Anheuser-Busch InBev уговорила SABMiller провести слияние

Сделка решит основную проблему Anheuser-Busch InBev – замедление роста

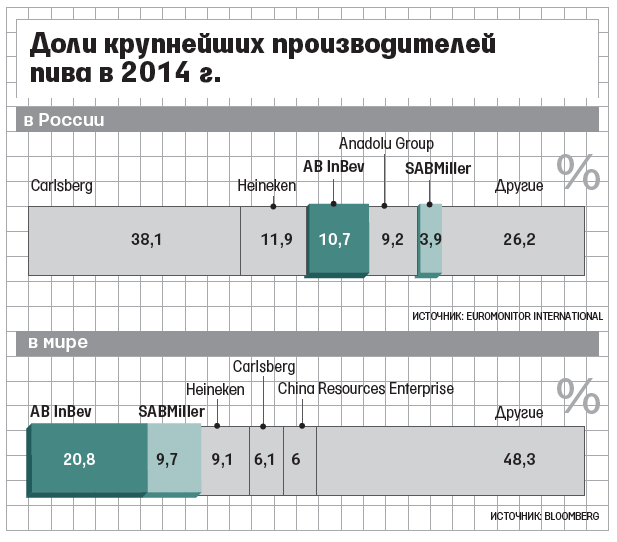

Слияние AB InBev и SABMiller создаст монстра на российском рынке, говорит Мордовин. Объединение (организация признана экстремистской и запрещена в РФ) еще должно пройти проверку антимонопольной службы, в России SABMiller уже объединилась с Efes в 2011 г., напоминает он. Если сделка состоится, объединенная компания может занять около 30% российского рынка пива, соразмерная доля только у «Балтики» (входит в Carlsberg Group).

Крупнейшие пивоваренные компании мира, британская SABMiller и бельгийская Anheuser-Busch InBev (AB InBev), сообщили, что принципиально согласовали условия, которые бельгийская AB InBev оформит в официальное предложение SABMiller. Акция конкурента обойдется AB InBev в 44 фунта наличными ($67,63), это на 50% дороже котировки 14 сентября 2015 г., последнего дня, когда на торговлю не влияла информация о сделке. AB InBev сможет оплатить примерно 41% акций SABMiller ценными бумагами. Таким образом, вся SABMiller оценена для сделки в $106 млрд, подсчитал Bloomberg. Компании условились, что, если сделка не состоится из-за позиции регуляторов или если ее откажутся поддержать акционеры AB InBev, бельгийцы выплатят SABMiller $3 млрд.

Если сделка состоится, AB InBev получит доступ к развивающимся рынкам, что позволит компании решить основную проблему – замедления роста в развитых странах, пишет The Wall Street Journal (WSJ). Продажи AB InBev в Северной Америке в натуральном выражении, по данным компании, за 2014 г. сократились на 1,3% по сравнению с 2013 г. и составили 121 млн гектолитров, в Европе – на 6% до 44 млн гектолитров. В начале октября SABMiller сообщила, что за II квартал 2015 г. ее выручка увеличилась по сравнению с тем же периодом 2014 г. на 6%, а продажи пива и других напитков – на 2%; рост выручки SABMiller обеспечили рынки Латинской Америки и Африки.

Budweiser и Bud Light (популярные бренды AB InBev в Северной Америке) уже не спасти, а африканский и латиноамериканский рынки быстро растут, приводит WSJ слова аналитика HSBC Карлоса Лабоя, покупка SABMiller принесет именно эти растущие рынки.

По оценке WSJ, если сделка состоится, появится компания, которая будет доминировать в мире: займет 30% рынка в натуральном выражении; вместе с Heineken и Carlsberg – все 50%. Размер объединенной компании позволит AB InBev договариваться о снижении цен на сырье, пишет WSJ и подтверждает президент Союза ячменя, солода, хмеля и пивобезалкогольной продукции Александр Мордовин. Но сделка может привести к повышению цен на пиво в мире, приводит WSJ слова аналитика CLSA Каролин Леви: AB InBev уже использовала поглощения для повышения рентабельности и сокращения расходов, после чего предлагала более дорогие сорта пива. Когда AB InBev купила региональных пивоваров в Китае, она заменила местные сорта на более дорогой Budweiser, напоминает она.

AB InBev четырежды повышала цену, вечером накануне договоренности она предлагала 43,5 фунта за акцию (на 14% выше первого предложения в 38 фунтов), к утру цена была еще раз повышена.

По британскому закону AB InBev должна была направить SABMiller официальное предложение не позднее среды, но компании попросили регуляторов подождать до 28 октября, чтобы успеть формализовать условия, пишет Bloomberg.