Госкомпания PDVSA надежнее Венесуэлы

Дефолт по суверенным облигациям инвесторы считают более вероятным, чем по бумагам госкомпании

Венесуэлу можно сравнить с котом Шрёдингера – страна одновременно находится и не находится в состоянии дефолта. В ноябре Каракас объявил о планах реструктурировать внешний долг и вскоре начал допускать просрочки по выплате процентов держателям облигаций, в результате чего кредитный рейтинг страны опустился до дефолтного. Тем не менее Венесуэла продолжает платить по облигациям. «Никто не понимает, что происходит», – говорит Расс Даллен из инвестбанка Caracas Capital.

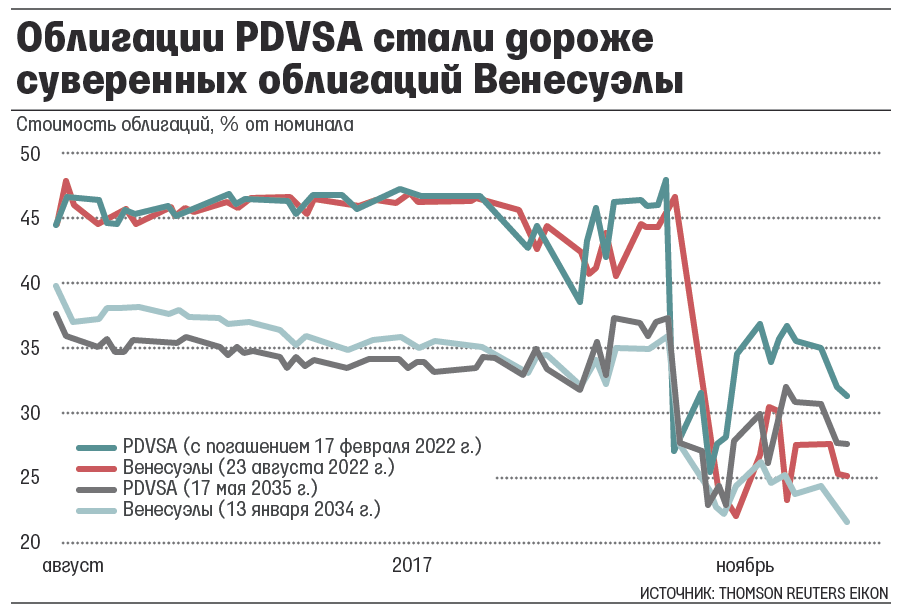

Но это не единственный парадокс, касающийся долга Венесуэлы. В ноябре стоимость почти идентичных бондов нефтяной госкомпании PDVSA и суверенных бондов, имеющих похожие сроки погашения и купонные платежи, стала заметно отличаться. Разница возникла через несколько дней после того, как президент Николас Мадуро 3 ноября объявил о реструктуризации долга. Сначала облигации синхронно подешевели, но восстановились их цены уже по-разному. Теперь облигации PDVSA дороже аналогичных суверенных примерно на 6% от номинала.

«Люди считают, что власти скорее допустят дефолт по суверенным облигациям», – утверждает Даллен. Это имеет смысл, поскольку законодательство обеспечивает суверенным заемщикам иммунитет от конфискации активов в случае дефолта, объясняет он: «Идея в том, что власти будут защищать приносящую им деньги PDVSA и могут продолжать платить, так как в следующие два года не будет крупных выплат по основному долгу».

Период крупных выплат по облигациям PDVSA как раз завершился. В следующем году у Каракаса будет больше проблем с суверенными облигациями, по которым ему придется выплатить более $5 млрд процентов и амортизации. В то же время по долгу PDVSA нужно будет заплатить менее $3 млрд, а несколько месяцев вообще не нужно делать никаких платежей.

Сколько должен Каракас

$100-150 млрд в такую сумму оцениваются долги Венесуэлы. Среди них около $64 млрд – по облигациям правительства и PDVSA; около $20 млрд – обязательства перед Китаем; $3,15 млрд – перед правительством России (реструктурированы) и $6 млрд – перед «Роснефтью» (выдала авансы под поставку нефти на $6,5 млрд, $500 млн уже получила обратно); $5 млрд – перед международными кредитными организациями, такими как Межамериканский банк развития

Важное событие для инвесторов произошло 24 ноября. Каракас договорился об урегулировании претензий с канадской золотодобывающей компанией Crystallex, желавшей получить активы PDVSA в качестве компенсации за национализацию своих венесуэльских активов. Условия соглашения неизвестны, но это может подтолкнуть правительство Венесуэлы к тому, чтобы защищать PDVSA и допустить дефолт прежде всего по суверенным облигациям, полагаясь на суверенный иммунитет.

Хотя инвесторы и ожидают, что PDVSA продержится дольше, некоторые считают дефолт по обоим типам бондов неизбежным. «Месяц назад я бы сказала, что это вопрос нескольких месяцев или лет, но теперь – недель или месяцев, – отмечает стратег Nomura Шивон Морден. – Но люди по-прежнему надеются получать платежи, иначе стоимость облигаций была бы минимальной».

Правительство Венесуэлы до сих пор пытается платить, возможно, опасаясь свержения в случае очевидного дефолта. На прошлой неделе Clearstream заявила, что получила платежи по бондам PDVSA, которые нужно было произвести 13 октября. Но она не переведет деньги держателям облигаций, пока они не будут сделаны правильным образом. Инвесторам остается лишь гадать о намерениях правительства. «Мадуро может использовать эту возможность, чтобы подготовить внутри страны почву для будущего дефолта. Или правительство может наивно надеяться, что держатели облигаций пролоббируют отмену санкций и тогда ему будет легче реструктурировать долг», – говорит руководитель хедж-фонда Gramercy Роберт Кенигсбергер.

По мнению Морден из Nomura, Каракас уже не делает никаких тактических расчетов, а лишь пытается протянуть как можно дольше с имеющимися ресурсами. По ее словам, удовлетворение запросов держателей облигаций, пока собственное население страдает от кризиса, может и не помочь правительству остаться у власти. Морден прогнозирует, что и так крайне низкий импорт уменьшится вдвое до $5 млрд в 2018 г. «Раньше я считала, что катализатором смены режима будет дефолт, но теперь нельзя исключать и волнения внутри самой страны», – говорит Морден.

Перевел Алексей Невельский