Стоит ли миру ждать кризиса в Китае в 2017 г.?

Страны, которые вырвались «из грязи в князи», рискуют вернуться в свое привычное состояние скорее, чем те, где идет равномерный, устойчивый эволюционный рост, сопровождающийся структурными экономическими реформамиТекст написан в соавторстве с Сергеем Суверовым, начальником аналитического департамента УК «Русский стандарт»

Анализируй это

В 2013 г. Morgan Stanley выдал черную метку Бразилии, Индии, Индонезии, Турции и ЮАР, объединив их в группу Fragile Five («хрупкая пятерка») и высказав сомнения в их способности сохранять финансовую стабильность в условиях двойного дефицита - бюджета и счета текущих операций.

После того как аналитики заговорили об их слишком сильной зависимости от притока краткосрочных портфельных инвестиций, инвесторы поспешили на выход, в результате чего все участники неформальной группы столкнулись с 20-30%-ной девальвацией своих валют и были вынуждены резко поднимать процентные ставки. Турецкий центральный банк 28 января 2014 г. поднял ключевые процентные ставки сразу в 2 раза с 4% до 8%. Бразилия за последний год поднимала ставку уже семь раз, доведя ее до 10,5%, - при том что инфляция замедлилась в годовом выражении до 5,6%, т. е. на полпроцента ниже, чем в России!

В последнее время слышится много разговоров о девальвации рубля и опасений, что ЦБ РФ также поднимет ставки в угоду международным спекулянтам.

На самом деле, анализируя страны по ключевым макроэкономическим показателям, можно выделить лишь тройку уязвимых: это Индия, ЮАР и Бразилия. У Турции и Индонезии относительно небольшой государственный долг, что дает им время на исправление недостатков. К тому же по совокупности показателей они устойчивее, чем Польша, большинство стран Восточной Европы и еще одна важная для международных инвесторов латиноамериканская страна - Мексика. Россия по данным критериям выглядит просто замечательно, не попадая ни в пятерку, ни в десятку уязвимых стран.

Но и у «хрупкой тройки» не так много сходств со странами Юго-Восточной Азии в 1997 г., в том числе и потому, что государственные финансы у «азиатских тигров» накануне прошлого кризиса были в образцовом состоянии - с минимальным долгом и бюджетным профицитом. Проблема состояла в том, что инвесторы не обращали внимание на оказавшийся в итоге критичным уровень краткосрочного валютного долга в частном секторе, при том что правительства были не готовы банкротить или передавать в иностранные руки значимые для экономики компании. Главное же различие между развивающимися странами в 1997 и 2014 гг. - сейчас в большинстве стран валютные курсы гибко устанавливаются на рынке. В 1997-1998 гг. цепная реакция девальваций стала результатом провала политики административного управления курсами, сейчас же рыночное ослабление валют позволяет найти баланс, помогающий сохранить конкурентоспособность развивающихся экономик в условиях ренессанса развитых стран, прежде всего США, и возврата капиталов на домашние рынки.

Возвращение к нормальности

Макроэкономический анализ даже при условии правильно сделанных прогнозов ключевых показателей никогда не дает точного ответа на вопрос, будет кризис или нет. На практике большую роль играют неизмеримые показатели: конкурентоспособность и диверсификация экономики, качество институтов и государственной политики, уровень политической стабильности, инвестиционный климат. Интересно рассмотреть показатели, которые могут отражать риск развития кризиса из-за несоответствия институциональной инфраструктуры достигнутому экономическому благосостоянию. Говоря проще, страны, про которые можно сказать, что они вырвались «из грязи в князи», рискуют вернуться в свое привычное состояние скорее, чем те, где идет равномерный, устойчивый эволюционный рост, сопровождающийся структурными экономическими реформами.

В октябре 2013 г. гарвардские экономисты Ларри Саммерс и Лант Принчет пришли к выводу, что риск жесткой посадки китайской экономики гораздо выше, чем многие считают, по нескольким причинам. Во-первых, исторические аналогии с бурным ростом в Японии в 60-70-е гг., а затем у азиатских тигров в 80-90-х гг. и в ряде других стран показывают, что после периода ускоренного роста, как правило, достигается потолок и наступает временный спад. Либо в лучшем случае темпы роста ВВП резко сбавляют к среднемировому значению порядка 2% в год. Во-вторых, накопленные статистические данные показывают, что разница между развитыми и развивающимися странами не в том, что первые уже развились, а вторые - развиваются и догоняют. На самом деле богатые страны показывают относительно стабильные невысокие темпы роста, в то время как развивающиеся временами действительно быстро растут, но испытывают более длительные и болезненные периоды спада. Чем беднее страна, тем больше контраст. Например, беднейшие страны (с уровнем среднедушевого дохода от $300 до $2000) 56% времени растут и 44% времени падают, показывая в среднем одинаковые темпы роста и падения ВВП (+5,37%/-5,38%).

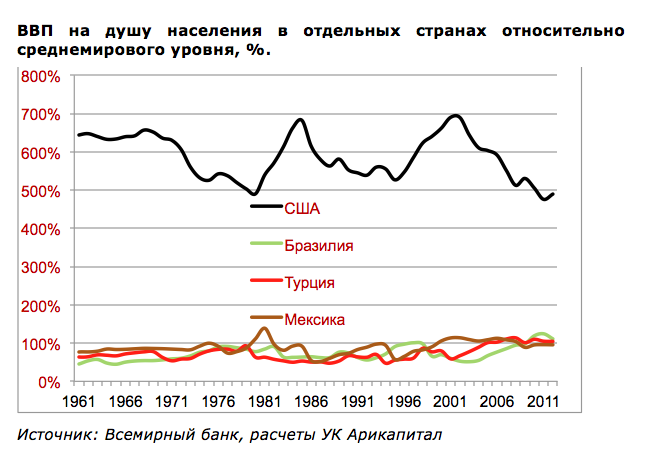

США - наглядная иллюстрация того, что бедные остаются бедными, а богатые - богатыми. Уже 50 лет ВВП в расчете на одного американца в 5-7 раз превышает среднемировой уровень (см. график ниже). Лишь в 2011 г. этот показатель вышел за рамки коридора, опустившись до 4,76, однако в последующие три года Штаты берут убедительный реванш. В развивающихся же странах ВВП на душу населения колеблется значительно сильнее: от 50 до 90% в Турции, от 50% до 100% в Бразилии, от 50% до 130% в Мексике. Даже с учетом сглаживания скачков Турция, Бразилия и Мексика показывают очень низкую скорость сближения с развитым миром. А если скорректировать данные по ВВП (на момент написания текста в доступе есть данные Всемирного банка только по 2012 г.) на недавнюю 20-30%-ную девальвацию турецкой лиры и бразильского реала, то эта скорость падает до нуля.

Что общего между японским чудом 80-х, бурным ростом азиатских тигров в 90-х и ситуацией в странах «хрупкой пятерки» сейчас?

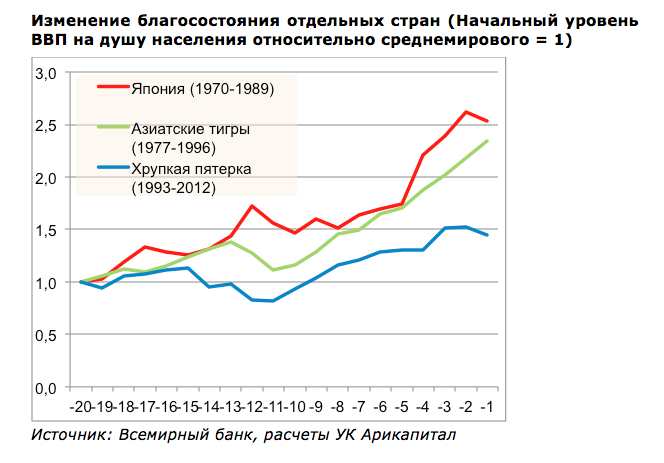

Если посмотреть на изменение благосостояния населения во всех странах за 20 лет, предшествующих кризису, то можно заметить его резкий взлет. Например, японец в 1970 г. жил в 2,5 раза лучше, чем среднестатистический житель Земли, а в конце 80-х гг. разрыв достиг головокружительных 7-8 раз, причем Япония резко обогнала благополучные оазисы - Западную Европу и США. Практически такой же сильный относительный скачок благосостояния произошел в странах - азиатских тиграх в годы, предшествующие кризису 1997 г. За период с 1977 по 1996 г. доходы граждан Кореи, Индонезии, Малайзии и Таиланда более чем удвоились относительно среднемирового уровня.

Сегодняшние перекосы в странах «хрупкой пятерки» значительно менее выражены. В целом жители стран пятерки за последние 20 лет, с 1993 по 2012 г., стали богаче относительно остального мира в 1,5 раза, но после прошедшей в 2013-м и начале этого года девальвации отрыв значительно сократился. Более неустойчивым выглядит положение Индии и России, где относительный уровень доходов поднялся более чем вдвое. Но смягчающим обстоятельством служит то, что доходы индийцев растут с очень низкого базового уровня - в 1993 г. они составляли лишь 7% от среднемирового. Что касается России, то, наверное, также можно говорить о заниженной базе из-за последствий развала СССР.

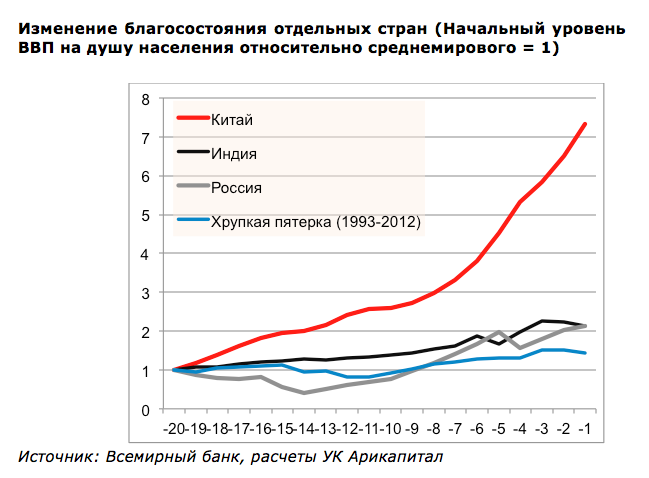

По-настоящему угрожающим пузырем выглядит Китай. При жизни одного поколения страна перепрыгнула через несколько ступеней в мировой классификации. Буквально пару лет назад она считалась мировой фабрикой, где можно дешевле всего разместить любое трудоемкое производство. Сегодня, с ВВП на душу населения по паритету покупательной способности на уровне почти $15 000, - это страна с миллиардом в значительной степени уже обеспеченных и требовательных потребителей! Если в 1993 г. подушевой ВВП в Китае составлял 8% среднемирового, то в 2012 - уже 60%.

Безусловно, Китай по праву завоевал роль экономической сверхдержавы и не является пузырем. Но консенсус-прогнозу, по которому Китай будет продолжать расти более чем на 7% в год и на котором многие компании строят свои планы по вводу в строй новых рудников и мощностей, предстоит столкнуться с реальностью «регрессии к среднему», хорошо проявившейся в недавней истории Японии и Южной Кореи. Резкий взлет благосостояния японцев закончился в 1995 г., и после почти 20-летней стагнации в стране остальной мир по уровню жизни сократил отставание от Японии практически в два раза.

После 20-летнего периода в 1977-1996 гг., когда в Корее ВВП на душу населения увеличивался в три раза быстрее, чем в остальных странах, наступил жесткий кризис. Южная Корея справилась с его последствиями благодаря либеральным реформам и борьбе с чеболями (несколькими национальными конгломератами, контролировавшими всю экономику и финансовый сектор) и даже вошла по международной классификации в статус «развитых стран». Однако по материальному достатку корейцы так и не смогли превзойти пик 1996 г. За 16 лет уровень ВВП относительно среднемирового снизился с 2,3 до 2,2.

Выводы

Насколько обоснованы опасения нового глобального финансового кризиса наподобие 1997 г.? На наш взгляд, сценарий неожиданного кризиса маловероятен. Развивающиеся страны вполне могут справиться с оттоком «быстрых денег», произошедшим из-за сворачивания программы количественного смягчения ФРС США. Даже относительно слабые страны «хрупкой пятерки» вряд ли столкнутся с угрозой дефолта, по крайней мере, в ближайший год. Аналитики Morgan Stanley тонко охарактеризовали положение вещей, назвав пятерку «хрупкой», а не, скажем, «сломанной». Хрупкие вещи часто бывают очень ценными и при бережном отношении служат своим хозяевам десятилетиями. В отсутствие внешних воздействий развивающиеся страны не станут эпицентром нового кризиса.

Причиной мирового кризиса может стать жесткая посадка китайской экономики. Как показывает история, деревья не растут до небес, тем более что рост зарплат в Китае имеет следствием снижение конкурентоспособности страны. КНР становится дорогим местом для ведения бизнеса, и многие международные компании уже начинают перемещать свои производства из Поднебесной в развитые страны. Риски связаны и с политикой госкапитализма, огромным непрозрачным теневым банковским сектором, и эти риски могут рано или поздно аукнуться кризисом плохих долгов. Китай должен будет выбрать между радикальной девальвацией юаня ради восстановления конкурентоспособности экспорта, либо, пожертвовав экономическим ростом, заняться длительным переориентированием своей модели из «мастерской мира» в инновационную и высокотехнологичную страну, чтобы по-настоящему соответствовать статусу благополучного государства, после чего продолжить устойчивый, но относительно невысокий рост (в пределах 3-4%) уже в качестве постиндустриальной державы.

Как относиться к риску трансформации Китая? На наш взгляд, лучше всего принять его как долгосрочный риск, на фоне которого придется жить и работать в ближайшие годы. О крахе Китая говорят уже последние лет пять, но пока ситуация в стране развивается в духе управляемого замедления. С учетом сокращения экспортоориентированности экономики (экспорт сократился с 38% ВВП в 2007 г. до 26% в 2012 г.), роста внутреннего рынка и сферы услуг пока рано заявлять о неуправляемости ситуации. Китайские элиты демонстрируют плановую мягкую посадку. Распродать активы и сидеть “в кэше” - плохой вариант. В конце концов, китайский риск - лишь одна из многих глобальных угроз, которые могут в ближайшие годы лишить инвесторов их сбережений. Не стоит забывать о сохраняющейся «двухскоростной» еврозоне, неразрешимом государственном долге Японии, демографических проблемах в Европе и США с их также не самым маленьким долгом. Нам представляется, что, поскольку в начале года рубль оказался перепродан, более чем вероятен его отскок с учетом как вербальных интервенций Центробанка (возможность ужесточения денежной политики в марте), так и укрепления валют-аналогов развивающихся стран.

Учитывая злой рок, преследующий инвесторов в годы, оканчивающиеся на семерку (в октябре 1987 г. индекс Dow Jones упал более чем на 30%, в 1997 г. случился кризис в Юго-Восточной Азии, а в 2007 г. начался ипотечный кризис в США), не стоит забывать об упомянутых долгосрочных рисках, которые могут стать причиной кризиса через 3-4 года.

Авторы: Алексей Третьяков - генеральный директор УК "Арикапитал"; Сергей Суверов - начальник аналитического департамента УК «Русский стандарт»