Какие бумаги стоит купить «под дивиденды» за 2015 год

Фавориты аналитиков – «Сургутнефтегаз», «Норникель» и МТС, но могут выстрелить и госбумаги

Начальник отдела брокерского обслуживания ключевых клиентов ФГ БКС Артем Аргеткин считает, что сейчас держать эту бумагу в дивидендном портфеле однозначно стоит, но предупреждает: «дивиденды «Сургутнефтегаза» очень чувствительны к колебаниям рубля» и в случае его укрепления выплаты могут существенно снизиться. Щедрость компаний может иссякнуть, если «Сургутнефтегазу» придется поучаствовать в приватизации, потратив часть знаменитой долларовой подушки, опасается главный аналитик «ВТБ 24» Станислав Клещев.

Большинству аналитиков также нравится МТС, дивидендные выплаты которой в течение этого года оцениваются в 10–11% текущей цены акции. Размер выплаты МТС с 2013 г. определяется как большая из двух величин: 75% свободного денежного потока за финансовый год или 40 млрд руб., указывает Ванин. «Кроме того, дивиденды МТС являются ключевым источником выручки основного владельца – АФК «Система», ее зависимость от выплат МТС усилилась с потерей «Башнефти», – добавляет аналитик. Аргеткин допускает лишь незначительное снижение объема выплат МТС в будущем, поэтому считает, что ее акции останутся очень привлекательными и в дальнейшем.

Хорошим дивидендным приобретением аналитики называют акции ГМК «Норильский никель». Несмотря на обвал цен на никель, медь и металлы платиновой группы, компания исправно выполняет акционерное соглашение, согласно которому годовой размер дивидендов не может быть меньше $2 млрд. Это соответствует дивидендной доходности (отношение суммы дивиденда к текущей цене акции) в 10–12%, подсчитал Веденеев.

Дивидендные акции, по словам аналитиков, который год остаются одной из самых востребованных инвестиционных идей на российском фондовом рынке.

В первой половине года все публичные компании подводят итоги деятельности за предыдущий год, рассчитывают чистую прибыль. Из нее акционерам могут выплатить дивиденды. Право на дивиденды от публичных компаний получают все держатели акций, записанные в реестре акционеров на дату отсечения (ее назначает собрание акционеров не ранее 10 дней и не позднее 20 дней после собрания).

Так что, купив акции до даты отсечения, инвестор получит право на дивиденды за 2015 г. – в полном объеме, если в прошлом году у компании не было промежуточных дивидендов, или на их невыплаченную часть. В последние 2–3 года некоторые прибыльные компании перешли от традиционных выплат раз в год к двукратным (например, «Лукойл», МТС) или даже более частым («Северсталь», «Фосагро» и др.). Эти акции можно держать в портфеле весь год и получать регулярный доход, советуют аналитики.

Дивиденды, которые на собрании утвердят акционеры, выплачиваются в течение 25 дней после отсечки. Но не в полном объеме, а за вычетом налогов. С дивидендов от акций, принадлежащих физическим лицам, взимается 13% НДФЛ.

Нефть, никель, связь

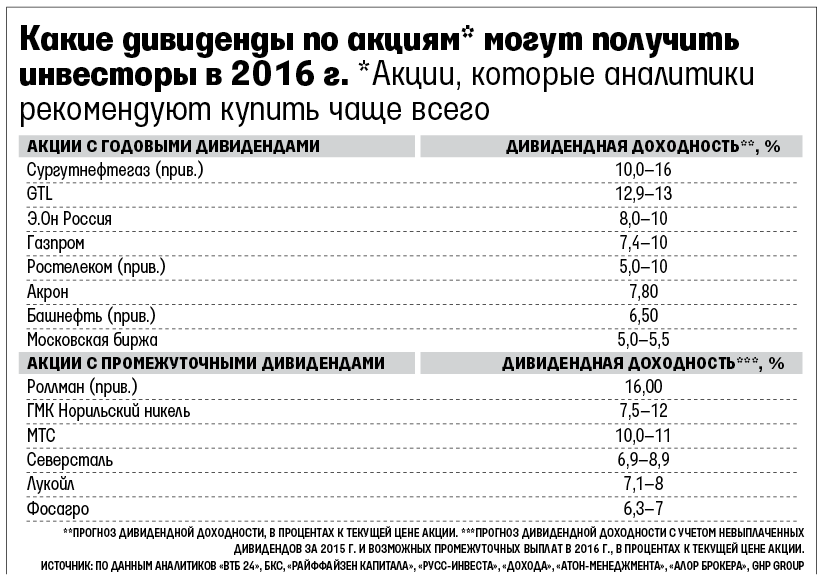

Годовые собрания акционеров обычно проходят в марте – июне, но аналитики некоторых инвесткомпаний и банков уже успели оценить возможный размер будущих выплат на акции прибыльных компаний и выявить наиболее привлекательные бумаги (см. таблицу).

Больше всего голосов аналитиков получили высоколиквидные бумаги «Сургутнефтегаза», «Норильского никеля» и МТС.

Эти компании зарабатывают неплохую прибыль и генерируют внушительные свободные денежные потоки, что позволяет прогнозировать высокие дивиденды по их акциям, отмечает директор инвестиционного департамента УК «Атон менеджмент» Евгений Малыхин.

Когда покупать

Первыми в списке ликвидных дивидендных бумаг у большинства экспертов числятся привилегированные акции «Сургутнефтегаза», денежные активы которого превышают $30 млрд. Девальвация рубля благодаря переоценке этой огромной суммы позволяет сегодня рассчитывать на дивиденд по итогам минувшего года на уровне 6–7 руб., или 13–16% на вложенные сейчас средства, считает начальник управления инвестиций УК «Райффайзен капитал» Владимир Веденеев. По его словам, в случае дальнейшего ослабления рубля, например до 80 руб./$ и выше, дивиденды на префы «Сургутнефтегаза» будут еще на 4–5 руб. больше. «Чистая прибыль «Сургутнефтегаза» по РСБУ за девять месяцев 2015 г. составила 498 млрд руб. (+39% к аналогичному периоду 2014 г.)», – добавляет руководитель управления брокерских операций «Алор брокера» Антон Ванин.

В этом году высокие дивидендные доходы, по оценкам аналитиков, могут дать бумаги компаний второго эшелона. Например, привилегированные акции группы «Роллман» (производитель материалов для фильтрации и проч. – «Ведомости») обещают по итогам года дивидендную доходность в 16%, а Саратовского НПЗ – 15%, приводит примеры Клещев. По его словам, это «в 1,5–2 раза выше ставок по депозитам в крупнейших банках, однако инвестору необходимо задуматься, готов ли он к потере ликвидности в данных бумагах».

Помощь государства

Интригу в выбор дивидендных бумаг на этой неделе внесло Росимущество, предложив правительству увеличить минимальный порог дивидендов госкомпаний с 25% от прибыли до 50% и использовать МСФО как базу выплаты. Его поддержал министр экономического развития Алексей Улюкаев.

«Это может увеличить дивидендную доходность акций «Газпрома», Сбербанка, «Транснефти», – говорит начальник аналитического отдела ИК «Русс-инвест» Дмитрий Беденков. Пока аналитики оценивают дивидендную доходность акций «Газпрома» в 7–8%, Сбербанка – в 3–4%, а «Транснефти» – в пределах 1%.

Если это предложение будет одобрено, компаниям с госучастием придется заплатить повышенные дивиденды и за 2015 г., считает Клещев. Он также полагает, что норматив минимальных выплат в 50% от прибыли установят ненадолго – «речь идет о разовом изъятии».