Продажи коммерческого транспорта в 2019 году могут уйти в минус

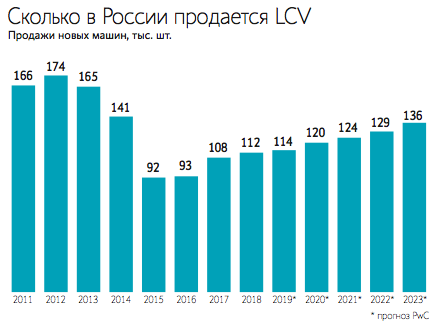

Рост российского рынка коммерческих автомобилей продолжался три года подряд. Он восстанавливается после провальных 2013–2015 годов, но так и не достиг пиковых показателей 2012 года

Российский рынок коммерческих автомобилей в 2018 г. вырос, но темпы его роста замедлились. В текущем году продажи могут уйти в минус

В прошлом году в России выросли продажи во всех сегментах коммерческих автомобилей. Реализация легких коммерческих автомобилей (LCV) увеличилась на 3,2%, грузовиков – на 2,7%, а наилучшую динамику показал сегмент автобусов – рост на 11%, свидетельствуют данные «Автостата» и PwC. Рост российского рынка коммерческих автомобилей продолжается три года подряд. Он восстанавливается после провальных 2013–2015 гг., когда продажи сократились вдвое, и так и не достиг пиковых показателей 2012 г.

Что помогало и мешало

Логистические и транспортные компании продолжали в 2018 г. обновлять свои парки на фоне некоторой стабилизации экономической ситуации – это главная причина роста, говорит консультант-аналитик Frost & Sullivan Иван Кондратенко. Росту рынка помогало государство – за счет программы льготного автолизинга и стимулирования спроса на технику на газомоторном топливе, добавляет ведущий эксперт «Автостата» Виктор Пушкарев. Дополнительный спрос на технику обеспечили крупные инфраструктурные проекты – строительство объектов для чемпионата мира по футболу, трубопровода «Сила Сибири», Крымского моста, перечисляет директор Russian Automotive Market Research Татьяна Арабаджи. «Но часть из них была уже на завершающей стадии и существенного вклада в закупку коммерческой техники не внесла», – замечает она. В целом, по ее мнению, значительного роста продаж в 2018 г. не произошло из-за того, что у покупателей коммерческой техники не было уверенности в развитии бизнеса в ближайшие годы. Активного роста отраслей, нуждающихся в расширении автотранспорта, в прошлом году не наблюдалось, говорит и Пушкарев. Так что в 2018 г. рынок коммерческого транспорта стабилизировался на уровне, отражающем текущие экономические условия в стране, подчеркивает эксперт. Кроме того, в прошлом году в стране вступили в силу экологические стандарты «Евро-5» и произошла очередная индексация утилизационного сбора, что привело к удорожанию техники, напоминает генеральный директор Isuzu Rus Фабрис Горлье.

LCV загрузили санкциями

По итогам 2018 г. в России было продано 112 000 легких коммерческих автомобилей (LCV). По сравнению с 2017 г. динамика роста сократилась в разы – с 17 до 3,2%. Емкость рынка новых LCV в денежном выражении увеличилась в 2018 г. на 9,5% и достигла 168,7 млрд руб., по расчетам Russian Automotive Market Research. Средневзвешенные цены выросли на 7,1% до 1,4 млн руб.

Традиционно в сегменте LCV лидирует продукция группы ГАЗ. В прошлом году ее продажи в России выросли почти на 3%, по данным «Автостата». Две модели марки входят в топ-3 рынка, а самой продаваемой остается «Газель Next». Группа ГАЗ сумела сохранить долю на рынке на уровне 44%, несмотря на то что весной 2018 г. попала в санкционный список минфина США наряду со своим бенефициаром Олегом Дерипаской. Резидентам США нужно к определенному сроку прекратить с ней сотрудничество, а резиденты из других стран за продолжение работы с российским автоконцерном сами могут попасть в санкционный список. Но сроки вступления этих ограничений несколько раз переносились, в последний раз – до 6 июля 2019 г.

В 2018 г. ГАЗ вывел на рынок версию «Газель Next» увеличенной грузоподъемностью – 4,6 т, а в 2019 г. планирует начать выпуск «Газель Next» полной массой 3,5 т с двухлитровым дизельным двигателем Volkswagen и новой 6-ступенчатой коробкой передач собственной разработки; фургонов и микроавтобусов «Газель Next» полной массой 4,6 т со сверхдлинной базой и др., перечисляет представитель группы ГАЗ. По его словам, в 2019 г. на «Газель Next» появятся подушки безопасности, будут внедрены элементы системы помощи водителю.

На втором месте российского рынка LCV остается УАЗ, входящий в группу «Соллерс». Ожидалось, что появление в 2017 г. в модельном ряду компании линейки коммерческих автомобилей «УАЗ профи» поддержит продажи марки, но по итогам 2018 г. они снизились на 10,5%, по данным «Автостата». Впрочем, по расчетам самой компании, ее продажи выросли, однако цифры она не раскрывает. Этому помогли именно модификации на базе «Профи», включая массовые фургоны (промтоварный, изотермические и авторефрижераторы), говорит директор по продажам УАЗа Сергей Травкин. По его словам, в 2019 г. за счет расширения гаммы моделей этого семейства компания хочет увеличить продажи на 20%.

В тройку самых продаваемых марок на российском рынке LCV по итогам 2018 г. вошел Ford, подвинувший Lada. Продажи американской марки выросли на 31%. LCV Ford выпускаются на мощностях Ford Sollers. Сейчас это СП разрабатывает новую бизнес-модель на российском рынке, обсуждаются различные варианты оптимизации деятельности, но о сокращении или прекращении выпуска LCV речи не идет – «под нож» на заводах СП могут попасть легковые модели, рассказывали источники «Ведомостей».

Продажи коммерческих автомобилей Lada в 2018 г. выросли на 5%, по данным «Автостата». Сам «АвтоВАЗ» оценивает рост в 23%. Предприятие в конце 2018 г. вывело на рынок новый модельный ряд коммерческих автомобилей Lada Granta (в фирменном X-стиле), на очереди – двухтопливный Largus CNG. «Мы рассчитываем на то, что рынок сохранит положительную динамику, которая, правда, будет чуть спокойнее, чем в 2018 г., – говорит представитель «АвтоВАЗа». – Основная задача для нас – расти с рынком и, как минимум, сохранить достигнутую долю рынка».

В число лидеров по темпу прироста продаж в 2018 г. наряду с Ford вошли Peugeot (+45%) и Citroen (+25%). В прошлом году легкие коммерческие автомобили этих марок группа PSA начала выпускать на калужском заводе «ПСМА рус». В дальнейшем, возможно, к ним добавятся LCV под маркой Opel, которую французы купили у GM и теперь хотят вернуть на российский рынок.

«Несмотря на достаточно непростую экономическую ситуацию, малотоннажное подразделение Mercedes-Benz продемонстрировало рост продаж на 2%», – говорит гендиректор Mercedes-Benz Vans в России Томас Гансер (по данным «Автостата», продажи марки снизились на 4,6%). – Интерес российских клиентов к многофункциональным автомобилям, V-классу и Vito остается достаточно высоким. Sprinter Classic также показал уверенные результаты. Премьерой Х-класса и особенно его самой мощной версией с двигателем V6 мы открыли российскому рынку новый сегмент премиальных пикапов». Между тем у компании возникли проблемы с закупкой комплектующих для российского производства Sprinter Classic, и оно было приостановлено. Эти машины выпускались на мощностях группы ГАЗ. Когда оно будет возобновлено – пока не ясно.

Грузовики сбросили скорость

Продажи новых грузовых автомобилей в 2018 г. на российском рынке выросли на 2,7% до 82 300 шт., по данным «Автостата». В 2017 г. рост составил 51%. Емкость рынка в денежном выражении выросла на 11,5% до 472,4 млрд руб., по расчетам Russian Automotive Market Research. Средневзвешенные цены на новые грузовые автомобили подросли на 8,4% до 5,8 млн руб.

Лидерами рынка по динамике роста продаж стали Scania (17%), МАЗ (9%) и MAN (7%), по данным «Автостата».

«Мы довольны результатами 2018 г.», – говорит представитель MAN. Компания, как и планировала, вошла топ-3 среди большой семерки европейских брендов и больших проблем на рынке не испытывала, поясняет он. По его словам, «ключевой успех» обеспечили магистральные седельные тягачи флагманского семейства MAN TGX.

Лидер рынка по количеству реализованных машин – «Камаз» – сократил продажи на 2,6%, гласят данные «Автостата». По данным самой компании, снижение составило 1,4%. Сказалось снижение спроса во втором полугодии, из-за которого на заводе даже вводились дни простоя. Продажи иномарок опережали продажи «Камаза» из-за роста сегмента магистральных тягачей с широкой кабиной, пояснялось в материалах российского автоконцерна. «Камаз» обещает вывести на рынок свой магистральный тягач с широкой кабиной в 2019 г. Также в прошлом году росли продажи тяжелых самосвалов иностранных брендов на 16-тонных мостах – аналогов тяжелого семейства «Камаз-6580», которое только выводилось на рынок.

У группы ГАЗ, занимающей на рынке грузовиков второе место, продажи выросли на 7,2%, по данным «Автостата». Одной из новинок стал среднетоннажный «ГАЗон Next» грузоподъемностью 10 т. На базе этой платформы, как и «Газель Next» грузоподъемностью 4,6 т, планируется создание широкой линейки специальной техники для муниципальных и дорожных служб, различных сфер бизнеса и сельского хозяйства, рассказывает представитель компании. В числе новинок 2019 г. – внедорожный среднетоннажный грузовик «Садко Next». Автомобиль сохранил внедорожные возможности своего предшественника – ГАЗ-66, грузоподъемность увеличилась с 2 до 3 т, говорит представитель группы ГАЗ.

Продажи входящей в топ-10 рынка Isuzu выросли на 5,5%, по данным «Автостата». Марке помогло то, что машины выпускаются локально, а также расширение модельного ряда, говорит Горлье. «При благоприятных условиях и положительной динамике рынка мы рассчитываем на дальнейший рост продаж и доли рынка», – отмечает он. По его словам, основными новинками 2019 г. станут грузовые модели с автоматической трансмиссией. Также продолжается работа по запуску на рынке моделей, работающих на сжатом природном газе, добавляет Горлье.

Автобусы меняют тягу

Продажи новых автобусов в 2018 г. выросли на 11% до 13 000 шт., по расчетам PwC. Для сравнения: в 2017 г. рост составил 12,5%. Сильнее всех продажи в прошлом году выросли у «Нефаза», входящего в группу «Камаз», – более чем вдвое, а также у «Волгабаса» (58%) и МАЗа (28%).

Сохраняет лидерство группа ГАЗ, марки которой ПАЗ и «ЛиАЗ» занимают первые два места по числу проданных машин. Их совокупная доля составила 71,5%, снизившись за год почти на 6 п. п. Поддерживая спрос, группа в 2018 г. расширила семейство «Вектор Next» за счет производства трех новых модификаций – для маломобильных пассажиров («Доступная среда»), для междугородных перевозок и на газовом топливе. По словам представителя компании, эти автобусы поставлялись в том числе в регионы, которые принимали чемпионат мира по футболу. Автобус в модификации «Доступная среда» имеет специальный пандус для въезда и выезда маломобильных пассажиров, функцию опускания задней подвески. «Данная модификация широко востребована в регионах, – рассказывает представитель ГАЗа. – На данный момент 9 из 10 машин «Вектор Next», находящихся на заводском конвейере, изготавливаются именно в модификации «Доступная среда». По его словам, в 2019 г. планируется выпуск новых моделей семейства «Вектор Next», а также развитие линейки газовых автобусов – производство новой модели «ЛиАЗ» с двигателем, работающем на сжиженном природном газе.

В 2018 г. группа ГАЗ вышла в новый для себя сегмент: на Ликинском автобусном заводе стартовало серийное производство электробусов. Первый контракт на 100 машин был заключен с Москвой. Электробус оснащен литий-титанатными батареями с возможностью ультрабыстрой зарядки – от 4 до 10 минут.

Другим поставщиком электробусов для Москвы стала группа «Камаз», которая наладила их выпуск на «Нефазе». Группа победила уже в двух таких тендерах города, а также впервые в своей истории получила контракт на поставку Москве дизельных автобусов.

Главной новинкой MAN стал туристический автобус VIP-класса Neoplan Tourliner, его премьера состоялась на выставке Busworld Russia – 2018 в октябре. «Компания MAN продолжит наращивать долю рынка в сегменте «грузовики» и сохранит лидерство [среди европейских марок] в сегменте «автобусы». Такова главная стратегическая цель компании на 2019 г.», – говорит ее представитель.

Поддержка сокращается

На протяжении последних нескольких лет государство поддерживало продажи коммерческих автомобилей. В 2018 г. на госпрограмму льготного автолизинга из бюджета было направлено 6,4 млрд руб., на стимулирование продаж газомоторной техники – 4,8 млрд руб. и еще 10 млрд руб. – на закупку машин «скорой помощи» и школьных автобусов. Сегмент LCV поддерживался еще и программой льготного автокредитованиия – всего на эту программу было выделено 9,2 млрд руб.

Госпрограммы являются довольно эффективными, замечает Кондратенко: с их помощью в некоторых сегментах рынка коммерческих автомобилей продается вплоть до 30% LCV. «Однако такая зависимость рынка от внешних стимулирующих факторов заставляет говорить о несостоятельности и угрозах замедления по мере постепенного сокращения объемов финансирования отрасли», – предупреждает эксперт.

В 2019 г. господдержка российского автомобильного рынка, включая коммерческие машины, продолжится, но сократится втрое, объявил Минпромторг. Например, на программу льготного лизинга будет выделено 4,9 млрд руб., закупку газомоторной техники – 2,5 млрд руб. Средств на приобретение карет «скорой помощи» и школьных автобусов пока не запланировано.

«Снижение уровня господдержки однозначно оказывает негативное влияние на рынок коммерческой техники, который пока имеет ограниченный потенциал естественного роста», – замечает Кондратенко. «Возможно, если рынок начнет сокращаться, то объем господдержки будет увеличен, но пока уверенности в этом нет», – говорит Арабаджи.

Как поедут дальше

Снижение господдержки заставляет участников рынка волноваться.

«Сейчас на фоне нестабильной ситуации на рынке госпрограммы – очень важная мера поддержки продаж для автопроизводителей», – говорит Травкин. По оценке УАЗа, рынок LCV в 2019 г. сократится на 2,2%.

Ближайшие несколько лет будут непростыми, замечает Гансер. «Программы господдержки позволили многим компаниям обновить их уже достаточно старые корпоративные парки. Сокращение этих программ и недавнее увеличение НДС может ослабить позитивный эффект и послужить причиной стагнации спроса», – поясняет он.

Ситуацию на рынке коммерческого транспорта представитель группы ГАЗ характеризует как «негативную стабильность, которая может перерасти в кризис». Потребители коммерческого транспорта перестают вкладывать средства в развитие бизнеса из-за высокой степени неуверенности в экономических перспективах, поясняет собеседник «Ведомостей». Макроэкономические показатели по наиболее значимым для рынка коммерческого транспорта сегментам (оборот розничной торговли, грузооборот, реальные располагаемые денежные доходы) не восстановились до уровня 2012 г. Происходит спад в обрабатывающей и прочих отраслях промышленности, генерирующих высокую добавленную стоимость. «Дополнительно усложняют ситуацию и снижают покупательскую активность рост ставок по кредитам, повышение НДС, – отмечает представитель группы ГАЗ. – Нет предпосылок для сохранения в 2019 г. емкости рынка хотя бы на уровне прошлого года». По его словам, троекратное сокращения госпрограмм в 2019 г. может привести к падению рынка коммерческого транспорта на 10–15%.

Развитие рынка в значительной степени будет зависеть от колебаний курса рубля, говорит представитель MAN. «Поддержку может оказать ограничение предельного возраста эксплуатации коммерческой техники, если будет, как ожидается, принято в этом году», – замечает он. Плюс, добавляет собеседник «Ведомостей», бизнес ожидает формулирования и старта реализации крупных инвестиционных проектов в исполнение майского указа (особенно в области строительства, в том числе автомобильных дорог). «Они если не дадут роста, то по крайней мере должны сдержать падение рынка», – считает представитель MAN.

По прогнозу PwC, продажи LCV вырастут в России на 1%, грузовиков – на 4%, а сегмент автобусов сократится на 9%. В отчете компании это объясняется тем, что Минтранс не поддержал инициативу производителей на запрет эксплуатации старых автобусов. Приоритетной задачей, по мнению министерства, должен быть контроль технического состояния парка.

«По нашим базовым сценариям, рынок в сегментах LCV и грузовиков останется примерно на уровне 2018 г., а в сегменте автобусов, вероятнее всего, будет наблюдаться небольшое снижение – до 8–10%», – говорит Пушкарев. По его мнению, если в период 2020–2021 гг. российская экономика вернется к заметному росту, то это, в свою очередь, обеспечит положительную динамику рынка. Однако вряд ли стоит рассчитывать на высокие темпы роста по сегментам и достижения объемов 2012 г., считает эксперт.

Кондратенко прогнозирует в 2019 г. умеренный рост рынка – на уровне нескольких процентов. Сегменты LCV и грузовиков будут стабильные, автобусы могут вырасти больше, так как существует востребованность в обновлении их парка, думает он.

Курс на развитие импортозамещения, взятый в России, приведет к росту внутреннего рынка и спроса, в том числе и на коммерческую технику, считает Арабаджи. «Но поскольку для реализации этих планов требуется как минимум семь лет, то отдачу и расширение спроса мы сможем увидеть после 2023 г.», – указывает она. Если за это время не случится каких-то чрезвычайных политических, экономических катаклизмов, оговаривается эксперт.