ВТБ дал «Мечелу» отсрочку

«Мечел» объявил о пролонгации кредита ВТБ на 33,8 млрд руб. на 2015-2018 гг. Это даст компании небольшую передышку в переговорах с кредиторамиСейчас правительство и госбанки решают судьбу «Мечела» - банкротить или рефинансировать задолженность ($8,3 млрд на конец 2013 г.). Рассматриваются различные схемы и варианты, в том числе госгарантии, привлечение ВЭБа в качестве поручителя и даже отстранение Игоря Зюзина (сейчас ему принадлежит 67,42% «Мечела») от управления компанией.

Пока идут споры, «Мечелу» удалось договориться о рефинансировании с одним из крупнейших кредиторов - ВТБ ($1,8 млрд), объявила вчера компания. Общий объем перенесенных погашений составил 33,8 млрд руб., в том числе 18,6 млрд руб. в 2014 г., 6,4 млрд руб. в 2015 г. и 8,8 млрд руб. в 2016 г. Ранее предполагалось, что долг перед ВТБ компания начнет гасить в этом году.

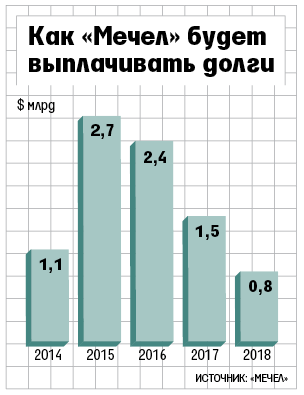

Общих договоренностей по рефинансированию долга «Мечел» и ВТБ достигли в апреле 2014 г. В мае «Мечел» передал ВТБ в залог 12,5% акций «Мечел-майнинга», увеличив общую долю залога до 37,5% плюс 1 акция. Тогда же ВТБ и «Мечел» внесли изменения в график платежей по кредиту. Представитель «Мечела» тогда пояснял «Интерфаксу», что 11 мая 2014 г. стороны подписали кредитный договор о рефинансировании кредита на 40 млрд руб. «Мечелу» в 2014 г. предстояло погасить около $2 млрд долга, позднее эта сумма сократилась вдвое, до $1 млрд (см. график).

Перенос сроков погашения кредита для компании - это всегда позитивно, говорит аналитик Raiffeisenbank Денис Порывай. Но в случае с «Мечелом» банки идут на это вынужденно, уверен он. «Ситуация давно перестала быть экономически мотивированной, она держится на лояльности госбанков, а также на политическом решении в отношении «Мечела», - уверен Порывай.

Всего по кредитам у «Мечела» заложено 75% акций «Якутугля», 75% акций «Южного Кузбасса», 50% акций Коршуновского ГОКа, 40% акций Челябинского металлургического комбината, 25% акций БМК, 45% «Уральской кузницы» и 25% «Ижстали». Увеличился ли залог после рефинансирования долга «Мечела», представитель компании не говорит, как и его коллега из ВТБ.

«Мечелу» не хватает чистой прибыли, чтобы обслуживать долг. По итогам 2013 г. его EBITDA составляла $730 млн, при этом на обслуживание кредитов (процентные отчисления) компания в прошлом году потратила $742 млн, следует из годового отчета горнодобывающей компании. Таким образом, «Мечел» тратит на обслуживание долга больше, чем зарабатывает. Но компания обсуживает долг не за счет EBITDA, а за счет операционного денежного потока, объяснял старший вице-президент «Мечела» по финансам Станислав Площенко в мае. Спустя неделю Площенко ушел из компании. Обслуживать долг из операционного потока можно только одним способом: задерживая платежи контрагентам и направляя высвободившиеся средства на оплату процентов, говорил аналитик RMG Securities Андрей Третельников: «У компании нет выхода, ей приходится договариваться с поставщиками об отсрочке».

Исправленная версия. Первоначальный опубликованный вариант можно посмотреть в архиве "Ведомостей" (смарт-версия)