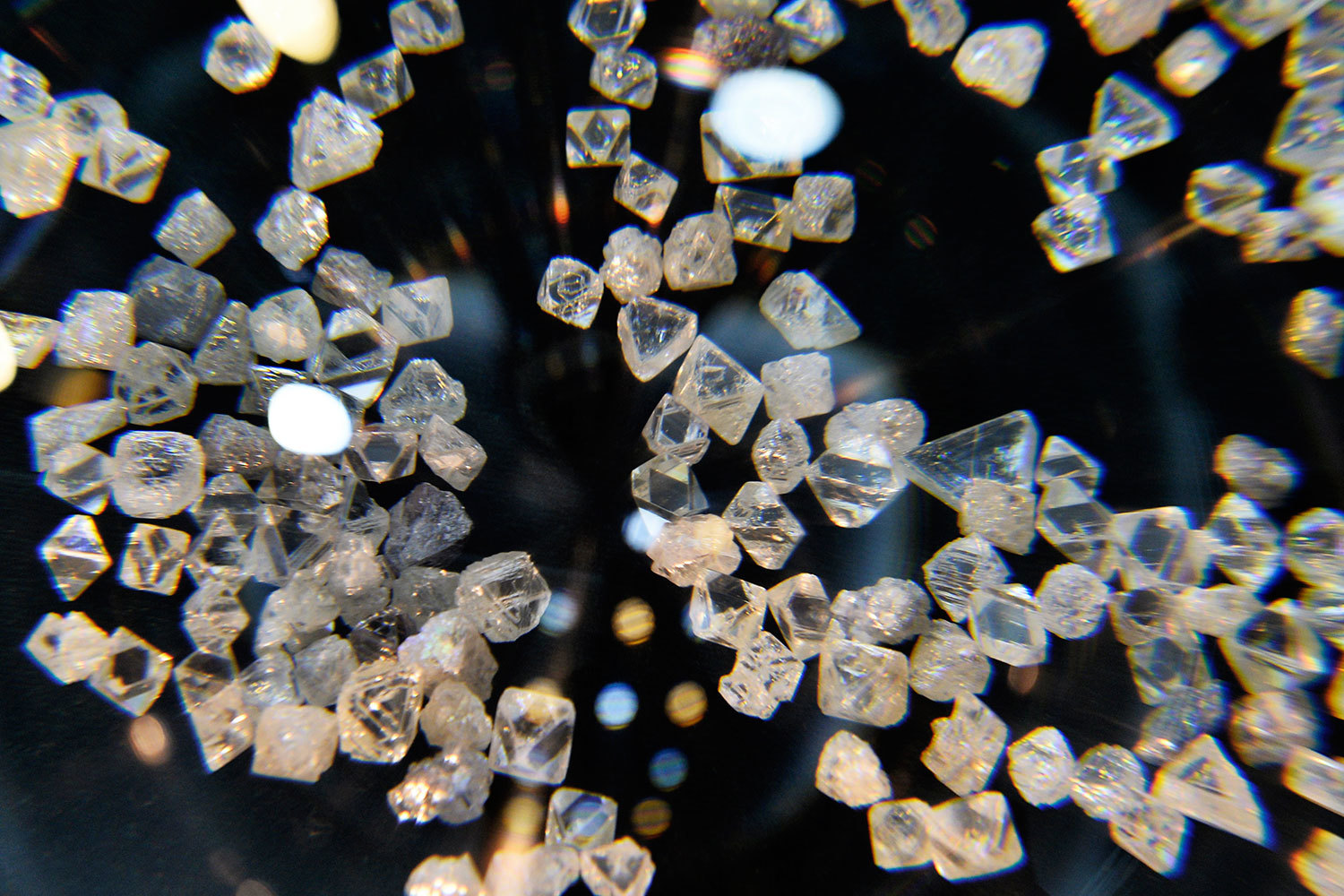

«Алроса» проводит встречи с инвесторами накануне приватизации

Размещение 10,9% акций на Московской бирже возможно уже летом, считает Минэкономразвития

Встречи с потенциальными инвесторами по поводу участия в приватизации 10,9% акций «Алросы» продлятся до конца июня, решение о сроках открытия книги заявок будет приниматься по итогам роуд-шоу, сообщили «Интерфаксу» несколько источников, знакомых с ходом подготовки продажи пакета. Разместить госдолю планируется на Московской бирже, а привлечь от ее продажи можно будет не менее 60 млрд руб., говорил министр экономического развития Алексей Улюкаев в мае в интервью «России 24». Сейчас капитализация компании – 521 млрд руб., доля в 10,9% оценивается на бирже в 56,8 млрд руб.

В IPO «Алросы» принимали участие Oppenheimer Funds (у него и сейчас остается 3,25% в компании), BlackRock (0,45%), Lazard (0,99%), а также пенсионный фонд РЖД – НПФ «Благосостояние» и РФПИ. Последний в середине апреля вышел из капитала «Алросы» и, по словам гендиректора фонда Кирилла Дмитриева, от продажи актива получил 37%-ную доходность в рублях и положительную доходность в долларах. Дмитриев отмечал, что фонд не исключает возможности участия в приватизации компании. Представитель РФПИ не ответил, сохраняются ли планы фонда и сейчас инвестировать в «Алросу».

Общение с инвесторами идет с конца мая, знает источник «Ведомостей» в одном из инвестбанков, которому предлагали купить долю в алмазодобывающей компании. С презентацией для инвесторов (документ есть у «Ведомостей») «Алроса» уже была в Юго-Восточной Азии и Северной Америке, где проходило неофициальное роуд-шоу, отмечает другой инвестбанкир.

Представитель «Алросы» добавляет, что классического роуд-шоу с привлечением андеррайтеров не было, но он подтверждает, что серия встреч с инвесторами была в США, Великобритании, а также Сингапуре. У перспективных покупателей есть интерес к компании, считает он. Продать 10,9% акций «Алросы» в первом полугодии уже не удастся, но есть хорошие шансы сделать это в течение лета, заявил в четверг Улюкаев в кулуарах Петербургского международного экономического форума. «Повторное размещение на Московской бирже может произойти в первые две недели июля», – добавляет собеседник «Ведомостей» в одном из инвестбанков, подтвердить это не удалось.

Сейчас хорошее время для размещения, но окно возможностей скоро может закрыться из-за возросших глобальных рисков (возможного выхода Великобритании из Евросоюза или отрицательных процентных ставок), оценивает портфельный управляющий УК «Капиталъ» Вадим Бит-Аврагим. «Про то, что роуд-шоу «Алроса» идет, я слышал, однако проспекта эмиссии пока не получал», – говорит он. Акции «Алросы» в валютном выражении не сильно просели по сравнению с IPO в 2013 г., торгуются сейчас с небольшим дисконтом из-за рисков российского рынка, но могут вслед за ростом цен на алмазы вырасти во втором полугодии 2016 г., считает эксперт.

Маржинальность по EBITDA «Алросы» – более 50%, компания способна генерировать стабильный денежный поток (41,3 млрд руб. в 2015 г.) и платить высокие дивиденды (35% от чистой прибыли) и имеет низкую долговую нагрузку – 1,0 EBITDA, напоминает старший аналитик «Атона» Андрей Лобазов. Интерес со стороны иностранных фондов наверняка будет, особенно учитывая возможное увеличение веса в индексе MSCI и изменение дивидендной политики (дивидендная доходность может вырасти до 10%), полагает он.