Продолжится ли ралли на фондовом рынке США?

Американские индексы уже 13 лет находятся в долгосрочном "медвежьем" тренде; инвесторы размышляют, начала ли тенденция наконец меняться на "бычью"

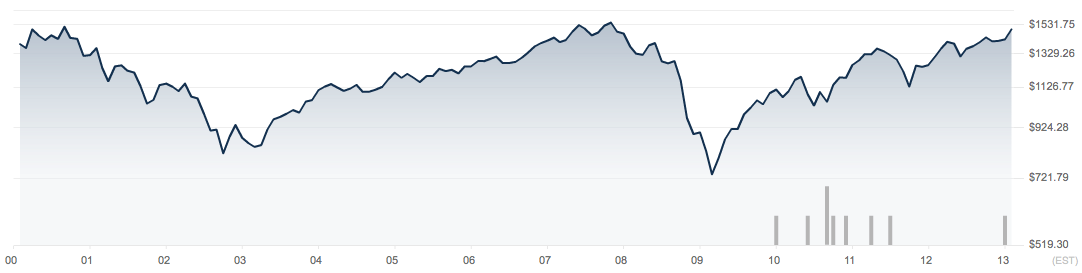

Индекс S&P 500 вырос более чем вдвое с кризисного дна в марте 2009 г., однако сейчас все равно находится чуть ниже уровней, достигнутых перед кризисом в 2007 г. и ранее – на пике интернет-пузыря в 2000 г. Столь длительный период, в течение которого рынок не демонстрирует роста, принято называть долгосрочным "медвежьим" рынком.

В понедельник S&P 500 закрылся на уровне 1517,01 пункта; максимальной отметки во время технобума он достиг 24 марта 2000 г. (1527,46), а исторического пика – на закрытии 9 октября 2007 г. (1565,15).

Динамика индекса S&P 500, 2000-2013 гг.

Индекс Dow Jones Industrial Average находится сейчас на уровне 13971,2 пункта, чуть ниже максимума в 14164,53, также достигнутого в октябре 2007 г.

Ралли в начале этого года и появившиеся признаки того, что инвесторы готовы вкладывать в акции больше средств, дали толчок спорам о том, не заканчивается ли столь затянувшееся господство «медведей». Инвесторы вновь готовятся к годам, а то и десятилетиям двузначных показателей доходности акций.

Циклическую "бычью" или "медвежью" тенденцию на рынке обычно определяют как соответственно рост или падение на 20% от предыдущего минимума или максимума. Долгосрочные же тренды могут длиться и более 10 лет, поэтому эксперты располагают меньшим количеством материала для анализа. «Как и рецессию, их трудно определить в режиме реального времени. Гораздо заметнее эти тренды в ретроспективе», - говорит Эд Истерлинг, президент управляющей и аналитической компании Crestmont Research.

По расчетам Джурриена Тиммера, управляющего Fidelity Global Strategies Fund, на долгосрочном "бычьем" рынке годовая доходность вложений в акции достигает 18%, на долгосрочном "медвежьем" – 1%. Для инвесторов «очень важно, какой именно тренд наблюдается сейчас на рынке», говорит Тиммер. Сам он при этом не убежден, что долгосрочная тенденция на фондовом рынке США сменилась с "медвежьей" на "бычью". Как бы то ни было, «на рынке присутствует позитивная динамика, и если она сохранится, можно будет задаться вопросом, действительно ли в марте 2009 г. было пройдено дно долгосрочного "медвежьего" тренда», считает он.

Большинство частных и институциональных инвесторов, до сих пор не оправившихся от кризисного обвала на фондовом рынке и последовавших затем нескольких лет высокой волатильности, предпочитают акциям облигации; если на рынок действительно вернулся долгосрочный "бычий" тренд, «многие сейчас занимают совсем не те позиции, какие следовало бы», говорит Тиммер.

Большинство аналитиков согласны, что последний "медвежий" период на рынке начался в марте 2000 г., когда лопнул пузырь на рынке акций высокотехнологичных компаний. До этого рынок 18 лет был "бычьим", инвесторы зарабатывали на акциях до 19% годовых, включая дивиденды.

В истории американского фондового рынка выделяют еще три долгосрочных "медвежьих" периода: 1902-1921 гг., 1929-1942 гг. и 1968-1982 гг. Все их объединяет то, что они продолжались более 10 лет, доходность акций была ниже среднего, а с поправкой на инфляцию — и вовсе отрицательной, а отношение капитализации к прибыли (P/E) сокращалось. Падение коэффициента P/E фактически свидетельствует о нежелании инвесторов платить больше за прибыли компаний.

По данным S&P, в "медвежий" период с 1968 по 1982 гг. средний коэффициент P/E для акций, входящих в индекс S&P 500, в начале 1977 г. опустился ниже 10 и оставался на низком уровне еще пять лет. Между тем долгосрочное среднее значение этого коэффициента примерно равняется 15.

Напротив, при долгосрочном "бычьем" тренде P/E растет. По данным Fidelity, для акций, входящих в S&P 500, этот коэффициент вырос с 7,7 до 28,6 в период с начала 1980-х гг. до 2000 г.

По мнению Лиз Энн Сондерс, старшего инвестиционного стратега Charles Schwab, последние данные по динамике коэффициента P/E для акций, входящих в S&P 500, свидетельствуют об окончании долгосрочного "медвежьего" тренда. После кратковременного падения ниже 10 в 2009 г. отношение капитализации к прибыли за прошедшие 12 месяцев выросло до 14,4. Это все еще значительно ниже, чем почти 29 в 2000 г.

Тим Хэйес, главный эксперт по инвестициям Ned Davis Research, занимает выжидательную позицию. Прежде чем объявить, что долгосрочный "медвежий" период на рынке завершен, он хочет получить дополнительные свидетельства того, что мировая экономика продолжит рост.

Кроме того, Хэйес ждет окончания практики инвестирования по принципу «есть риск, нет риска», когда инвесторы поочередно кидаются от одних инструментов к другим в зависимости от того, чувствуют ли они уверенность в завтрашнем дне или, наоборот, опасения. По его мнению, это станет признаком оздоровления рынков. Помимо этого Хэйес ждет роста мировых фондовых индексов на протяжении достаточно длительного периода. Даже при наличии долгосрочного "медвежьего" тренда курсы акций могут достигать рекордно высоких отметок перед очередным падением.

Динамика фондового рынка в последнее время свидетельствует скорее о «зимней спячке на "медвежьем" рынке», чем о возвращении "бычьего" тренда, считает Истерлинг из Crestmont Research. Стоимость акций, скорректированная с учетом инфляции и долгосрочных экономических циклов, по-прежнему находится на высоком уровне. В случае скачка инфляции, которого опасаются многие аналитики, акции могут вновь упасть, и «медведи на рынке проснутся», считает он.

«Если вы мне скажете, что акции могут вырасти на 10% или 20%, я вам отвечу: «Да, конечно», но это не изменит более чем десятилетней тенденции колебаний взад-вперед», - говорит Истерлинг.

Перевела Надежда Дмитриенко