Центробанк расширит НПФ возможности инвестирования

Центробанк позволит пенсионным фондам вкладывать деньги в более рисковые активы, правда, НПФ не готовы отказаться от доходных и простых банковских депозитов

На прошлой неделе недовольство эффективностью работы НПФ высказал премьер-министр Дмитрий Медведев. Он отметил, что фонды заработали за 2013 г. от 4 до 13% «при всем известной инфляции», и счел это недостаточным. Он предложил «подумать над изменениями требований к вложениям таких активов в экономику».

Вчера Совет Федерации утвердил поправки к законам «О страховых пенсиях» и «О накопительной пенсии». Как пояснил замминистра финансов Алексей Моисеев, одним из результатов принятия этого закона станет возможность для ЦБ существенно расширить инвестиционную декларацию НПФ: «Сейчас передали декларацию по НПФ ЦБ в законе <...> Если президент его подпишет, то Банк России установит расширенную декларацию» (цитата по «Интерфаксу»).

Моисеев пояснил, что в нынешних поправках речь идет о продолжающемся уже несколько лет постепенном переходе к пруденциальным методам надзора. «Благодаря реформе мы переходим от модели регулирования по форме к модели регулирования по сути. По форме это «облигации покупай, акции не покупай», по сути - это когда взвешиваются активы с учетом их качества против актуарно нацеленных обязательств», - сказал он.

«Главная новость - полномочия по регулированию инвестиционной декларации НПФ переходят к ЦБ, до сих пор инвестиционные декларации регулировал Минфин, - говорит президент Национальной лиги управляющих Дмитрий Александров. - Закон служит для расширения категорий инструментов - до сих пор, например, в нем не было ПИФов как класса».

Хранить депозиты НПФ - не дело банков: даже консервативные европейские фонды после 2008 г. инвестируют в акции 28%, американцы - почти 50%, указывает он: «В рознице, в ТЭКе у нас есть хотя бы десяток приличных компаний. И они все внимательнее начинают платить дивиденды - а с их учетом на 15-летнем горизонте доходность уже может быть приличной». Останавливает фонды то, что вложения в голубые фишки сейчас несут в себе риск нарушения нормативов.

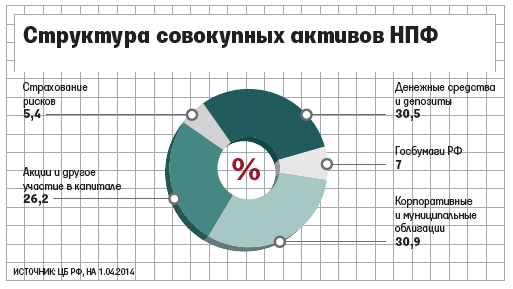

Хотя представители пенсионных фондов всегда позитивно смотрели на возможность расширения инвестиционной декларации, на данный момент они не считают это главной проблемой рынка. В нынешних условиях для них наиболее привлекательными остаются банковские депозиты: их доходность выше, чем у облигаций, при этом нет риска волатильности. «Мы избегаем рыночных рисков, ведем себя аккуратно с акциями и облигациями, не лезем в валютные инструменты, госбумаги нам дают доходность порядка 6%, а Россельхозбанк, например, давал по депозитам НПФ 11% годовых - и это госбанк, так что, даже если что-то случится, его спасут, т. е. надежность - как у госбумаг. Где я еще такое сочетание риска и доходности на рынке найду?» - говорит председатель совета НПФ «Европейский» Евгений Якушев. По его словам, даже первый зампред ЦБ Сергей Швецов не так давно признал, что сейчас депозиты для НПФ выгоднее и их позиция оправданна.

НПФ исходят при инвестировании из сугубо рыночных соображений, резюмирует Якушев. Если у фонда нет требований по текущей ликвидности, то он может вкладываться вдлинную, но такие проекты еще надо найти, а пока все разговоры, например, об инфраструктурных облигациях сводятся к низкой доходности и относительно высокому риску, считает он. «Мы готовы финансировать эти проекты через облигации, мы можем участвовать и в IPO, но нам надо как-то обеспечивать обязательства и формировать резервы, и этот вопрос пока не решен», - говорит директор НПФ «Промагрофонд» Ольга Буланцева.