RBS привлек $3 млрд на IPO американской «дочки»

Самое крупное в этом году банковское IPO в США стало и самым дешевым: инвесторы не проявили большого интереса к размещению американской «дочки» RBS

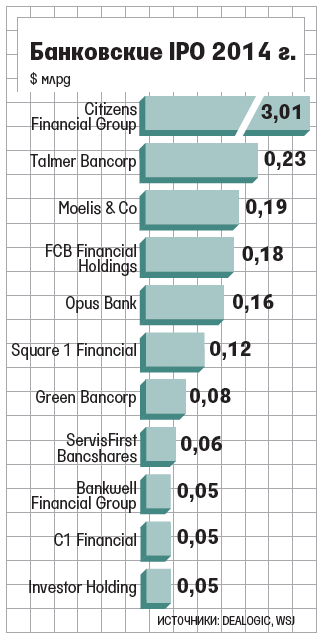

Royal Bank of Scotland (RBS) продал инвесторам 140 млн акций (25% капитала) Citizens по $21,5 за штуку, хотя ценовой коридор был определен в $23-25. Citizens привлек $3,01 млрд и был оценен в ходе IPO в $12 млрд. Организаторами размещения были Morgan Stanley и Goldman Sachs.

По данным Dealogic, это второе по величине IPO в США с начала года, уступающее только размещению китайской Alibaba на $25 млрд. Среди банковских листингов размещение Citizens занимает третье место за всю историю - после CIT Group, привлекшей $4,9 млрд в 2002 г., и Goldman - $3,7 млрд в 1999 г.

В отличие от размещения Alibaba спрос на акции Citizens был невысоким. «Сейчас не лучшее время для превращения Citizens в публичную компанию», - отмечает Кэтлин Смит из Renaissance Capital (фирма в США, специализирующаяся на IPO-аналитике). По ее словам, размещения финансовых компаний показывают худшие результаты в секторе IPO в этом году. После январского IPO акции Santander Consumer USA подешевели на четверть.

Во II квартале банки США заработали $40,2 млрд прибыли, это второй результат за всю историю, показывают данные FDIC. Но по сравнению с другими секторами результаты банков не столь блестящи - из-за низких ставок, ограничений на комиссионные и торговлю на средства клиентов.

RBS купил Citizens (основан в 1828 г.) в 1988 г. 1200 отделений Citizens расположены в 11 штатах, банк обслуживает 5 млн клиентов. В первом полугодии он заработал $479 млн прибыли, его активы составляют $130 млрд. При размещении акций Citizens оценил себя с дисконтом: в 0,9 балансовой стоимости по сравнению со средними 1,91 для IPO банков США стоимостью более $1 млрд (данные Bloomberg). В 2013 г. ROE Citizens составляла 5% по сравнению с 10,7% у PNC Financial и 13,4% у Fifth Third Bancorp.

«Продажа Citizens значительно улучшит нашу достаточность капитала и поможет сделать банк сильным и надежным», - заявил гендиректор RBS Росс Макьюэн. В 2008 г., когда британское правительство выделило RBS 45 млрд фунтов помощи, регуляторы ЕС одобрили эту сделку при условии, что банк продаст часть активов. К 2016 г. RBS должен расстаться с Citizens.

Продажа 50%-ной доли Citizens позволит RBS увеличить достаточность капитала на 2-3 п. п. Сейчас для RBS важнее быстрее продать половину Citizens, а не «пытаться выиграть несколько центов» на IPO, сказал FT человек, знакомый с ситуацией в банке.

RBS (в госсобственности - 80% капитала) в 2013 г. создал «плохой банк» для рисковых активов, которые остаются на его балансе со времени кризиса. В отношении банка продолжается несколько расследований, в том числе касающиеся LIBOR и сбоя его компьютерной системы в 2012 г.

Вчера к 19.00 мск акции RBS подорожали на 0,53% до 359,8 пенса, капитализация - 41 млрд фунтов.