Рентабельность инвестбанков может вырасти на 20–30%

Им поможет цифровизация, но и она не спасет их от сокращения части направлений, прогнозирует McKinsey

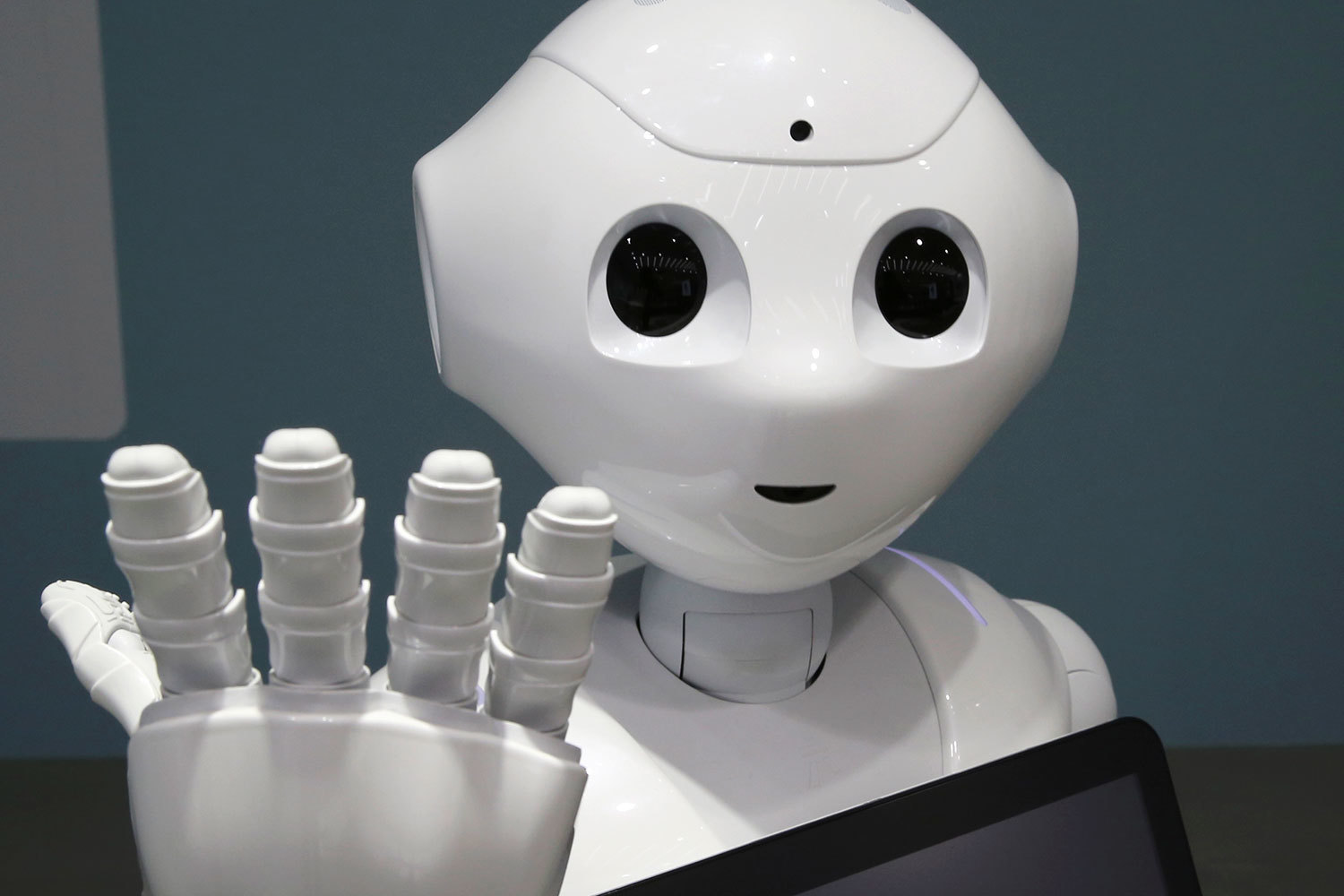

Электронные торговые площадки, за сделки на которых платить приходится немного, и перевод большего количества операций на цифровые платформы, которые находятся в совместном пользовании, позволят инвестбанкам еще сильнее сократить издержки. Облачные технологии и искусственный интеллект создадут новые возможности для получения дохода, говорится в отчете McKinsey (его цитирует FT).

По ее прогнозу, переход на цифровые технологии поможет отрасли увеличить доходы на 4–12%, например за счет лучшего обслуживания клиентов и перекрестных продаж. С другой стороны, есть риск, что цифровизация съест 6–12% доходов инвестбанков в других сегментах. В отчете McKinsey в качестве примера приводится работа с деривативами: облачные технологии снизят время на расчеты их цены с восьми часов до 15 минут, а затраты не превысят $10.

Goldman Sachs уже предлагает клиентам софт, позволяющий торговать на рынке корпоративных облигаций США без участия его сотрудников, сообщала FT. Программа под названием Goldman Sachs Algorithm (GSA) выбирает по заказу инвестора цены на корпоративные бонды с высоким рейтингом. Это заметное событие на рынке корпоративных бондов, поскольку из-за его размера – $8,4 трлн и 7000 инструментов с большим количеством документации – еще недавно считалось, что полностью автоматизировать его очень трудно.

Не враги, а партнеры

GSA работает только со сделками, не превышающими $1 млн, но ежедневно оборот торгов с ее использованием составляет $75–100 млн, рассказал FT портфельный управляющий. Новая программа позволит Goldman сократить число трейдеров, а усилия оставшихся сконцентрировать на обслуживании больших по размеру и более прибыльных сделок.

«Инструментарий [доступный инвестбанкам] становится богаче, и банки начинают браться за задачи, которые раньше были невыполнимы для них», – отмечает начальник отдела корпоративной и инвестбанковской практики в McKinsey Матьё Лёмерль.

Акциями инвестбанки и их клиенты уже торгуют на электронных платформах, и здесь больших перспектив для сокращения расходов практически не осталось. Порядка 85% торгов акциями происходит в электронной форме, цитирует McKinsey топ-менеджера банка. Торги инструментами с фиксированной доходностью традиционно хуже поддавались переводу в электронную форму из-за более активного человеческого участия.

Во II квартале инвестбанковские доходы европейских банков – Barclays, Credit Suisse, Deutsche Bank и UBS – сократились на 17,5%. У их конкурентов из США результаты лучше. Инвестбанковские доходы Goldman, Morgan Stanley, JPMorgan, Bank of America и Citigroup выросли на 3,4% к прошлому году. «Это два разных мира, – сказал FT стратег Vontobel Asset Management Андреас Нигг, – банки США гораздо лучше капитализированы, а европейским предстоят непростые решения». По мнению Лёмерля, только 3–5 инвестбанков в будущем сохранят возможность работать по всем направлениям, остальные станут более специализированными: «Они выберутся из этого, но путь будет болезненным, и выберутся не все».