ЦБ отучит МФО кредитовать до зарплаты

Вместо этого регулятор предлагает им кредитовать малый бизнес

В апреле президент Владимир Путин призвал Центробанк ужесточить регулирование микрофинансовых организаций (МФО), так как займы до зарплаты дороги, а заемщики часто не понимают всех рисков. Председатель ЦБ Эльвира Набиуллина позднее заявила, что «маленькие займы люди берут не от хорошей жизни, когда не хватает зарплаты», поэтому убивать рынок займов до зарплаты нельзя. Но можно отбить у МФО желание выдавать такие ссуды и стимулировать кредитование малых и средних предприятий (МСП). На это направлено повышение требований к резервам по просроченной задолженности, сообщил Центробанк в минувшую пятницу.

В выигрыше окажутся аффилированные с банками МФО, рассуждает главный аналитик Промсвязьбанка Дмитрий Монастыршин: ЦБ ограничивает банки в кредитовании рисковых заемщиков по высоким ставкам, поэтому банки смогут передать связанным микрокомпаниям заемщиков, которые не удовлетворяют каким-то требованиям, но потенциально интересны. По словам первого вице-президента «Опоры России» Павла Сигала, компании, работающие на рынке займов до зарплаты, не кредитуют МСП – им это неинтересно и у них нет необходимой инфраструктуры: «Для стимулирования выдачи займов МСП нужно больше дешевых и длинных пассивов».

ЦБ выделил займы до зарплаты в новую категорию ссуд (PDL-заем). С 14 августа резерв по просроченной хотя бы на день задолженности вырастет почти в 20 раз до 50%. И вдвое (до 100%) увеличатся провизии по так называемым безнадежным долгам, когда заемщик не платит кредитору более 90 дней.

Резервы по просроченной задолженности МСП, наоборот, станут льготными, даже если долг безнадежен. По обеспеченным микрозаймам резерв будет от 25% (свыше 90 дней) до 100% (более года), а по беззалоговым кредитам провизии надо начислять в размере от 35%. Сейчас по залоговым микроссудам бизнесу резерв составляет 35%, а по беззалоговым – 45%.

Известная бабушка из Достоевского – очень скромный человек по сравнению с нашими сегодняшними ростовщиками.

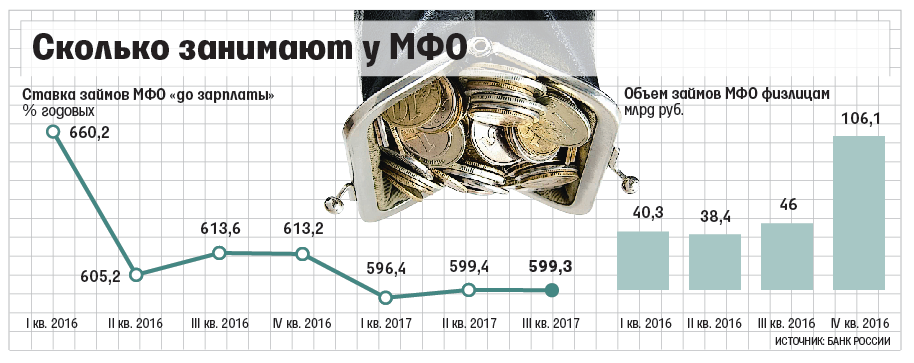

Займы до зарплаты занимают почти четверть (23,8%) портфеля ссуд МФО, по итогам прошлого года он превысил 88 млрд руб., говорится в материалах ЦБ. Микрокредиты юрлицам заняли лишь десятую часть портфеля. Занять до зарплаты можно в среднем под 599,3%, максимум – под 799,1% годовых, следует из данных Центробанка за III квартал 2017 г.

Новые требования к резервам должны стимулировать выдачу займов субъектам МСП и повышение требований к заемщикам-физлицам, говорит представитель ЦБ. К росту процентных ставок данные изменения привести не должны, добавляет он, но МФО может понадобиться докапитализация. На вопрос, в каком размере, в ЦБ не ответили. За 2016 г. капитал МФО увеличился на 20,1% до 61,4 млрд руб.

Большинство МФО заблаговременно подготовились к ужесточению требований к резервам, отмечает ведущий аналитик рейтингового агентства «Эксперт РА» Иван Уклеин: часть компаний уже сформировали достаточный запас капитала, а остальные заранее продавали проблемные долги коллекторам, иногда аффилированным. Те, кто не успел, – в основном небольшие региональные компании с низким качеством портфеля – уйдут с рынка, добавляет гендиректор онлайн-МФО MoneyMan Борис Батин. По его оценкам, к концу года выживут не более 1500 МФО. В апреле их было свыше 2400.

Новые требования к резервам позволят МФО уменьшать налогооблагаемую базу, отмечает главный исполнительный директор МФО «Домашние деньги» Андрей Бахвалов. Сейчас МФО по РСБУ не могут полностью резервировать плохую задолженность, но должны фиксировать прибыль даже по просроченным займам и поэтому платить с нее налог (это подтверждает представитель ЦБ). «Теперь МФО не придется формировать прибыль, которой нет, – поясняет Бахвалов. – Но это не означает, что компании будут платить меньше налогов».