В поисках доходности: какие идеи есть на долговом рынке в сезон отпусков

Корпоративные бумаги с хорошим соотношением риск/доходность могут принести двузначную доходность

Сейчас на российском рынке облигаций уже не найти доходности уровня весны, когда по коротким ОФЗ она достигала 15%, но она все еще выше ключевой ставки: индекс доходности государственных облигаций RGBITR с начала месяца опустился на 0,28% (доходность – 8,43%), а индекс корпоративных облигаций RUCBITR вырос на 0,64% (8,93%). При этом в корпоративном сегменте все еще есть рублевые бумаги с доходностью под 13% и хорошим соотношением риск/доходность, говорят эксперты.

Что происходит на рынке

В августе на долговом рынке традиционно слабая активность, отмечает портфельный управляющий УК «Открытие» Руслан Мустаев, он объясняет это структурой рынка и сезоном отпусков: большую часть объема обеспечивают институциональные инвесторы, менеджеры которых в августе предпочитают другой род деятельности. Средний ежедневный объем по индексу RGBITR в июле был 11,26 млрд руб., а в августе он упал почти вдвое до 6,67 млрд руб., по RUCBITR в июле и августе объемы остаются на одном уровне – 1,37 млрд и 1,4 млрд руб. соответственно.

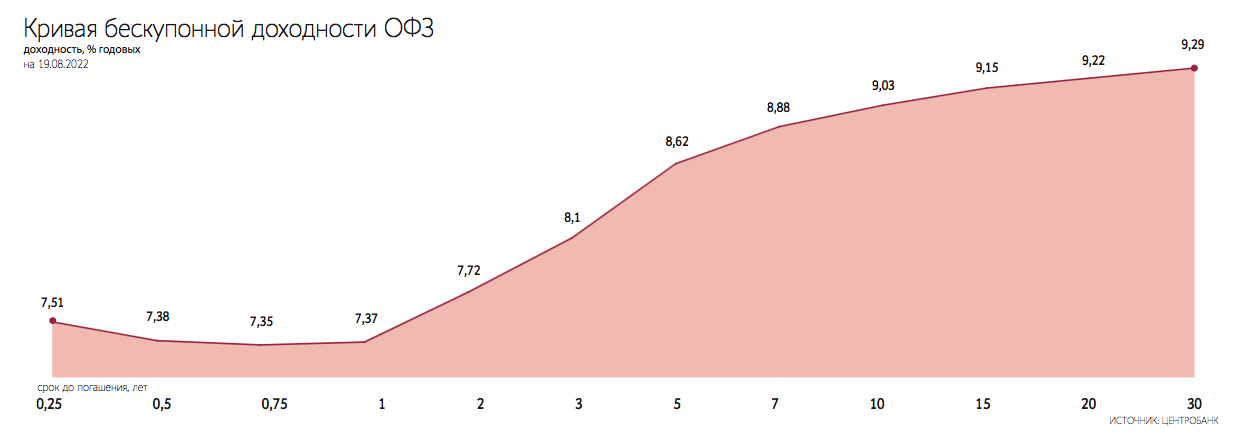

После снижения ключевой ставки с 20 до 8% и существенного снижения доходностей ОФЗ рынок консолидируется на достигнутых уровнях, говорит старший аналитик УК «Первая» Владислав Данилов. По данным ЦБ на 19 августа, доходности по коротким ОФЗ находятся на уровнях 7,5–8,1%, среднесрочных – 8,1–8,9%, долгосрочных (10+ лет) – 9–9,3%.

В корпоративном сегменте Данилов выделяет целый ряд трендов: во-первых, разница доходности между ОФЗ и наиболее надежными компаниями первого эшелона снизилась до своих предкризисных значений, в то время как спреды по бумагам второго эшелона остаются расширенными даже у эмитентов со сравнительно сильным кредитным качеством. Во-вторых, на вторичном рынке корпоративных облигаций активность сохраняется на низком уровне.

Но на первичном рынке идет восстановление, говорит Данилов. После затишья в марте – апреле с мая по середину августа многие эмитенты разместили новые выпуски облигаций (совокупно на 350 млрд руб.), а для ряда эмитентов размещения стали дебютными (Whoosh, «Делимобиль»). За май – июнь на рынок вышло 26 новых эмитентов и 66 новых выпусков.

Еще один важный момент – размещение на внутреннем рынке бумаг в валюте дружественных стран, указывает эксперт: UC Rusal стала первой компанией, которая в начале августа разместила на Мосбирже облигации, номинированные в китайских юанях. Вскоре разместить дебютный выпуск таких бумаг на 3,5 млрд юаней планирует «Полюс» – 23 августа компания откроет книгу заявок.

Большая часть роста по ОФЗ в текущем году уже пройдена, говорит управляющий активами УК ПСБ Георгий Воронков. То же самое касается корпоративных бумаг, которые размещались в последние месяцы. А разворот в инфляции (в июне– июле зафиксирована дефляция) и прогнозируемое сокращение профицита бюджета могут поставить под сомнение «радужные планы» по дальнейшему снижению ключевой ставки, считает Мустаев. По предварительной оценке Минфина, профицит федерального бюджета России за январь – июль сократился за месяц почти в 3 раза до 482 млрд руб. Согласно прогнозу Минэкономразвития, в этом году дефицит бюджета может составить 1,2% ВВП, в 2023 г. – 1,1%, в 2024 г. – 0,9%, а в 2025 г. – 0,8%.

Но инфляционные риски сохраняются, говорит Данилов из УК «Первая» , среди них – повышенные бюджетные расходы, возможный дефицит отдельных товаров и рост потребительской активности (на фоне снижения ключевой ставки и роста потребительской уверенности). Наличие этих рисков будет ограничивать дальнейшее снижение доходностей по среднесрочным и долгосрочным облигациям, несмотря на текущую дефляцию и тренд на снижение ключевой ставки, уверен Данилов.

Какие есть идеи

Инвестиционные идеи надо искать в отдельных эмитентах и не надеяться на общий рост рынка, советует Мустаев из УК «Открытие». По его словам, в текущей ситуации имеет смысл обратить внимание на «санкционку» и квазигосударственные компании, на которые пришелся наиболее сильный удар. Например, «АэрофлотБО1» предлагает доходность порядка 10% к погашению в 2026 г., а облигации ГТЛК в зависимости от срока до погашения дают доходность на уровне 10–11%, говорит эксперт.

Из компаний без господдержки Мустаев выделяет лизинговую компанию «Европлан»: уровень просроченной задолженности у компании остается на достаточно низких уровнях, хотя санкции негативно влияют на рынок автолизинга. В зависимости от срока до погашения эмитент предлагает доходность в 11–13%, добавляет аналитик.

Обратить внимание на бумаги «Европлана» серии 001P-02 среди бумаг второго эшелона советует и аналитик ФГ «Финам» Алексей Козлов. Недавно агентство АКРА подтвердило кредитный рейтинг эмитента на уровне А+, изменив прогноз на «позитивный» и отметив высокое качество портфеля, сильную оценку достаточности капитала и адекватную позицию по фондированию и ликвидности.

Интересно, по мнению Козлова, выглядит и выпуск ХК «Новотранс» 001P-02 с доходностью к погашению 11,8%: во-первых, компания подошла к кризису в хорошей форме, а во-вторых, вероятно, эмитент сможет продемонстрировать сильные финансовые результаты по итогам года.

В основу портфеля (до 50%) Воронков из УК ПСБ советует заложить бумаги наиболее надежных эмитентов – РЖД, Сбербанка, ВЭБа, группы «Газпром», а также другие квазисуверенные облигации. Оставшуюся половину можно наполнить перспективными идеями из второго-третьего эшелонов – интересными эксперт считает выпуски «СамолетP12», «КамазБП10», «Сегежа2P5R», «Автодор3Р2».

Флюгер: BMW

Автомобильный концерн является одной из крупнейших иностранных компаний в России. Его выручка в нашей стране в 2021 г. выросла на 31% и составила почти 3 млрд евро, или 2,4% глобального дохода. В марте BMW объявила о приостановке поставки и сборки машин в России. Тем не менее ее глобальный рост продолжался. В первой половине 2022 г. выручка выросла на 19% и составила 66 млрд евро. Но вот капитализация BMW упала с начала года на 13% до 49,9 млрд евро.

Goldman Sachs

Американский инвестиционный банк рекомендует «покупать» акции компании, но понизил целевую цену со 103 до 102 евро. Производитель автомобилей стремится активно заработать с помощью функций, на которые нужно подписаться. Эксперт Джордж Гальерс указал на достижение высокой маржи.

Credit Suisse

Известный швейцарский банк предлагает «покупать» акции BMW по целевой цене 96 евро. Автопроизводитель немного превзошел ожидания в сложном II квартале, отмечает аналитик Ричард Карлсон, который ожидал снижения продаж и целевых показателей денежных средств.

JPMorgan Chase

Крупнейший американский банк советует «держать» акции компании по целевой цене 90 евро. У автопроизводителя был хороший II квартал, в котором он выполнил планы по операционной прибыли и превысил консенсус-прогноз, отметил аналитик Хосе Асуменди.

UBS

Крупнейший швейцарский банк также рекомендует «держать» акции, но по целевой цене 81 евро. Сообщение японских СМИ о сотрудничестве между BMW и Toyota для создания внедорожника на топливных элементах не вызвало энтузиазма, поскольку используемый водород в настоящее время основан преимущественно на газе, замечает эксперт Патрик Хаммель.

Среди ОФЗ наиболее интересными для инвестирования Данилов из УК «Первая» считает бумаги сроком до погашения 5–7 лет – они имеют наилучшее соотношение риска и доходности. На текущий момент доходность этих бумаг к погашению составляет 8,5–8,8%. В корпоративном сегменте Данилов предпочитает сильных эмитентов второго эшелона, по которым сохраняются повышенные доходности: «Белугу», «Сегежу», АФК «Система», ПИК. Их спред к кривой ОФЗ составляет примерно 200–350 б. п., а доходность к погашению – на уровне 9,5–11,5%.

Начальник отдела экспертов по фондовому рынку «БКС мир инвестиций» Альберт Короев считает интересными для инвестиций выпуски ОФЗ 26227, «Магнит2Р03», «НорникБ1P1».

Замначальника управления по работе с облигациями «Велес капитала» Юлия Дубинина полагает, что лучше дождаться сентября и увидеть проект бюджета от Минфина, возможный выход ведомства на рынок госдолга и, вероятно, дополнительные решения от НРД по бумагам, зависшим в Euroclear (что в данный момент в меньшей степени, но все же влияет на настрой инвесторов и спекулянтов).

Привлекательность отдельных облигаций к покупке зависит от каждого индивидуального инвестора, отмечает руководитель отдела аналитики долгового рынка «Ренессанс капитала» Алексей Булгаков: для инвесторов, имеющих только рублевые активы, естественным маркером было бы превышение доходности бумаг над ожидаемой инфляцией. В силу проходящих в экономике глубоких структурных изменений эксперт не рекомендует брать большие позиции в бумагах с высоким кредитным риском и напоминает о необходимости диверсификации инвестиционного портфеля.