Чего ждать на российском фондовом рынке в сентябре

Закроются вклады с высокими ставками, и на рынок может притечь 300 млрд рублей ликвидности

Сентябрь считается одним из худших месяцев года для глобальных фондовых рынков – возвращаясь из отпусков, инвесторы начинают закрывать убыточные позиции, и это оказывает давление на бумаги. Но российский фондовый рынок эта участь может обойти и восходящий тренд индекса Мосбиржи, который с начала августа вырос уже на 10%, продолжится, говорят опрошенные «Ведомостями» аналитики.

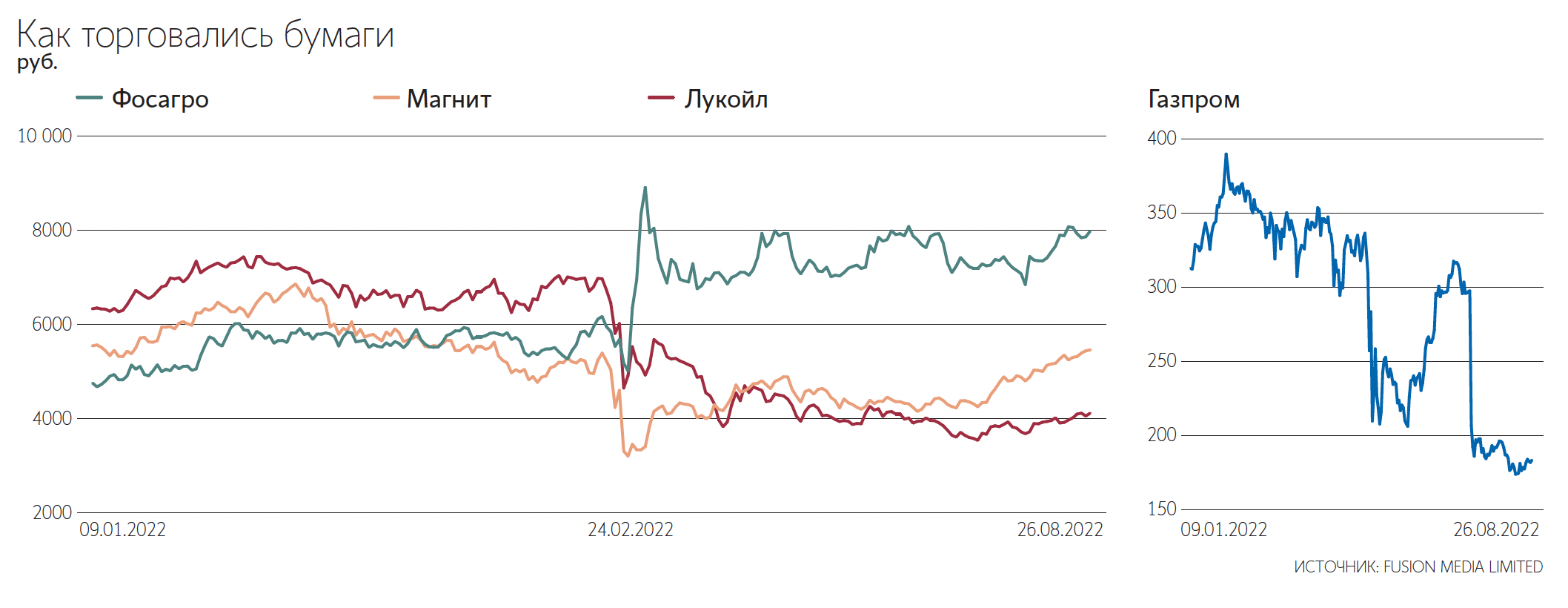

24 февраля, с началом спецоперации, индекс Мосбиржи рухнул на 33,3% до 2058,12 пункта. С тех пор бенчмарк российских акций дважды тестировал дно – в последний раз 5 августа он достиг отметки 2054,29 и начал движение вверх. За три недели по итогам торгов 26 августа индекс Мосбиржи и его долларовый аналог РТС выросли на 10,4%.

Растущая динамика индекса Мосбиржи в августе обусловлена сразу несколькими факторами, говорит портфельный управляющий УК «Первая» София Кирсанова. Главный из них – ослабление рисков из-за разговоров о допуске нерезидентов к торгам на российской бирже. Банк России пока отложил допуск дружественных нерезидентов к акциям (их пустили на рынок облигаций), ввел полугодовой карантин на продажу акций, купленных дружественными нерезидентами у недружественных, а указ президента запретил продажу долей в стратегических предприятиях и банках.

Кроме того, продолжает Кирсанова, акции отдельных компаний поддержали их сильные финансовые и операционные отчеты – это компании потребительского (X5, «Магнит») и IT-секторов («Яндекс», VK) – и более позитивная риторика у банков. Еще один фактор поддержки рынка в августе – снижение доходностей ОФЗ и корпоративных облигаций, а также банковских депозитов (особенно в условиях двузначной инфляции) после быстрого снижения ключевой ставки ЦБ (с 23 июля– 8%).

Драйверы сентября

Аналитики называют несколько факторов поддержки рынка акций, которые позволят индексу Мосбиржи продолжить августовский рост и в сентябре. Краткосрочные движения рынка сейчас определяются не финансовыми результатами компаний, а позиционированием участников рынка, сентиментом (изменением настроений), потоками фондов и проч., говорит директор по инвестициям УК «Открытие» Виталий Исаков. Многие крупные участники рынка ожидали в августе дальнейшего падения котировок из-за допуска к торгам акциями дружественных нерезидентов и были соответствующим образом спозиционированы (не имели достаточно акций), поясняет Исаков. Но допуск нерезидентов был отложен, а вместо падения котировок случился рост, продолжает аналитик: теперь те, кто ждал возможности купить дешевле, будут вынуждены «догонять рынок, и такой расклад способствует дальнейшему росту котировок и выкупу просадок». А от ЦБ, который, по мнению Исакова, продемонстрировал намерения поддержки упорядоченных торгов на российском рынке, не следует ждать действий, которые могли бы ослабить котировки.

Флюгер: H&M

Швейцарский банк Credit Suisse понизил целевую цену для H&M со 110 до 105 шведских крон в ожидании квартальной отчетности, рекомендация – «продавать». Аналитики банка осторожно относятся к прогнозной динамике маржи шведской сети в 2022 и 2023 финансовых годах. Причины этого – ослабление потребительского спроса, рост операционных расходов, неблагоприятное влияние валютных курсов и уход из России, объясняют они в опубликованном в пятницу исследовании Credit Suisse.

BARCLAYS

Британский инвестиционный банк Barclays понизил целевую цену для H&M со 160 до 150 шведских крон, но оставил рекомендацию «покупать» и рейтинг на уровне «лучше рынка». Сеть магазинов модной одежды столкнулась с трудностями в последнем квартале, говорится в исследовании. Прибыль до вычета процентов и налогов (EBIT) сократится на 30%, ожидают эксперты Barclays.

JPMORGAN CHASE & CO.

Американский банк JPMorgan понизил целевую цену H&M со 145 до 130 шведских крон, рекомендация «держать» и «нейтральный» рейтинг. Внешние факторы могли повлиять на ключевые показатели сети, компания и снизила прогнозы ключевых показателей, говорится в исследовании. Эта оценка по прибыли до налогообложения также оказался ниже консенсус-прогноза, отмечает представитель JPMorgan.

JEFFERIES

Аналитическая компания Jefferies понизила целевую цену для H&M со 130 до 105 шведских крон, подтвердив рекомендацию «держать». Взлет цен на газ в Европе подрывает покупательную способность потребителей, что, вероятно, отразится на продажах шведской компании в III квартале, говорится в исследовании. Эксперты значительно снизили свои прогнозы по EBIT на 2023 финансовый год.

DEUTSCHE BANK

Deutsche Bank понизил целевую цену для H&M со 145 до 125 шведских крон, сохранив рекомендацию «держать». Сеть розничных магазинов ожидают непростые III и IV кварталы, говорится в исследовании. Неизбежный спад в потреблении наложился на рост затрат на доставку и производство, а также динамику валютных курсов, считает аналитик.

Восходящее движение российского рынка акций продолжится как минимум краткосрочно, если только нефтяные цены не начнут снижаться на фоне ухудшения ситуации в экономиках крупнейших потребителей сырья, говорит эксперт по фондовому рынку «БКС мир инвестиций» Дмитрий Бабин. А вероятное возобновление покупок иностранной валюты Минфином в тестовом режиме (в рамках концепции нового бюджетного правила) снимет один из серьезных фундаментальных факторов давления на рынок акций, объясняет Бабин: слишком дорогой рубль негативно сказывается на доходах госбюджета и экспортеров.

В сентябре совпадут сразу несколько факторов, которые могут увеличить активность на фондовом рынке частных инвесторов, говорит руководитель департамента инвестиционной аналитики «Тинькофф инвестиций» Кирилл Комаров: закрытие депозитов по высоким ставкам, возвращение из отпусков и одновременно рост активности самих эмитентов (возвращение к публикации отчетности, объявление дивидендов, новые размещения ценных бумаг).

По оценкам «Тинькофф инвестиций», переток денежных средств с вкладов на фондовый рынок продолжится в сентябре: россияне снимут с вкладов порядка 2,5–3 трлн руб. и около 10% этой суммы – 250–300 млрд руб. – может прийти на фондовый рынок, что соответствует 16–20% объема торгов Московской биржи за июль 2022 г.

Где искать идеи

Драйвером роста будет выступать сырьевой сектор, в основном нефтегазовые компании, считает руководитель отдела анализа акций ФГ «Финам» Наталья Малых. «Когда тренд роста начнет набирать обороты, к нему могут подключиться розничные инвесторы и перевести часть средств с вкладов на рынок акций, чтобы защититься от инфляции», – добавляет аналитик. Пока инвесторы видят крепкий рубль и понимают, что это негативно влияет на выручку экспортеров, и отчасти поэтому держат деньги в банках даже с низкими ставками. Рекомендует присмотреться к нефтегазовым компаниям и Бабин из «БКС мир инвестиций», отмечая также, что интересные идеи можно найти и в металлургическом секторе.

В перспективе ближайшего десятилетия углеводороды останутся основой мировой энергетики, говорит аналитик УК «Открытие» Ирина Прохорова. Особый интерес, по ее словам, могут представлять акции «Лукойла», совет директоров которого отложил выплату итоговых дивидендов за 2021 г. до конца этого года. В случае если дивиденды все же будут выплачены, их доходность на горизонте года может оказаться двузначной благодаря возможности «Лукойла» распределять весь свободный денежный поток среди акционеров и ожиданиям более слабого рубля, отмечает Прохорова.

Привлекательной ставкой в секторе выглядит и «Татнефть», уверена эксперт: у компании сравнительно низкая доля экспорта в Европу, один из лучших уровней рентабельности и отрицательный чистый долг. Стоимость «Газпрома» Прохорова считает чрезмерно заниженной с учетом складывающейся ситуации на газовом рынке.

Интересными защитными историями Прохорова считает акции «Фосагро» и «Магнита». По показателю EV/EBITDA (отношение стоимости компании к полученной EBITDA) «Фосагро» стоит дешевле своего пятилетнего среднего уровня (5 против 6,3). При этом она является лидером в производстве высокосортного фосфатного сырья, выведенного из-под всех мировых санкций, долгосрочный спрос на которое обеспечен. «Магнит», продолжает Прохорова, успешно справляется с перекладыванием продуктовой инфляции на потребителя. Общая выручка «Магнита» во II квартале выросла на 38,7% год к году (г/г) до 588,6 млрд руб. (без учета «Дикси» – на 19,7% г/г) за счет роста сопоставимого среднего чека, плотности продаж и торговой площади. Сопоставимые продажи группы увеличились на 13,1%, средний LFL-чек – на 15% г/г, а трафик снизился на 1,6% г/г.

Кирсанова из «УК «Первая» также выделяет нецикличные секторы с неэластичным спросом, ориентированные на внутренний рынок. Из наиболее интересных активов эксперт выделяет акции ритейлеров – помимо лидеров рынка, «Магнита» и Х5, это Fix Price с его высокомаржинальной бизнес-моделью и Ozon, который сумел успешно имплементировать новую стратегию, направленную на улучшение юнит-экономики. Еще Кирсанова выделяет эмитентов из сектора интернет-технологий: помимо лидера сектора «Яндекса» это бумаги Cian, Headhunter и VK. Каждая из компаний имеет свои индивидуальные драйверы роста, но то, что их объединяет, – это двузначные темпы роста выручки по итогам года, высокая маржинальность, а также возможность выиграть от ухода иностранных игроков, поясняет эксперт.