«Мусорный» рекорд

Французская Numericable размеcтила крупнейший выпуск «мусорных» бондов - на 8 млрд евро. Сокращение кредитования толкает компании на фондовый рынок, где низкие ставки позволяют не очень дорого привлекать крупные суммы

Оператор кабельного телевидения Numericable вчера разместил облигации почти на 8 млрд евро ($11 млрд) - это рекордная эмиссия бондов со спекулятивным рейтингом. Спрос европейских и американских инвесторов оказался настолько высок, что компания увеличила объем предложения с первоначальных 6 млрд евро.

Деньги нужны Numericable на выкуп SFR, второй по размерам телекоммуникационной компании Франции. Numericable - французская «дочка» европейской телекоммуникационной группы Altice, которая выиграла борьбу за выкуп у Vivendi контрольного пакета акций SFR. Размер этой сделки составит 17 млрд евро.

Основной владелец Numericable и Altice - миллиардер Патрик Драи. Чтобы привлечь средства для финансирования сделки, Altice также вчера размещала бонды на 4,15 млрд евро ($5,7 млрд).

Размещение Numericable столь велико, что банкам-организаторам пришлось разбить его на пять траншей сроком от пяти до 10 лет и доходностью от 4,875 дo 6,25% годовых, номинированных в евро и долларах, сообщила The Wall Street Journal со ссылкой на банкиров, занимающихся размещением (окончательные параметры на момент сдачи номера не были объявлены). Altice выпустила 8-летние бонды в евро и долларах под 7,25 и 7,75% годовых соответственно.

Предварительный рейтинг облигаций Numericable от Moody's - Ba3, Altice от Standard & Poor's - В (соответственно, на три и пять пунктов ниже минимального инвестиционного уровня).

«Доходности не слишком низкие», - отмечает Крис Юко, долговой аналитик CreditSights, опубликовавший отчет по этому размещению под названием «Оценить так, чтобы подружиться». По его мнению, это следствие большого объема выпуска, рисков, связанных с ближайшими перспективами рынка мобильной связи Франции, и необходимости Драи привлечь американских инвесторов.

Составляемый Markit индекс показывает, что средняя доходность номинированных в евро корпоративных облигаций со спекулятивным рейтингом сейчас немного выше 4% годовых, а 8-летних бондов с рейтингом В в Bloomberg High-Yield Corporate Bond Index - 5,93%.

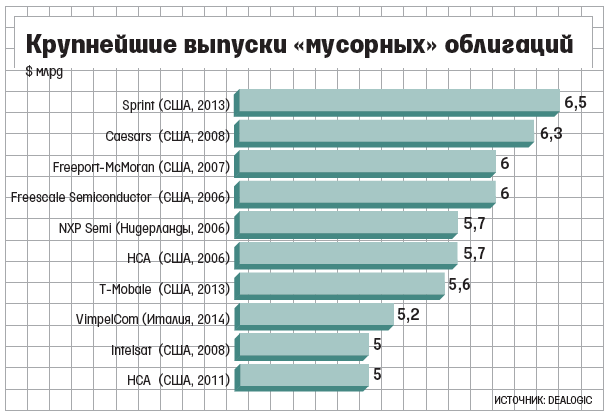

До сих пор крупнейшим размещением облигаций со спекулятивным, или «мусорным», рейтингом, по данным Dealogic, был выпуск бумаг американского мобильного оператора Sprint на $6,5 млрд в сентябре 2013 г. (см. график). Выпуск Numericable побьет и его, и рекорд этого года, принадлежащий мобильному оператору Vimpelсom. В начале апреля его итальянское подразделение Wind Telecomunicazioni разместило облигации в евро и долларах на $5,2 млрд. Это была крупнейшая эмиссия бондов со спекулятивным рейтингом в Европе с октября 2006 г., когда нидерландская NXP Semiconductors привлекла $5,7 млрд.

Размещение бондов Numericable продолжает длящееся уже два года ралли на европейских рынках «мусорных» облигаций, обусловленное повышенным аппетитом инвесторов к рискованным активам на фоне низкой доходности суверенных бондов. «Европейский рынок высокодоходных облигаций стал ключевым источником финансирования для европейских компаний, воспользовавшихся сочетанием невысокой стоимости заимствований и сильным спросом на любые бумаги с повышенной доходностью», - говорит Эдриан Миллер, руководитель направления инструментов с фиксированной доходностью в GMP Securities.

По данным Barclays, европейские «мусорные» корпоративные облигации за последние 12 месяцев принесли доход 11,45% против 7,2% по аналогичным американским бумагам.

В ответ на сокращение банковского кредитования в еврозоне компании со спекулятивными рейтингами в этом году, по данным Dealogic, уже продали долговых инструментов на рекордные 25 млрд евро - это на треть больше, чем за аналогичный период 2013 г.

Бум продаж и повышенная доходность привлекли внимание крупнейших инвесторов из США, среди которых BlackRock и Prudential, заявившие, что европейские «мусорные» облигации предоставляют «хорошие возможности».

При этом для самих эмитентов доходности по выпускаемым долгам относительно невысоки - благодаря тому, что центробанки удерживают процентные ставок на минимальных уровнях. По данным Barclays, спрэд между доходностями облигаций со спекулятивным рейтингом и казначейских облигаций США сейчас составляет в среднем минимальные с октября 2007 г. 3,75%.

Банки не только в Европе, но и во многих других странах сокращают кредитование из-за необходимости выполнять более строгие требования к достаточности капитала. Это заставляет заемщиков обращаться на рынок, порой порождая мегасделки. Среди компаний с инвестиционным рейтингом мировой рекорд сейчас принадлежит Verizon Communications, которая в прошлом сентябре за раз продала облигации на $49 млрд. Эмитенты со спекулятивным рейтингом стараются не отставать, хотя, конечно, и не могут похвастаться столь крупными сделками. Тем не менее, по данным Dealogic, почти три четверти выпусков в Европе в этом году - это эмиссии на 500 млн евро и более; годом ранее таких выпусков было около четверти.

Всего в мире компании нефинансового сектора выпустили в этом году «мусорных» облигаций более чем на $139 млрд, по данным Dealogic. В кризисный 2008 год за тот же период с начала года таких выпусков было всего на $15 млрд.