Нельзя идти против рынка

Где искать надежных заемщиков, почему время покупать банки прошло, каких банковских специалистов не хватает в Петербурге, рассказывает Игорь Кирилловых

Хотелось бы отметить, что стратегия - не просто линейные показатели: нарастить размеры активов и пассивов до определенного уровня, открыть определенное количество отделений и т. д. Любая компания должна время от времени задавать себе вопросы: как сохранить и повысить эффективность бизнеса? Каким образом можно уменьшить операционные расходы? Насколько адекватны бизнес-процессы и что нужно сделать для их оптимизации? Это тем более актуально сейчас, когда экономика стагнирует, и для начала надо измениться самим, а не пытаться проломить ситуацию традиционными методами. Поэтому совместно с PwC мы ведем оптимизацию технологий и сокращаем издержки, например перешли на новое программное обеспечение ЦФТ-банка. С помощью PwC банк корректирует корпоративные стандарты, технологии сервиса, оптимизирует структуру управления и основные бизнес-процессы, схему и методы взаимодействия головного офиса с филиалами, минимизирует постоянные операционные издержки. PwC не только консультирует, но и непосредственно вовлечена в процесс их внедрения.

- В марте вашим советником стал Андрей Атамась, до ноября 2013 г. возглавлявший филиал «Петровский» банка «Открытие». Какие задачи перед ним поставлены?

1994

1996

2002

2005

Офис с историей

Балтинвестбанк

Балтинвестбанк, до 2001 г. входивший в группу «Интеррос» и бывший опорным банком петербургской администрации, занял место в числе региональных частных банков, которые тяжелее всего переносят кризис. Продажа пакета петербургскому банку БФА или негосударственному пенсионному фонду не удалась. Сейчас не время покупать банки, считает председатель правления Балтинвестбанка Игорь Кирилловых. Он рассчитывает на объединение с региональным банком, предположительно в Поволжье, сделка будет безденежной.

Акционеры Балтинвестбанка разными путями увеличивают капитал - в конце прошлого года Юрий Рыдник, Вадим Егиазаров и Александр Швидак безвозмездно передали банку гостиницу Holiday Inn в Самаре и 0,7 га под ней. В феврале банк приобрел 16% компании Юрия Припачкина CMCR Management Ltd., которой принадлежит 33% Renova Media Enterprises Ltd. В этом году планируется завершить эмиссию, в результате которой капитал увеличится на 1 млрд руб. Купить акции могут и некоторые клиенты банка.

По словам Кирилловых, Балтинвестбанк не предпринимает мегаусилий, чтобы удерживать крупных клиентов, ведь условия в госбанках гораздо привлекательнее. Банк осваивает менее конкурентные ниши. На рынке частных вкладов это массовый сегмент, эти вкладчики меньше подвержены паническим настроениям. Согласно разработанной PricewaterhouseCoopers (PwC) стратегии, реализовывать которую банк начал в конце 2013 г., 50% корпоративного кредитного портфеля должно приходиться на малый и средний бизнес.

- В конце февраля Moody's изменило прогноз долгосрочных рейтингов Балтинвестбанка по депозитам и по долговым обязательствам в национальной валюте на «стабильный» с «позитивного» - в частности, из-за слабой капитализации. Как планируете повышать капитал?

- Возвращение прогноза Moody's Investors Service с «позитивного» на «стабильный» в большей степени было обусловлено факторами внешней макроэкономической среды. Изменение S&P рейтинга России тому подтверждение. В свою очередь, рейтинговое агентство «РИА рейтинг» недавно подтвердило Балтинвестбанку рейтинг кредитоспособности по национальной шкале на уровне А+, прогноз рейтинга - «позитивный». Что касается капитализации, до конца года будет завершено размещение эмиссии на 1 млрд руб., зарегистрированной в прошлом году. Кроме того, в конце прошлого года акционеры подарили банку гостиницу в Самаре, что позволило увеличить капитал банка. На начало мая норматив достаточности капитала Н1 составил 11,2%.

- Будете перепродавать гостиницу?

- Пока не планируем. Если и перепродавать, то лучше ближе по срокам к чемпионату мира по футболу, игры которого пройдут и в Самаре. Тогда интерес будет больше. Гостиница дает порядка 15% годовых, это довольно хорошее вложение с учетом дефицита надежных заемщиков.

- Среди компаний, которые планируют выкупить допэмиссию, ваши клиенты ЗАО «Балтийская целлюлоза», ООО «Нева-металлтрейд», ЗАО «ПО «Возрождение». Это номинальные держатели акций?

- О номинальном держании речь не идет. Заявленные приобретатели впоследствии могут продать приобретенные акции полностью либо частично - в том числе и иным акционерам банка. Все будет зависеть от их решения, но акционеры будут не против приобрести эти акции.

- Стал ли строже ЦБ в подобных вопросах?

- Да, становится строже. Чем хуже состояние экономики, тем строже надзорные органы, не только ЦБ. Может быть, это правильно.

- Moody's также отмечает частые транзакции с аффилированными структурами.

- Мы действуем в рамках нормативов ЦБ. Эти компании не часто берут кредиты в Балтинвестбанке, потому что у них есть возможность кредитоваться по более низким ставкам в других банках. Также мы выдаем им банковские гарантии.

- Около года назад вы говорили, что акционером банка может стать негосударственный пенсионный фонд.

- Сейчас этот вариант не рассматривается, стороны не сошлись в цене.

- Чем закончились переговоры о покупке Балтинвестбанка, которые некоторое время назад вел банк БФА?

- Ничем, акционеры не договорились о цене.

- Сейчас поступают предложения о продаже?

- Никаких переговоров не ведется. Сейчас не время покупать банки.

- Почему? Конъюнктура плохая?

- Конъюнктура не располагает к сделкам. В течение 3-4 месяцев на рынке можно ожидать укрупнения малых и средних банков за счет консолидации. Это будут безденежные сделки, акционеры получат пакеты укрупненного банка. Сейчас вряд ли кто-то будет платить деньги за банки.

В стране нет экономического роста, растут ставки, ЦБ недавно повысил ключевую ставку, следовательно, маржа сокращается. Нельзя идти против рынка - если рынок не растет, банк не может расти. Банки будут пытаться резать издержки, искать более надежных клиентов. Для сокращения издержек и происходит укрупнение, особенно в регионах.

Балтинвестбанк ведет переговоры о консолидации с несколькими небольшими региональными банками. Планируем укрупняться в регионах, где у нас есть сильные филиалы, - Самара, Архангельск, - чтобы достичь синергии за счет снижения издержек. В первую очередь рассматриваем Поволжье, устойчивые банки со сбалансированной структурой активов и пассивов и достаточной сетью.

- Рассматриваете ли приобретения в Петербурге?

- Сейчас нет.

- А ребрендинг планируете?

- Нет. А зачем? Это было модно в 2007-2008 гг. Кроме того, ребрендинг - довольно затратный процесс как в финансовом, так и в организационном плане. Наш бренд достаточно известен, банку в декабре исполняется 20 лет - так что, даже если и появится необходимость в ребрендинге, обусловленная объективными причинами, это произойдет не раньше 2015 г.

- В стратегии, которую осенью 2013 г. PwC разработала для Балтинвестбанка, сделана ставка на малый и средний бизнес (МСБ). Почему?

- Хороших крупных клиентов осталось мало, за них сложно конкурировать с государственными банками, предлагающими выгодную ставку. Есть крупные корпоративные клиенты, которые исторически у нас обслуживаются, мы стараемся их сохранить, но мегаусилий не прикладываем. Соответственно, мы выбрали для себя направление работы с МСБ. Активно сотрудничаем с Фондом содействия кредитованию малого и среднего бизнеса в Петербурге. Балтинвестбанк - один из трех банков, которые в январе были аккредитованы фондом для поручительств по гарантиям. По нашим оценкам, Балтинвестбанк - третий в городе по уровню выдаваемых кредитов субъектам МСБ.

Кредитный портфель МСБ за прошлый год вырос на 15% и составил 4,2 млрд руб. Принимая во внимание негативный тренд на банковском рынке и рынке ликвидности, мы планируем сохранить аналогичный темп прироста и в 2014 г., но не ожидаем, что этот показатель будет значительно выше по сравнению с 2013 г.

- Какая доля корпоративного портфеля приходится на малый и средний бизнес?

- Порядка 30%. Банк планирует увеличивать ее, чтобы кредитный портфель юрлиц сравнялся с портфелем физлиц, а половина корпоративного портфеля приходилась на малый и средний бизнес. В сегменте физлиц мы в основном работаем с кредитами на подержанные автомобили. По ним выше ставки, нет сильной конкуренции с госбанками и не представлены специализированные банки, например «Тойота банк». У нас достаточно хорошо выстроена технология: объемы большие, поэтому часть автокредитов оставляем у себя на балансе, часть продаем, чтобы заработать.

- В этом году банки фиксируют снижение спроса на кредиты на новые автомобили. А как с подержанными?

- Падения спроса нет, объемы продаж существенно возрастают, мы можем выдавать больше. В I квартале 2014 г. 62% от общего количества выданных автокредитов приходилось на автомобили с пробегом. Общее количество автокредитов также увеличилось почти в 1,5 раза, а в денежном выражении рост составил почти 30% по сравнению с I кварталом 2013 г. При этом мы видим явную тенденцию к росту. Раньше на этом рынке действовало много банков, которые выдавали автокредитов на 100-200 млн руб., а потом их перепродавали. Сейчас с учетом того, что ликвидности в банковской системе стало меньше, банки уже не могут формировать большие портфели для перепродажи и просто временно уходят с этого рынка. Соответственно, растет и доходность по этим портфелям, и объем обращений - за счет ухода небольших игроков.

- Многие банки наращивают розничный портфель за счет ипотеки.

- Мы стараемся, чтобы доходность была выше, поэтому ориентированы на работу с застройщиками первичного жилья. Банк предлагает повышенную ставку по ипотеке на период до получения свидетельства о собственности, а после его получения либо ставка снижается, либо мы рефинансируем ипотечные портфели в АИЖК, либо продаем их по цессии.

- Вы собираетесь в этом году сокращать число сделок по секьюритизации портфелей?

- С учетом того что мелкие игроки ушли с рынка, а объемы выросли, мы будем и дальше продавать портфели и зарабатывать на комиссии. В прошлом году банк заработал на этом порядка 50 млн руб., если ситуация не изменится - а я не думаю, что она в ближайшее время изменится, - то заработаем в 2-3 раза больше. По сути, это возможность обеспечить дополнительные доходы для банка без давления на капитал, без потребности в поиске финансирования и без сохранения кредитных рисков.

- Андрей Владимирович отвечает за претензионную работу - как в рознице, так и в корпоративном блоке. К сожалению, это направление становится важным в бизнесе банка с учетом стагнации в экономике. По завершении ряда формальностей и утверждении его кандидатуры ГУ ЦБ по Санкт-Петербургу Андрей Владимирович займет должность заместителя председателя правления банка.

- У него достаточно большой опыт в объединении банков.

- Если мы договоримся о консолидации, Андрей Владимирович будет руководить этим процессом.

- В прошлом году из банка ушла зампред Эльмира Карепова, отвечавшая за риск-менеджмент. Назначен ли кто-то на ее должность?

- Карепова переехала в Москву по семейным обстоятельствам. Мы ищем топ-менеджера на освободившуюся должность. Пока за риски отвечает начальник управления, который не входит в правление банка. В Москве специалистов по риск-менеджменту много, а в Петербурге почти нет. Петербургские банки составляют одну пятую от общего количества банков, представленных в нашем городе, поэтому поиск специалиста высокого уровня компетентности требует времени.

- Есть ли планы по развитию филиальной сети?

- Будем оптимизировать существующую сеть, а новых точек открывать не планируем. Для повышения эффективности мы взяли двух новых зампредов. Анна Павлык, которая работала в банке «Траст», занимается розницей, а Наталия Иванова из Сбербанка - кредитованием малого и среднего бизнеса. Рассчитываем повышать не только объемы кредитования, но и комиссионные доходы.

- Отразилась ли на объемах вкладов ситуация с отзывом лицензий?

- На нас отразилась в лучшую сторону. Конечно, как и у всех, был небольшой отток вкладов состоятельных клиентов, которые стали больше вкладываться в недвижимость. Но этот отток был замещен рыночными вкладами массового сегмента. В этом сегменте клиенты менее подвержены паническим настроениям.

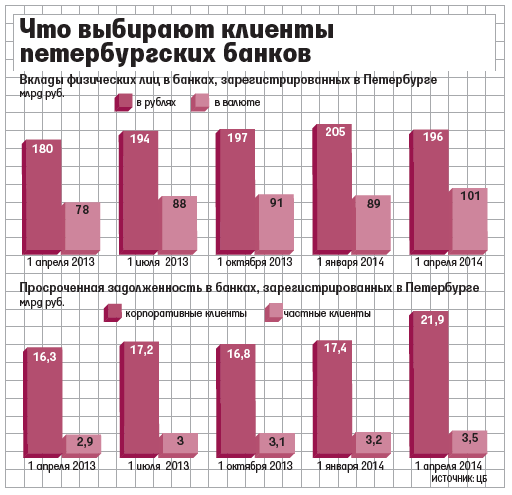

Тенденция ухода от рублевых вкладов в валютные сохраняется, но снижать валютные ставки мы не будем. Мы больше заинтересованы в рублевых вкладах, поскольку эти ресурсы составляют значительную часть пассивов банка.

- То есть ваша стратегия переориентирования на нижний массовый сегмент оказалась успешной?

- Да, в этом большая заслуга Павлык.

- А по средствам юрлиц был ли отток, менялись ли условия по вкладам?

- Условия особо не менялись. Мы были в числе 40 уполномоченных банков по размещению средств Фонда ЖКХ, АИЖК. В конце прошлого года изменились требования к уполномоченным банкам, из 40 банков им соответствовало только пять. Остальные, в том числе и Балтинвестбанк, были исключены из этого списка, вернули деньги - около 2 млрд руб. Мы замещаем потери, диверсифицируем линейку, стали активно вводить новые депозитные продукты для клиентов среднего бизнеса. В Совете Федерации рассматривается законопроект, который ограничит доступ к государственным конкурсам и бюджетным деньгам для банков, чей капитал меньше 50 млрд руб. Я считаю, что исключать региональные банки из этой системы совершенно неправильно. Все деньги таким образом будут аккумулироваться в госбанках, которые просто не справятся с этим потоком и технически не смогут их быстро раздать.

- Как складываются отношения Балтинвестбанка с городской администрацией?

- Мы практически не сотрудничаем с городом. Работаем только с Фондом содействия кредитованию малого бизнеса. Также обеспечиваем предприятия, работающие с бюджетом, банковскими гарантиями, возвратом авансов.

- С Ленинградской областью не пытались сотрудничать?

- С областью отношения лучше, по сравнению с городом это более живой организм. Мы активно финансируем областные программы. Строители ушли из Петербурга в область, мы их активно кредитуем. Работают ипотечные программы.

- Планируете пересматривать ставки по кредитам?

- Повышаем - не публично, путем переговоров. Ставки по репо повысились, а аукционы репо сейчас для банков - это основной доступ к деньгам. Все банки ставки повышают, только не акцентируют на этом внимание.

- Как изменилась доля просроченных кредитов?

- Она растет с учетом ситуации в экономике. Мы старались работать в основном с обеспеченными ссудами и закрывались залогами. За 2013 г. доля просрочки по розничным кредитам выросла с 1,4 до 2,1%. Розница - это в основном автокредиты. С приходом Андрея Владимировича [Атамася] мы учимся как можно быстрее забирать и реализовывать залоги, вводим внесудебный порядок реализации залогового имущества.

- Можете спрогнозировать темпы роста портфелей на 2014 г.?

- Не могу. Потому что слишком высоки страновые риски, не берусь прогнозировать, что будет завтра.

- В феврале банк приобрел 16% CMCR Management Ltd. Юрия Припачкина, эта компания - акционер «Акадо». Как собираетесь распорядиться этой долей?

- «Акадо» - один из крупнейших кабельных, телевизионных и интернет-операторов, которому принадлежит 35% московского рынка доступа в интернет и 25% рынка кабельного телевидения. Также оператор довольно хорошо развивается в Петербурге. Это очень хорошая сделка с учетом прибыльности, которую демонстрирует компания. С другой стороны, это достаточно безрисковые инвестиции: кабель протянут, конкурентов уже не будет. В-третьих, мы рассчитываем на синергию и планируем запустить кросс-продажу банковских и телекоммуникационных продуктов. Начнем в Петербурге, где у «Акадо» 100 000 клиентов, если опыт будет успешным, продолжим в Москве. Представитель банка в ближайшее время войдет в совет директоров компании.

- «Акадо» всем предлагает купить акции или это результат специальных отношений?

- Это была рыночная сделка, просто банк первым предложил оптимальные условия.

- Как санкции могут повлиять на рынок? Они могут ослабить государственные банки или банк «Россия»?

- Судя по оттоку валютных вкладов из банка «Россия», санкции произвели шокирующий эффект. Многие банки, в первую очередь государственные, размещали еврооблигации, сейчас срок их погашения близок, а с учетом понижения рейтингов международных агентств непонятно, удастся ли им разместить новые. А это тоже источник финансирования.

- Как вы относитесь к созданию национальной платежной системы?

- Хорошо отношусь, давно надо было это сделать. Надо создавать систему на базе ЦБ, потом постепенно акционировать, как биржи, банки могут участвовать в капитале с пакетом в несколько процентов. Думаю, процесс создания займет несколько лет.

- Ваш прогноз развития экономики города, страны...

- Состояние экономики негативное. Бремя растущих ставок перекладывается на заемщиков, и банки начинают меньше кредитовать. Предприятия сокращают обороты, что ведет к ухудшению их финансового состояния, а это опять же отражается на банках, которым необходимо создавать резервы. В свою очередь, и у них становится еще меньше возможности кредитовать. Чтобы эта петля не затягивалась, особенно на фоне понижения рейтингов и ухода иностранных денег из страны, в самом скором времени должны быть приняты государственные программы, направленные на улучшение инвестиционного климата. Если это произойдет и государственные, бюджетные средства начнут активно вливаться через банки в экономику, то ничего страшного не произойдет.