Россия отказала Украине в реструктуризации $3 млрд долга

Другие кредиторы тоже пока не собираются списывать основную часть долга

Минфин Украины начал консультации с международными кредиторами по реструктуризации внешнего госдолга. Киев предложил держателям облигаций списать $15 млрд (см. врез) и продлить срок обращения бумаг. Реструктуризация «будет предусматривать сочетание продления срока погашения, сокращения доходности и суммы долга», сообщила министр финансов Наталья Яресько. Она предложила кредиторам, в том числе России, готовиться к финансовым потерям.

Но Россия реструктурировать долг Украины не будет и по-прежнему настаивает на погашении долга в $3 млрд, сообщил министр финансов Антон Силуанов. Последний платеж ожидается в декабре. Зато Россия не настаивает на досрочном погашении долга, хотя имеет на это право (госдолг Украины превысил 60% ВВП). «Мы ждем декабря, как это было обещано», – цитирует Силуанова Reuters.

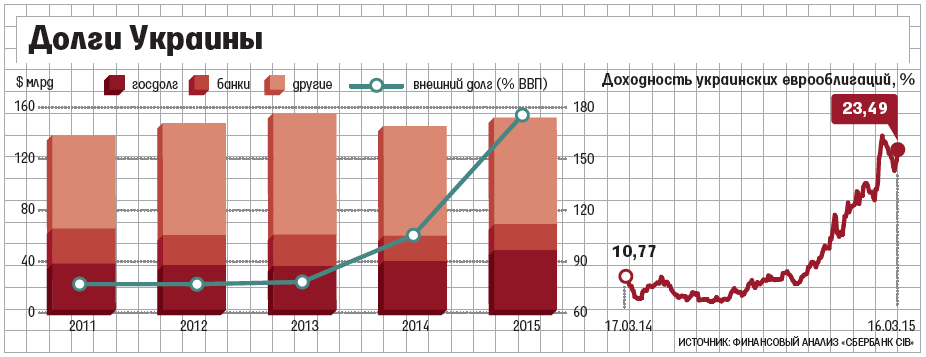

Сколько должна Украина

Крупнейший держатель украинских облигаций – фонд Franklin Templeton уже объединился с другими кредиторами и нанял советников для переговоров с Киевом о реструктуризации облигаций. Сформированная группа кредиторов представляет интересы держателей около 50% украинских евробондов, поэтому именно от ее позиции будет зависеть результат переговоров, пишет FT. Держатели бумаг не намерены соглашаться на списание основной суммы долга и не готовы уменьшить долг на $15 млрд. По данным Bloomberg, Franklin Templeton принадлежат украинские облигации на $7,6 млрд. Основную часть этого долга он покупал по ценам выше 80 центов при текущих котировках ниже 50 центов, пишет The Wall Street Journal.

Кредиторы уже начали рассматривать сценарии на случай отказа России принять участие в предложенной реструктуризации бумаг стоимостью более $17 млрд. Если кредиторы договорятся объединить все долги в один пул, то Россия не сможет заблокировать реструктуризацию – ее доля будет недостаточной для этого, рассуждает аналитик Raiffeisenbank Денис Порывай. Все зависит от деталей условий реструктуризации, но обычно, если 25% кредиторов договорились о частичном списании долгов, остальные держатели облигаций вынуждены согласиться, говорит он.

Реструктуризация, которую хочет провести Украина, фактически указывает на дефолт, считает Мэттью Тоэлк из IHS. Все держатели украинских долгов, включая Россию, понесут серьезные потери, но для самой Украины решение будет означать начало реальных экономических реформ, уверен он. Решение проблемы суверенного долга не только оздоровит государственные финансы, но и откроет дорогу европейским инвесторам.

Реструктуризация госдолга является одним из ключевых условий новой программы расширенного финансирования, которая накануне была утверждена МВФ. Руководство МВФ считает, что реструктуризация поможет Украине сэкономить около $15 млрд в год. C 2014 г. украинские бумаги сильно подешевели, например цена гособлигаций с погашением в апреле 2023 г., по данным Bloomberg, составила в начале 2014 г. 90,48% от номинала, а сейчас – 45,53% (текущая доходность – 23,49%). Держателям бондов придется согласиться на уменьшение основной суммы на 40–50% при снижении купонных выплат до 4%, цитирует FT Александра Вальчишина из Investment Capital Ukraine: текущая рыночная цена облигаций как раз указывает примерно на такой размер списания.