Пиво не хочет дешеветь из-за Brexit

Anheuser-Busch InBev (AB InBev) повысила цену предложения по покупке крупнейшего конкурента – SABMiller, сообщил покупатель. Теперь он готов заплатить 45 фунтов стерлингов за акцию SABMiller, а не 44 фунта, как было согласовано в 2015 г. В результате вся SABMiller оценивается теперь в 79 млрд фунтов ($103,6 млрд) против 70 млрд фунтов прежде ($106 млрд по курсу на момент объявления цены предложения).

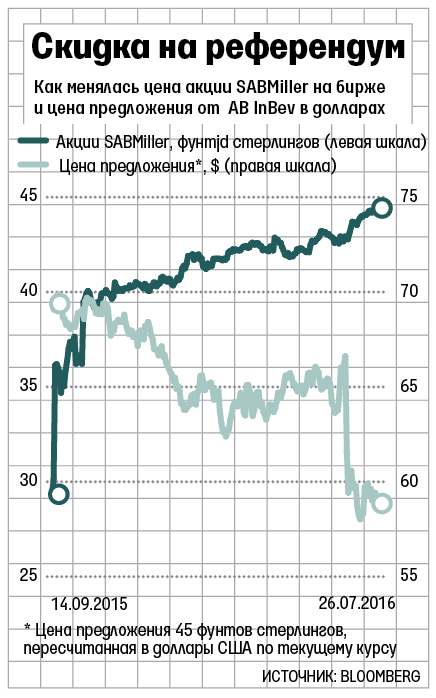

Новое предложение окончательное и повышаться больше не будет, уточнила пивоваренная компания. Оно дает премию примерно 53% к цене акций SABMiller (29,34 фунта) на закрытие торгов 14 сентября 2015 г. (день до появления слухов о сделке с AB InBev), а также премию приблизительно 39% к средневзвешенной цене бумаги за три месяца до 14 сентября.

«Посмотрим, будет ли этого достаточно, чтобы задобрить непокорных акционеров SABMiller. На наш взгляд, AB InBev и SABMiller серьезно настроены по отношению к этой сделке, и мы ожидаем, что она состоится», – сказал газете Financial Times (FT) аналитик RBC Capital Markets Джеймс Эдвардс Джонс.

Ослабление фунта стерлингов к доллару США и другим мировым валютам после результатов референдума в Великобритании по выходу из Европейского союза (Brexit) вызвало у инвесторов SABMiller сомнения в привлекательности сделки, отмечает FT. Хедж-фонды, среди которых Elliott Management и TCI Fund Management, собрали за последние несколько дней пакет акций SABMiller и агитируют других акционеров за то, что следует ждать более высокого предложения от AB InBev, сообщил источник The Wall Street Journal (WSJ). Aberdeen Asset Management, один из крупных инвесторов SABMiller, тоже считает, что этого пивовара недооценили и в новом предложении от AB InBev.

На прошлой неделе несколько акционеров на годовом собрании SABMiller высказывали опасения, что денежная часть сделки стала сейчас для многих инвесторов менее привлекательна, чем ранее и чем альтернативный вариант с оплатой деньгами и акциями, по данным Reuters. Альтернативный вариант предусмотрен в сделке для Altria и колумбийской семьи Санто Доминго (владеют примерно 41% SABMiller). Для обычных долларовых инвесторов денежное предложение от AB InBev подешевело на 12% после британского референдума в конце июня, а акции этого пивовара подорожали на 35% с прошлого октября, напоминает Reuters (см. график).

AB InBev – крупнейшая пивоваренная компания в мире, среди ее брендов – Budweiser, Stella Artois, Hoegaarden. SABMiller занимает второе место (Miller, Peroni, Grolsch и другие бренды). Слияние двух компаний приведет к созданию глобального лидера рынка. Компания уже получила разрешения регуляторов в 22 юрисдикциях, в том числе в ЕС, США и Южной Африке, ожидается ответ от регулятора Китая.