Что хорошо продается на видеорынке

Участники сессии «Переход в цифру. Телевидение нового формата» обсудили изменения в телесмотрении и на чем зарабатывать – за что будет готов заплатить потребитель

Константин Анкилов

Консалтинговая компания. Основной владелец (данные ЕГРЮЛ на 23 октября 2012 г.) – Константин Анкилов (51%). Финансовые показатели (РСБУ, 2017 г.): выручка – 22,8 млн руб., чистая прибыль – 4,3 млн руб. Предоставляет услуги в области маркетингового и стратегического анализа рынков телекоммуникаций, информационных технологий и медиа.

Константин Анкилов, управляющий партнер «ТМТ консалтинга», модератор: Наша сессия называется «Переход в цифру. Телевидение нового формата». Понятно, что многие в цифру перешли давно, но тем не менее есть некие вызовы, которые определенные инициативы сейчас создают. Сформулирую вопрос так: ожидают ли операторы платного телевидения, что цифровизация эфирного телевидения создаст дополнительную конкуренцию с эфиром и, возможно, отток абонентов, снижение телесмотрения в платном телевидении, или это все пройдет безболезненно и незаметно?

Вячеслав Николаев, вице-президент по маркетингу МТС: МТС работает практически во всех сферах телевидения, и мы видим, что люди, в принципе, давно сделали выбор в пользу индивидуального телевидения, платного. Этому очень сильно помогает ситуация, практически та же, что в телекоме: у нас один из самых дешевых рынков в мире. Мы в 5–6 раз дешевле, чем Европа, в десятки раз дешевле США. С одной стороны, да, можно говорить о конкуренции, с другой – контент, который людям нужен здесь и сейчас, доступен по совершенно разумным ценам, поэтому мы не видим в этом реальной конкуренции.

Андрей Семериков

Телекоммуникационная компания. Акционеры (данные компании на 31 марта 2019 г.): ER-Telecom Holding Limited (100%, из которых 67,9% контролирует Андрей Кузяев). Финансовые показатели (МСФО, 2018 г.): выручка – 39,7 млрд руб., чистая прибыль – 2,1 млрд руб. Число активных абонентов (на 31 декабря 2018 г.) – 7 млн. Оказывает услуги широкополосного доступа в интернет, цифрового телевидения, телефонной связи под брендом «Дом.ru».

Андрей Семериков, заместитель председателя совета директоров «ЭР-телеком холдинга»: У нас цифровое телевидение уже давно. И немножко странно, мне кажется, звучит тема «Переход в цифру. Телевидение нового формата». Я так понимаю, что несколько деревянных домов, которые до сих пор на аналоговом ТВ, переходят именно в этом году, все остальные давно уже в цифре. И наше мнение, что это никак не скажется ни на рыночном ландшафте, ни на ассортименте продуктов, ни на качестве предоставляемых услуг. Просто государство доделывает то, что отрасль сделала уже несколько лет назад.

Константин Анкилов: Юрий Игоревич [Припачкин], помню, я однажды выступал относительно развития платного телевидения и вы делали мне замечание, что я не учитывал в своих прогнозах как раз цифровое эфирное телевидение. Что мне посоветуете сейчас и что видите с точки зрения развития кабельного телевидения в свете перехода эфира на цифру?

Юрий Припачкин

Некоммерческая организация. Участники: 85 российских и зарубежных союзов, ассоциаций и организаций, включая ВГТРК, «Ростелеком», «НТВ-плюс», «ТВ-центр», «ЭР-телеком холдинг», «Комкор» (бренд «Акадо») и др. Финансовые показатели (2017 г.):поступления – 5,3 млн руб., расходы – 7,4 млн руб. Основана в 1998 г. Представляет интересы кабельного бизнес-сообщества в органах власти, является экспертным, информационным и консультационным центром.

Юрий Припачкин, президент Ассоциации кабельного телевидения России: Есть две истории, как всегда. Первая история – то, о чем абсолютно справедливо говорят коллеги: большинство абонентов давно подключено к кабельному спутниковому оператору, имеют цифровые пакеты, активно пользуются, заказывают допуслуги и т. д. С другой стороны, хочу отметить один нюанс, о котором не говорят, но который представляет собой формат нашей жизни. Почему-то все забыли, что [Дмитрий] Медведев выпустил распоряжение о коллективных эфирных цифровых антеннах. Знаете об этом? Вот рассказываю: наше правительство умудрилось выступить с идеей возрождения коллективных антенн в домах и потратить на это деньги из фонда капстроительства. И замечательные компании, эксплуатирующие нашу общую недвижимость, думают сейчас, как быстренько этим распорядиться.

При этом у них возникли иллюзии, что они, являясь той самой последней милей, имеют право допуска/недопуска операторов в жилые дома, и вокруг этого сейчас вырисовывается еще одна любопытная интрига. Я просто хочу предупредить, что не все так у нас организационно безоблачно в плане рыночной конкуренции и что закон относительно доступа операторов в многоквартирные дома уже давно буксует в Федеральном собрании и не известно, когда будет принят. Возрождать сейчас коллективные эфирные цифровые антенны – это абсолютный бред. Поэтому при объективности перехода на цифру есть такие выбросы, на которые нужно обращать внимание и совместно их устранять, потому что иначе как мы имели ARPU ниже, чем в мире, так и будем, а еще появятся затраты на взаимодействие с управляющими компаниями.

Алексей Янчишин

Медиахолдинг. Совладельцы: структуры банка «Россия» Юрия Ковальчука, структуры Алексея Мордашова и несколько частных инвесторов, имена которых группа не раскрывает. Финансовые показатели (РСБУ, 2017 г.): выручка – 16,7 млрд руб., чистая прибыль – 242,4 млн руб. Консолидированные финансовые показатели не раскрываются. Создана в 2008 г. в результате объединения медиаактивов банка «Россия» Юрия Ковальчука, «Сургутнефтегаза», страховой группы «Согаз» и Алексея Мордашова. В медиагруппу входят активы в области телевещания («Первый канал», РЕН ТВ, «Пятый канал», «СТС медиа», «Телеканал 78»), кинокомпании Art Pictures Studio и «Водород», газеты «Известия», «Спорт-экспресс», «Metro-Петербург» и др.

Алексей Янчишин, заместитель гендиректора по стратегии и инвестициям НМГ: Мы видим, что для тех операторов, которые инвестируют в контенты, контентное предложение которых существенно отличается от каналов-мультиплексов, ничего, наверное, не изменится. А те, у кого основное контентное предложение построено на мультиплексах, конечно, получат себе еще одного конкурента – и достаточно серьезного.

Джордж Хелд, вице-президент по развитию цифрового и нового бизнеса «Вымпелкома»: А мы в «Билайне» думаем, что переход на цифру – это не только переход на другую систему вещания, это больше переход на то, как люди общаются со своим миром. Миссия, которую «Билайн» видит для себя в цифровом ТВ, – это найти возможность, как люди могут смотреть тот контент, который им нужен, в тот момент, который им нужен, на том девайсе, который им нужен, и продолжать смотрение на всех этапах своей жизни. Переход на цифровое вещание позволяет получать более правильный контент в правильный момент времени на том экране, на котором человеку это удобно смотреть. Ведь не случайно сейчас в Netflix люди 85% своего времени ищут контент и только 15% времени его потребляют, смотрят. 19 минут в день люди тратят на то, чтобы найти контент, – 115 часов в год, представляете?

Константин Анкилов: Итак, большинство мнений, что переход на цифру ни на чем не скажется, поскольку это уже и так реальность.

Основное, о чем хотелось бы говорить, как на любой конференции: а где, собственно, деньги?

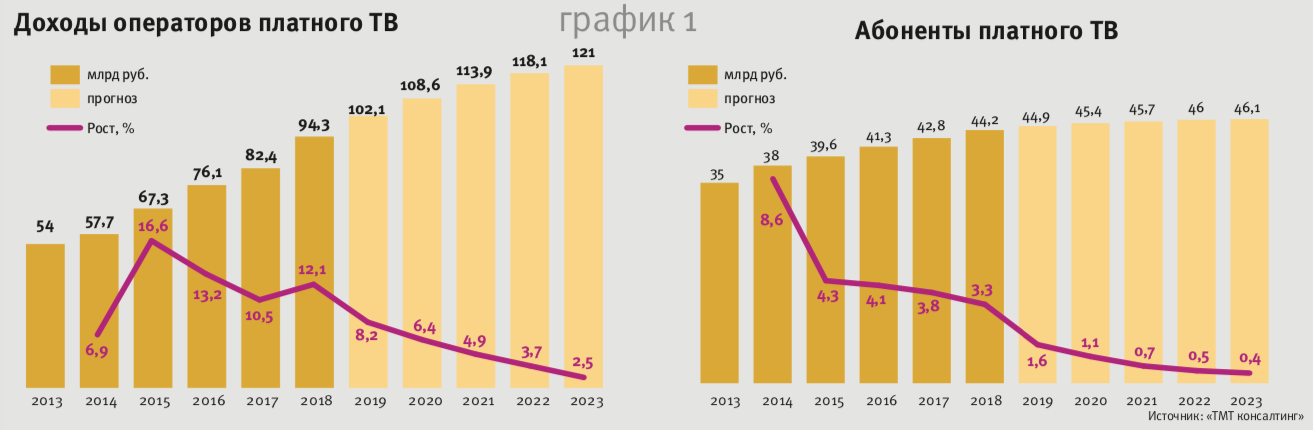

Мы имеем довольно скромный рост рынка, абонентская база растет на единицы процентов. Что касается выручки, то она отчасти растет за счет дополнительных услуг, а во многом за счет повышения отдельными операторами тарифов на услуги. Соответственно, мы будем иметь достаточно скромную динамику развития. Что будет обеспечивать дальнейшее увеличение выручки, на что будут делать ставку как операторы связи, так и поставщики контента?

Роберт Гндолян

Медиакомпания. Акционеры: ВГТРК (58,7%), «Ростелеком» (41,3%). Финансовые показатели (РСБУ, 2017 г.): выручка – 1,7 млрд, чистая прибыль – 1,2 млн руб. Создана в результате объединения неэфирных каналов ВГТРК и «Ростелекома». Объединяет 19 телеканалов («Мульт», «Моя планета», «Наука», «Мама», «Русский роман», «Русский детектив» и др.). По данным исследования TV Index Plus Mediascope, в январе – августе 2018 г. доля аудитории каналов компании на рынке тематического телевидения составила 33,2%. Консолидированная выручка ЦТВ в 2017 г. – 2,9 млрд руб. (по данным «Коммерсанта»).

Роберт Гндолян, генеральный директор «Цифрового телевидения»: На самом деле, очень правильный вопрос, потому что, действительно, можно расти экстенсивно за счет роста базы, а можно расти интенсивно.

Константин Анкилов: К сожалению, за счет абонбазы уже всё.

Роберт Гндолян: Да, уже всё. Надо предлагать контент, потому что именно интерес людей к контенту и создает услугу. В нашем случае это запуск новых каналов, это всегда сосредоточенно искать ниши, привлекать казуальную аудиторию. Соответственно, делать какой-то контент, который будет популярен среди хардкор-аудитории, популярен среди казуалов. Мы это, например, сделали при запуске телеканала «Фан» (фантастика, аниме), это хорошо восприняли дистрибуторы и операторы. В декабре мы его запустили (всего за четыре месяца) – он доступен в «Акадо» и «Триколоре» – и ждем согласия от «Ростелекома».

Константин Анкилов: А относительно контента, как вы считаете, в России все еще недостаток телеканалов? Мы видим зарубежный опыт, где количество каналов на порядок больше. С другой стороны, их так много, что долго выбираешь, на чем остановиться.

Роберт Гндолян: Хорошего контента, например детского, очень мало, анимационного контента. Что касается киноканалов – тут вопрос как раз к операторам, как они пакетируют: действительно, абоненты устают, когда один и тот же контент показывают сегодня на канале одной группы (мейджорский контент особенно), завтра – на канале другой группы. Поэтому здесь, наверное, надо сосредотачиваться не на количестве каналов, а на качестве контента. И здесь как раз таки контента никогда не бывает мало.

Вячеслав Николаев

Оператор связи. Акционеры (данные компании на 8 мая 2019 г.): АФК «Система» (эффективная доля владения – 50,007%), в свободном обращении – 44,35%. Капитализация (NYSE) – $6,96 млрд. Финансовые показатели (МСФО, 2018 г.): выручка – 480,3 млрд руб., чистая прибыль (за вычетом доли меньшинства) – 6,8 млрд руб. Абонентская база (по итогам 2018 г.): 105,3 млн человек (в том числе в России – 78 млн). Компания создана в 1993 г. Оказывает услуги мобильной связи и передачи данных в России, Украине, Армении, Белоруссии.

Вячеслав Николаев: Тут, как всегда, есть еще несколько историй. Одна из них – доходы, что называется, аллоцированные, искусственные, потому что часть ответа на этот вопрос называется конвергентом. И один из способов увеличивать лояльность абонентов, увеличивать ARPU – это предлагать им комплекс услуг. А когда услуга предлагается комплексная, дальше уже вопрос оператору: а какую часть он отнесет на платное телевидение? Поэтому это может выглядеть, как будто этого роста нет. Во-первых, рост есть, во-вторых, будет рост и числа абонентов тоже, потому что догонит смотрение на маленьких экранах и на мультиэкранах. Это видно во многих странах, это будет и в России, учитывая, что у нас один из самых высоких уровней качества сотовой связи.

Пользование на большом экране все равно на самом деле попадает в ARPU тех же самых абонентов, мы видим большее внимание клиентов, которые приходят к нам через большой экран. Говорить о том, что small screen – это решение всех вопросов, неверно. Потому есть известная статистика, она достаточно контринтуитивна. Например, известно, что большая часть людей к Netflix подключается через ПК. Не через смартфоны и не через big screen. А вот через полгода, когда замеряют, где люди смотрят, оказывается, что они смотрят дома на большом экране. И эта цифра превышает 70%. Поэтому big screen – он еще важен, он будет, но при этом там будет и прирост за счет нового контента.

Джордж Хелд

Телекоммуникационная компания. Акционеры: 100% у Veon Ltd., основные совладельцы которой – LetterOne Михаила Фридмана и партнеров (47,9%), норвежская Telenor (8,9%) и голландский Stichting Administratiekantoor Mobile Telecommunications Investor (8,3%). Финансовые показатели (МСФО, 2018 г.): выручка – 349,7 млрд руб., чистая прибыль – 9,4 млрд руб. Создана в 1992 г. Первой из российских компаний провела размещение на Нью-Йоркской фондовой бирже в 1996 г. Предоставляет услуги связи под брендом «Билайн». Число абонентов мобильной связи (по итогам 2018 г.) – 55,3 млн человек.

Джордж Хелд: Я абсолютно не согласен, что слишком много каналов. На самом деле количество каналов и количество контента не решают самый главный вопрос. А самый главный вопрос: что смотреть? Телевидения может быть много – и сериалов, и всего что угодно. Но пока это не будет подсказано мне в правильный момент, оно будет абсолютно useless. Мы все помним, как это – сидеть перед телевизором и всю ночь переключать каналы, а в результате ничего не посмотреть. Вот именно это и не решается количеством каналов.

Сейчас, мне кажется, совершенно другой опыт – как люди смотрят телевидение сегодня. Невзирая на то, что думаем мы [представители индустрии], считая себя opinion leaders. Я вам просто приведу пример. Моя дочка, которой 13 лет, пошла на свидание. Извините, что перехожу на личную тему, но, мне кажется, это очень характерно – как дети ходят на свидание в настоящий момент. Раньше ходили в кинотеатр с молодым человеком, с девушкой. Так и моя 13-летняя дочка смотрит кино со своим бойфрендом. Единственная разница – что она смотрит его на планшете у себя дома, бойфренд смотрит у себя, в соседнем доме. Во время просмотра фильма они общаются между собой на мессенджере, обсуждая, как этот фильм идет. И дочь параллельно с этим общается в социальных сетях со всеми своими подружками, рассказывая, как у них происходит свидание, и посылает все эти скриншоты с большим количеством поцелуйчиков. Безусловно, мне, как папе, это очень нравится, такое свидание. Но что здесь самое важное – насколько изменяется принцип смотрения. Как мы потребляем этот контент, да? Что мы показываем его в правильный момент, в правильном месте и люди воспринимают его совершенно по-другому. Совершенно не так, как мы ожидали.

Андрей Семериков: Все эти новые сценарии потребления контента – они появляются, развиваются. Но они появляются и развиваются как следствие внедрения новых платформенных решений и новых логических схем потребления контента, которые закладываются в эти платформенные решения. И я с графиком (см. график 1) не очень согласен. Я считаю, что количество абонентов у нас будет больше, чем количество домохозяйств, причем существенно. Это как с мобильной связью – в стране, где 140 млн человек живет, 240 млн абонентов мобильной связи. Точно так же будет и с абонентами платного телевидения, тем более что формы потребления платного телевидения, равно как и формы оплаты медиауслуг, развиваются, появляется огромное многообразие сценариев потребления этого контента. И темпы роста в следующие пять лет, я уверен, не упадут. Потому что мы уже зашли всей отраслью. Всей отраслью – я имею в виду не только телеком, но и медиа, и даже IT. Мы зашли всей отраслью в конкуренцию платформы. Мы уже не конкурируем на уровне технологий, ассортимента или каких-то конкретных процессов. Мы конкурируем на уровне субъективного восприятия тех алгоритмов потребления, которые закладываем в свой продукт. Люди выбирают на основе нравится/не нравится. Кому-то нравится смотреть фильм на планшете и чатиться в этот момент. Кому-то нравится чатиться в кинотеатре из ряда в ряд. Кому-то нравится пользоваться платформой Ivi, кому-то – выбирать платный канал, на котором стартанули «Игры престолов». Кому-то принципиально канал не подходит – обязательно нужно, чтобы был интерактив, потому что начинают смотреть со второй серии. И это все признаки нового этапа в развитии вот этой комбинированной, уже замешенной накрепко отрасли, в которой делить интернет и телевидение абсолютно бесполезно. И определять все будет уже зритель по совершенно неожиданному, никому не ведомому принципу. А если кто-то скажет, что он знает, что выберет зритель, он врет. Ни один режиссер, ни один композитор, ни один провайдер, ни один оператор, ни один производитель контента никогда не угадает, понравится это зрителю или нет. Надо пробовать. Надо пробовать, надо делать, надо экспериментировать, шлифовать это каждый день, отзываться на каждый запрос. И тогда темпы роста выручки (мы же зашли на тему про деньги) падать не будут. У Анкилова, как и у других аналитиков, есть такое провокационное свойство: всегда показывать высокие темпы в прошлом и низкие темпы в будущем, тем самым беря на слабо́ всех, кто эти темпы формирует. Я уверен, что темпы роста будут выше и по выручке, и по абонентской базе именно за счет того, что мы перешли в новый этап развития взаимоотношений между операторами, медиапоставщиками и абонентами.

Константин Анкилов: Спасибо.

Алексей Янчишин: Прозвучал тезис, что линейное телевидение умирает, но это не так. На самом деле растет медиапотребление и параллельно растет линейное телевидение, просто человек начинает потреблять больше видеоконтента в день. Если раньше человек мог смотреть дома телевизор, то сейчас он его смотрит по пути на работу на мобильном устройстве, и так это потребление с четырех часов в день растет до восьми. Для нас, как для контентной компании, формируются новые рынки и новые источники монетизации контента. Рынок развивается так, что монетизация единицы контента становится более эффективной, потому что у нас есть эфирное окно, есть платное окно, появилось интернет-окно и по-прежнему есть кинопрокат. В общем, появляется больше возможностей за счет того, что растет медиапотребление, при этом само линейное телевидение достаточно стабильно.

И еще что касается количества каналов: здесь надо исходить из количества контента, потому что у нас по факту ситуация, что каналов много и 95% смотрения приходится на 80 каналов. Есть огромный хвост на библиотечном контенте, который существует, но который никто не смотрит.

Константин Анкилов: Спасибо. Отличное замечание. Алексей, пожалуйста.

Алексей Краснов

Медиагруппа. Акционеры (данные на 31 декабря 2018 г.): группа Газпромбанка (100%). Финансовые показатели (МСФО, 2018 г.): выручка – 95,5 млрд руб., чистая прибыль – 2,2 млрд руб. В портфель холдинга входят восемь эфирных телеканалов, 10 радиостанций, спутниковый оператор «НТВ-плюс», видеохостинг RuTube, онлайн-кинотеатр now.ru и онлайн-телегид «Вокруг ТВ», издательства «Семь дней» и «Медиа пресс», компании по кинопроизводству и дистрибуции («Киностудия КИТ», «Централ партнершип», Comedy Club Production, Good Story Media), активы в сегменте «интернет» (Ruform, ТНТ-Premier).

Алексей Краснов, заместитель гендиректора «Газпром-медиа холдинга»: Еще одна ремарка по поводу того, угадываем или не угадываем. Коллеги, мы только в прошлом году произвели 22 000 часов контента, и большей частью мы угадываем. Мы уже много лет держим аудиторию [в возрасте] 14–44, 30% рынка – это все наши клиенты, по которым мы заранее знаем практически с точностью до единиц, какие будут рейтинги, охваты и проч. Тут просто [сказывается] то, что медиахолдинги нарабатывали годами, технологии. Мы знаем, конечно, не 10 из 10, но процент нашего попадания крайне высок. Только в прошлом году, наверное, по-настоящему серьезно занялись OTT-историями. Мы за полгода набрали больше чем 0,5 млн абонентов на нашем «ТНТ-премьере» за счет 2–3 премьер. Это не угадывание, потому что мы точно просчитываем этот успех.

Молодежь более мобильна, да. Но мы, холдинги, прекрасно подхватим ее сейчас в цифре, мы уже умеем монетизировать, для нас OTT-, VAD-смотрение (VAD, Value Added Distribution – предоставление дополнительных сервисов дистрибутором заказчикам и партнерам. – «Ведомости») и проч. – это давно продолжение телевидения. Проект Big TV Rating (запущен в 2017 г. Mediascope, позволяет измерять аудиторию телевизионного контента и телерекламы и на классическом телевидении, и в онлайне. – «Ведомости») показывает, что у нас смотрение на десктопе добавляет до 30% рейтингов, и это мы еще мобильную связь не меряем – как только мобильное смотрение будет [измеряться], мы ожидаем двойного увеличения.

Роберт Гндолян: Хотел бы Джорджу возразить, потому что даже пример нашего канала «Мульт» показывает, что действительно меняются привычки потребления [способы смотрения], но потребления того же самого контента. На канале «Мульт» мы смогли инвестировать в свой анимационный контент, конвертировать целевую лояльную аудиторию в [диджитал], в свою платформу «Мульт». И все-таки, конечно, увидели, что молодые родители уже не смотрят телеканал «Мульт» как телеканал, для них большой экран – это просто как большой дисплей, и они кастят приложение «Мульт». И действительно, этот запрос на кросс-платформенность необходим, потому что поколение изменилось. Но все равно основное то, что они хотят видеть. Мы им дали технологию, но хотят они смотреть именно наш контент. Поэтому тут качество контента точно не решается количеством каналов.

Константин Анкилов: С другой точки зрения, хочется еще посмотреть на это. Г-н Лу Либо, что вы, как поставщик решений для операторов связи, в том числе компания, делающая ставку на решения телевизионные, предлагаете операторам, чтобы у них появился дополнительный источник дохода или новый источник дохода?

Лу Либо, технический директор Huawei Eurasia: Мы, как инфраструктура и поставщик услуг, видим, что способ ведения бизнеса – это не только контент. Мы должны также думать о ценности, предоставляемой сетью операторов. Собственно, как обеспечить рост доходов? Я работаю в России почти три года. Я вижу много людей в маленьких населенных пунктах (по всей России более 10% людей без доступа к связи). Я думаю, это хорошая возможность для всех нас увеличить базу подписчиков. Это во-первых.

Во-вторых, когда я путешествовал в другие страны, я обнаружил очень интересные вещи. Русскоязычный контент становится все более популярным в других странах. Думаю, что это также хорошая возможность и это открывает рыночное пространство для всех нас. Мы можем поделиться русским контентом с народами других стран.

Я полностью согласен с контент-провайдерами. Премьер-контент будет все более и более популярным. Со стороны вещательных компаний мы также можем на основе передовых технологий предоставить клиентам различные пакеты или другой опыт. Например, если вы можете транслировать прямой эфир и в то же время можете предоставлять обзор с разных камер. Это очень популярно сейчас в Китае и на других рынках.

Константин Анкилов: Спасибо большое. По поводу 4К, на который делают ставки, о котором мы последнее время регулярно говорим. Что думают операторы и что думают производители, поставщики контента относительно 4К?

Вячеслав Николаев: 4К впереди точно, но еще не здесь. Потому что это очень сильно зависит, во-первых, от качества интернета – 4К требует принципиально больших скоростей. Понятно, что в Москве, где лежит GPON, оптика в квартиру – это одна история, это будет довольно быстро. А телевизоров 4К пока мало. Люди действительно готовы. Мы видим, что люди покупают более дорогие телевизоры, чтобы смотреть HD, и аналитика показывает, что они достаточно быстро на него подсаживаются. В 4К пока такой штуки нет.

Джордж Хелд: Мы видим развитие 4К; видим абонентов, которые уже начинают смотреть 4К; видим контент, который люди смотрят; и есть достаточно большой портфель контента 4К. Единственная проблема, как сказал коллега из МТС, – проблема с доставкой контента 4К до конечного пользователя. И надо понимать, что в России это делать достаточно сложно из-за размера страны. Я работал в Дубае – не было никакой проблемы доставить любой контент в любое место, потому что в любое место можно доехать на метро. Когда нам нужно предоставить 4К на Ямал, задача решается совершенно по-другому. Поэтому создание правильной инфраструктуры, правильного доступа в интернет, безусловно, и будет тем составным фактором, который позволит правильно предоставлять 4К по всей территории страны, чтобы не дискриминировать людей на Чукотке, Ямале и в других удаленных областях.

Андрей Семериков: Наша позиция и наше устойчивое мнение на основе статистики и внутренней аналитики таковы. HD – выше крыши. 4К – это производители оборудования, софта и контента. Им это выгодно, это дорогое оборудование, это смена парка, это увеличение бюджетов по производству. Абонентам что 4К, что HD – разницы нет. Это, знаете, как с автомобилями: очень долго – несколько десятилетий – росла скорость передвижения. Но вот она лет 30 назад остановилась и больше не растет, потому что больше 100–150 км/ч никто нигде не ездит. То же самое с изображением. Если 4К – это лучше, чем в реальной жизни, картинка, ну кому она нужна? Платить за это точно не будут. Если мы говорим про бизнес, то 4К – это не бизнес в ближайшие несколько лет. Даже HD до сих пор не окупился, по крайней мере у нас точно. У нас 15 млн домохозяйств сидит на оптике. И мы можем и 4К, и HD, и интернет на любой скорости... Но не платит за это абонент, не нужно ему. Вы еще имейте в виду, что последние пять лет средний чек упал на все: на продукты, на услуги, на товары, ну и на телевидение с интернетом тоже. То есть это однозначно переинвестирование в качество.

Юрий Припачкин: Если более глобально, то мое личное понимание темы обсуждения («Переход в цифру. Телевидение нового формата») никакого отношения к технологиям не имеет. Ни к 4К, ни к HD, ни к способам трансляции, ни к спутнику, ни к кабелю и т. д. На мой взгляд, речь идет о том, что цифра дает совершенно другую историю, связанную с тем, о чем ребята все говорили, осторожно подходили, потом отходили. Возникает новая сущность – цифровой профиль абонента. И то, каким образом формируются в зависимости от содержания этого цифрового профиля сервисы и контент, будет определять экономический успех оператора.

Платформы будут развиваться по принципу интерактивности. Не с точки зрения интерактивности платформ, но интерактивности абонентов. Посмотрите, как растет все, что связано с короткими видео, которые производят сами абоненты, и на огромное количество сервисов. Выиграют те структуры, которые не будут заниматься только монополизацией контента, который выдают его классические производители. Выиграют те, кто предложит новую сервисную модель взаимоотношений цифрового профиля и контента агрегатора. Я думаю, что достаточно быстро в прошлое уйдут и кабельные операторы как таковые, и спутниковые операторы. Представленные здесь холдинги уже вышли за рамки таких классических определений. Речь идет о сервисных платформах, которые имеют наднациональный характер, которые могут работать в различных технологических средах и которые будут в своей деятельности опираться на запросы абонентов, выстраивать взаимоотношения с ними в рамках доверительной среды. Эта доверительная среда – блокчейн; это все, что связано с экономическим взаимодействием структур там, где доверие уже определено, и там, где среда доверия рождает новые инструменты, связанные со smart-контрактами, с наличием криптовалют как средством монетизации телесмотрения, переход на рекламную модель через генерацию этих криптовалют и т. д.

И надо еще одну вещь понимать. До сих пор весь наш бизнес базируется на беспощадном грабеже абонента как собственника своего нового профиля: у каждого человека как «аналогового лица» появился новый вид собственности – это совокупность наших цифровых профилей в различных средах. Мы должны будем научиться ими владеть, пользоваться, распоряжаться и давать или не давать возможность на них зарабатывать. Вот это взаимоотношение цифровых платформ и способов заработка вместе с абонентами и будет определять в том числе экономический успех в ближайшие годы. Поэтому нам всем предстоит подумать, как наша конкуренция – структур, которые обладают российским контентом и взаимодействуют пока с российским абонентом, – будет выходить на совершенно другой уровень конкуренции в мире, конкуренции за цифровые профили.

Константин Анкилов: Спасибо, Юрий Игоревич, за отчасти неожиданный для меня, но очень глобальный взгляд на перспективу. Коллеги, кто-то может прокомментировать? Мы услышали о блокчейне применительно к нашему, казалось бы, хорошо знакомому и с состоявшейся парадигмой рынку.

Андрей Семериков: Юрий Игоревич в чем прав? В том, что сейчас цифровой мир, формирующийся, выглядит как одна большая куча мала. Количество персональных данных в разном виде аналитик превышает все возможные способы их использования. Утром на этой конференции говорили про большие данные, про этику работы с персональными данными. Вопрос этики возник как раз потому, что сейчас персональные данные лежат в такой огромной большой куче цифровых данных, которые копятся-копятся – и пока никто не знает, что с ними делать, какие выводы из этих сценариев производить. В этом смысле блокчейн, как абсолютно стерильная, справедливая система построения цифровых сделок (которые не могут быть ни изменены, ни отменены, и невозможно даже теоретически в этой системе вычислений кого-то обмануть), может стать инструментом гармонизации накопленных больших данных. Но, если честно, мы как-то от этого пока стараемся дистанцироваться. Фокусируемся на графиках, на конкретных людях, потому что конкретные люди каждый день все равно смотрят телевизор, интернет, пользуются small screen, big screen и интерактивом. Здесь довольно много работы еще без больших данных. На самом деле лет 10, если не 12 назад Юрий Игоревич примерно на такой же конференции объявил, что всё, цифровизация телевидения произошла.

Джордж Хелд: На такого типа конференциях мы исходим из того, что весь мир крутится вокруг телевидения. А у человека есть очень много разных вещей, которые он делает. И телевидение – это одна из touch points. Когда мы даем возможность человеку общаться с врачом через тот же мобильный экран, смотреть фильм, платить за услуги. Чем больше точек общения человека с миром мы можем сделать через какую-то мобильную штучку, тем значительнее та роль, которую мы играем в экосистеме. Как это монетизируется? Совершенно не обязательно, что это прямая монетизация услуг телевидения. Может быть, это кросс-монетизация, может быть, это конвергент, может, это платежные услуги. Все это вокруг собирается в те 360 градусов, в которых мы получаем как можно больше touch points с клиентом.

Константин Анкилов: Почему вы на этих touch points не зарабатываете? Почти 1 трлн руб. – отрасль мобильной связи, 2–3 млрд руб. – сегмент платного телевидения, именно распространяемого через эти сети.

Джордж Хелд: Может быть, потому же, почему Facebook не зарабатывает напрямую от того, что люди посылают сообщения своим знакомым, или почему WhatsАpp не берет деньги с каждого. Есть много touch points, есть много разных вещей, где мы касаемся абонента. Чем больше точек соприкосновения, тем более мы релевантны, тем больше они с нами. Как мы это будем кросс-монетизировать – уже следующий шаг.

Константин Анкилов: Если я правильно слышу, это подтверждает дальновидную позицию Юрия Игоревича относительно больших данных как основного источника если не роста, то основы парадигмы рынка, возможной в долгосрочной перспективе. Я не прав?

Вячеслав Николаев: Нет. Мне кажется, вы неправильно нас слышите. Причем мы говорили об одном и том же, может быть, разными словами, но вы все равно возвращаетесь к этим 2 млрд. Не надо считать эти 2 млрд, точно так же, как не надо считать у Facebook, что он не зарабатывает на мессенджере. Он зарабатывает на другом. Мы тоже зарабатываем на другом. Но лояльность клиента повышается, оттого что он видит у нас это.

Константин Анкилов: Позиция понятна. Хорошо, спасибо.

Мы говорим о присутствии на ОТТ-рынке как телеканалов, так и классических традиционных операторов, операторов связи. Здесь еще присутствуют онлайн-кинотеатры – это всегда был такой небольшой рынок, в основном рекламный. Последние годы произошли его существенные изменения, в первую очередь в части того, что это рынок платящего абонента. Я считаю, что это колоссальная революция, которая произошла в умах людей. Каким образом Олегу [Туманову] и операторам, которые развивают платное телевидение, удалось это сделать? Для меня это небольшое чудо, которое я не до конца как исследователь понимаю. Еще несколько лет назад, после того как во время опросов задавались вопросы об авторском праве (под разными углами, различными косвенными способами), пишешь отчет – и такое впечатление, что у россиянина такая национальная особенность: в мозгу отсутствует некая железа, которая отвечает за осознание того, что на нематериальный актив тоже есть права, его нельзя просто так использовать. И это явление пиратства. Было непонятно, почему это плохо и почему за контент необходимо платить. Сейчас ситуация радикально меняется, и мы имеем рынок, который на порядок меньше платного телевидения классического. В перспективе исходя из его динамики он будет в 3–4 раза меньше, но достаточно большой, серьезной силой. Понятно, что на этом рынке присутствуют все больше операторы платного телевидения. Я бы хотел расспросить Олега, как единственного здесь представителя онлайн-кинотеатра, про стратегические цели. Какие качественные изменения вы планируете в бизнесе онлайн-кинотеатров?

Олег Туманов

Медиакомпания. Совладельцы (данные ЕГРЮЛ на 19 августа 2014 г): Ivi.ru Media Limited (100%). Финансовые показатели (РСБУ, 2017 г.): выручка – 2,5 млрд руб., чистый убыток – 130,5 млн руб. Онлайн-кинотеатр Ivi.ru, основанный Олегом Тумановым, открылся в 2010 г. По данным компании, выручка онлайн-кинотеатра в 2018 г. составила 3,9 млрд руб. По данным директора по проектам «ТМТ-консалтинга» Екатерины Крыловой, в 2018 г. рыночная доля Ivi – 36%.

Олег Туманов, основатель, главный управляющий директор Ivi.ru: По поводу рынка... То, что мы видели на предыдущих слайдах (см. график 2) относительно развития платного телевидения в России, должен сказать, это огромное достижение. Во всем мире ситуация совершенно обратная. Если вы возьмете самый большой рынок – США, то на сегодняшний день 39 млн домохозяйств уже отрезали себя от платного телевидения и только в этом году 6 млн домохозяйств собираются от него отказаться, вместе это будет уже порядка 15–20% всего рынка платного телевидения. У нас ситуация гораздо лучше. Дай вам бог еще развиваться и дальше. А мы будем бороться за свой сегмент. Мне кажется, в основе нашего развития лежит выбор самого пользователя. Требования к качеству предоставляемой услуги, к качеству контента, к разнообразию контента, а самое главное – к персонализации этого контента и к легкости выбора того, что он хочет смотреть. Эта рекомендация в нужный момент, сокращение огромного количества времени, которое пользователь тратит на выбор контента, – это в значительной степени определяет наше развитие.

Кстати говоря, в России рынок ОТТ растет в 2 раза быстрее, чем в мире: 30% против 16%. Ivi растет на 62%.

Алексей Янчишин: Я полностью согласен с Олегом, что борьба с пиратством и контент станут ключевыми драйверами роста и развития этого рынка. Что касается такого его развития в последнее время, исторически нам как контентной компании этот рынок был не очень интересен, мы на нем присутствовали минимально. Но в последние несколько лет появилось окно catch forward, которого раньше не было. Мы создаем контент специально для интернет-среды, создаем площадку More.TV, развиваем наш индустриальный проект «Витрина» – будем становиться полноценным игроком на интернет-рынке.

Андрей Семериков: Конкуренция платформ – заслуга Ivi, Олега лично и его команды. Они эту работу начали много лет назад, операторы платного телевидения в интернете, ехидно улыбаясь, поглядывали на него и смотрели, где, на каком повороте он слетит. Но он не слетел, они выросли. Борьба с пиратством и контентный ассортимент – это очень важно, но это второе и третье. Первое, что сделали в Ivi, – они сделали удобным алгоритм потребления и оплаты контента. Удобным. У нас нет никаких генов, которых нет у американцев. Все у нас нормально с генами, и наши люди платят за то, что удобно купить и [чем удобно] пользоваться. Заслуга Ivi как платформы, которая не просто ушла в отрыв, а первой начала работать над качеством процессов и сценариев потребления и оплаты, именно в этом. И вслед за ней уже мы, все операторы, начали создавать свои платформы. У нас – movix, у «Ростелекома» – второе или третье пришествие этих платформ. Теперь уже крупнейшие медийные холдинги начали создавать свои платформы. Уже идет обсуждение, не создать ли нам единую Всероссийскую медийную платформу наподобие РТРС [Российская телевизионная и радиовещательная сеть], с которой будет весь интерактивный контент доставляться нашим абонентам. Это новая стадия развития всего медийного рынка, которая будет менять именно качество процессов и сценариев потребления контента.

Константин Анкилов: Я бы в этой связи хотел спросить производителей контента о сегодняшней стратегии. Даже не стратегии, а насколько серьезную ставку вы делаете на альтернативные каналы, на распространение вашего контента через ОТТ? Может быть, вы не готовы говорить про конкретные доли, какая часть бизнеса уже формируется этими каналами, но насколько вы ожидаете, что они станут не просто дополнением, а серьезной составляющей вашего бизнеса?

Алексей Краснов: Я уже сказал, что с точки зрения выхода в эту среду для нас это весьма серьезная часть стратегии, мы точно там будем, и мы рассчитываем на серьезную долю. Другой вопрос, что деньги там пока невеликие. Честно сказать, сейчас точно вряд ли кто-то сможет предсказать, с какой скоростью они будут расти. А кто предскажет, как скоро мы удалим пиратство? Есть определенные подвижки, но оно все еще есть.

Дальше вопрос – в какой момент остановится рост количества платящих подписчиков. Понятно, что два основных источника денег – это подписка и реклама. Мы растем, наш ОТТ-рынок несколько растет, потому что там можно себе позволить достаточно высокие темпы. Но в мире уже сейчас видно, что уперлись в потолок. Количество людей платящих (тех, кто готов платить регулярно, ежемесячно) – оно конечное. Сейчас все начинают думать о том, что надо еще делать комбинированные системы, когда что-то можно по рекламе отбивать. Это у Ivi хорошо реализовано – ты можешь купить, [а] можешь посмотреть с рекламой.

Как только мы говорим про рекламу, то упираемся в систему измерений. Если «стоп» сейчас уже худо-бедно меряется, то мобильное смотрение, которое как раз растет, – пока нет. Есть технологические особенности, которые не позволяют это сделать быстро, хотя Mediascope над этим очень серьезно работает. Потому что дальше надо запустить валюту рынка и т. д. Все это несет ограничения, поэтому с точки зрения абсолютной [в деньгах] экономики пока это скорее наши надежды и ожидания. Но все равно основной источник денег для нас как контентного холдинга – традиционное телевидение.

Роберт Гндолян: Я хотел тоже с позиции контентных компаний добавить. У нас, конечно, происходит эволюция. Мы в 2014 г., когда делали стратегию, как большому холдингу развиваться в интернете, посмотрели, что весь рынок [ОТТ] был 4 млрд руб. с чем-то. Подумали, что лучше мы ничего не будем делать – подождем, когда кто-нибудь вырастет, а там купим. Но сейчас у нас уже своя стратегия, мы делаем контент, понимаем площадку. Я думаю, что через пять лет будет единый рынок видеоконтента, что он будет объединен. Мы действительно работаем над системой измерения, чтобы измерять ТВ, платное телевидение, онлайн-среду, кино, чтобы это был единый продукт видеоконтента. Это будет некая экосистема, в которой мы будем монетизировать нашего зрителя через все среды.

Олег Туманов: Я хотел бы обратить внимание на очень важный фактор, сдерживающий развитие именно российского сегмента ОТТ, который не все осознают. У нас оказался рынок, очень закрытый от инвестиций, в том числе от иностранных. И рынок не толерантный к долгим моделям, которые нужно выращивать, моделям, которые вынуждены какое-то время генерировать отрицательный cash flow. Инвестирование в России имеет очень короткий горизонт. У Netflix до сих пор отрицательный cash flow, а у него выручка 15 млрд руб., а капитализация – 150 млрд (после того как он упал, на пике было 200 млрд руб.). То есть мультипликатор оценки компании – от 10 и выше. Я говорю не только о независимых платформах, я говорю даже о крупных телекомигроках или медийных холдингах, которые сталкиваются с вопросом: а нужно ли проинвестировать сейчас 100 млн в развитие контента, который будет приносить убытки в ближайшее время? И практически все отвечают на вопрос: «Надо подумать. Скорее всего нет. Может быть». Решение совсем не простое. То есть российский рынок не поощряет инвестиции в перспективные цифровые медиа и не дает возможности оценить адекватным образом эти инвестиции. Вот это существенным образом сдерживает. Потому что доступ к рынку капиталов и адекватная оценка намного облегчают развитие новых моделей бизнеса. Это касается и цифровых медиа, и вообще инновационных моделей.

Текст подготовлен по материалам XV ежегодного международного форума операторов связи «Телеком 2019: расширяя границы в цифровое будущее», проведенного газетой «Ведомости» 16 апреля 2019 г.