Тяжелая добыча соглашений

Эксперт Platts Вандана Хари считает, что встреча производителей нефти в Дохе не даст рынку четких ответовНесколько крупнейших входящих и не входящих в ОПЕК стран – производителей нефти согласились обсудить предложение о «замораживании добычи» на встрече 17 апреля в Дохе, где участники скорее всего вновь выскажутся за активные действия по прекращению дальнейшего затоваривания и без того перенасыщенного рынка.

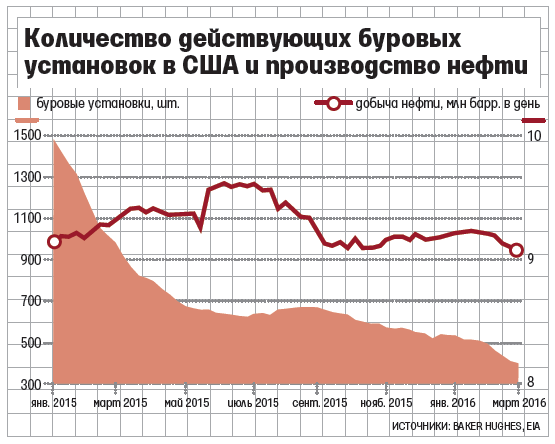

Замораживание добычи на уровне января 2016 г. – если такого соглашения действительно удастся достичь и оно будет соблюдаться – поможет сдержать ряд производителей, реально имеющих возможность и стремящихся нарастить добычу, но по определению не способно ликвидировать 1,5–2 млн лишних баррелей, поступающих ежедневно на рынок, или обеспечить движение в сторону баланса спроса и предложения. Для этого необходимо снижение добычи.

Иран, претендующий на то, чтобы в этом году занять место США в качестве главного поставщика избыточной нефти на мировой рынок, вероятнее всего, не станет подписываться ни под какими договоренностями о замораживании добычи, хотя в последнее время появились признаки того, что соглашение может быть достигнуто и без участия Исламской республики. Раздираемая войной Ливия, производство нефти в которой не поднимается выше 300 000 барр. в сутки при возможных 1,6 млн, также отказалась ехать в Доху.

В результате снятия санкций Иран активно предлагает привлекательные условия покупателям. После почти четырехлетнего отсутствия Тегеран возобновил продажу нефти на спотовом рынке и по долгосрочным контрактам потребителям в Европе, но пока все еще не принимает платежи в долларах, а поставки идут без полного страхового покрытия (P&I). В феврале, первом полном месяце после снятия санкций, Ирану удалось нарастить добычу всего на 210 000 барр. в сутки. Это укрепило наблюдателей в мнении, что выход страны на пиковые уровни будет медленным и постепенным.

По мере того как в течение марта ажиотаж вокруг плана замораживания набирал обороты, цены фьючерсов на Brent и NYMEX Light Sweet поднялись до самого высокого в этом году уровня в $41/барр., что на 50–56% выше минимальных значений в январе. Это в очередной раз напомнило, что чувства и скоропалительные суждения на нефтяном рынке часто берут верх над логическим мышлением и холодным расчетом.

К концу марта по мере осознания участниками рынка очевидной бесперспективности замораживания цены на фьючерсы начали падать. Стоимость Brent опустилась ниже психологической отметки в $40. Это произошло несмотря на восходящее давление со стороны как слабеющего доллара, так и цен акций, начавших подниматься после относительно мягких комментариев главы Федеральной резервной системы США Джанет Йеллен, прозвучавших 29 марта и заставивших рынок поверить в то, что в ближайшее время повышения ставки ждать не стоит.

Подписанное 29 марта знаковое соглашение между Кувейтом и Саудовской Аравией о возобновлении добычи на совместно разрабатываемом шельфовом месторождении Сафания-Хафджи (300 000 барр. в сутки), находящемся в нейтральной зоне двух государств, лишь усилило «медвежьи» настроения на рынке. Добыча здесь была прекращена в одностороннем порядке Саудовской Аравией в октябре 2014 г. после разногласий между двумя странами.

Интересными в связи с этим были прозвучавшие в тени разговоров о замораживании добычи заявления России о том, что входящие и не входящие в картель страны рассматривали 5%-ное снижение производства нефти. Россия является крупнейшим мировым производителем нефти, именно она была одним из инициаторов первоначального соглашения, заключенного с Саудовской Аравией, Катаром и Венесуэлой в Дохе 16 февраля этого года.

Заявления генерального секретаря ОПЕК Абдаллы Салема аль-Бадри о том, что после встречи в Дохе страны-производители могут рассмотреть «другие шаги», наводят на мысль о том, что консенсус относительно замораживания добычи может стать первым этапом на пути к ее снижению, хотя между ними лежит глубокая философская пропасть. Президент Эквадора Рафаэль Корреа заявил, что производителям необходимо «контролировать производство и при необходимости даже снижать его» для достижения ценового равновесия. Министр нефти Эквадора Карлос Пареха надеется на то, что ему удастся привезти в Доху представителей не входящих в ОПЕК Колумбии и Мексики, что позволит представить на встрече общую позицию производителей Латинской Америки.

Прибавьте к этому растущую обеспокоенность региональных союзников Саудовской Аравии решением королевства дать зеленый свет крупным инвестициям в нефтяной сектор для создания дополнительных добывающих мощностей на фоне сокращения других расходов. Саудовская Аравия, способная добывать с учетом месторождений в нейтральной зоне 12,5 млн барр. в день и производящая сегодня ежедневно 10,2 млн барр., является единственной страной ОПЕК, имеющей возможность значительно нарастить добычу.

Так какая же судьба уготована встрече в Дохе? Станет ли она местом создания коалиции единомышленников и Ватерлоо для неоднозначной стратегии Саудовской Аравии по удержанию доли рынка (каковая стратегия была заявлена на заседании ОПЕК в ноябре 2014 г.)? Время покажет. Возможное использование январских уровней добычи в качестве базового показателя для определения объемов необходимых сокращений позволит преодолеть препятствие в виде отсутствия индивидуальных квот добычи нефти, от которых ОПЕК фактически отказалась в 2012 г. Однако история показывает, что члены картеля и независимые производители далеко не всегда соблюдают договоренности о снижении добычи. В своем мартовском отчете ОПЕК понизила прогноз спроса на добываемую организацией нефть в среднем по 2016 г. до 31,52 млн в сутки, что на 820 000 барр. в сутки меньше общего объема добычи всех ее членов в феврале.

Что касается потребления, здесь также много неопределенности, несмотря на то что Международное энергетическое агентство в своем мартовском докладе подтвердило прогноз роста спроса в 2016 г. на 1,2 млн барр. в день. Спрос на бензин в США по четырехнедельной скользящей средней в годовом исчислении подскочил в конце марта на 5%, или 447 000 барр. в сутки, при этом, однако, снизилось потребление дистиллятов. Оценочный спрос на нефть со стороны Китая в январе – феврале вырос в годовом исчислении на незначительные 0,9%, свидетельствуют данные Platts. Новое осложнение экономической ситуации в Европе может обернуться снижением в этом году спроса на нефть в регионе, тогда как ранее ожидалось, что он будет оставаться стабильным.

Мы являемся свидетелями становления новой модели взаимосвязи между падающими ценами на нефть и ростом мирового спроса. Международный валютный фонд в своем блоге от 24 марта высказал мнение, что снижение цен на нефть в период слабого экономического роста, исчерпания возможностей кредитно-денежной политики и дефляционного давления перестает быть тем попутным ветром, на который надеется весь мир. Производителям на встрече в Дохе, вероятно, стоит задуматься над этим обстоятельством.

Автор – шеф-редактор Platts в Азии, научный сотрудник McGraw-Hill Financial Global Institute