Корпорации не спешат создавать венчурные фонды

Поэтому они могут упустить интересные технологические новинки

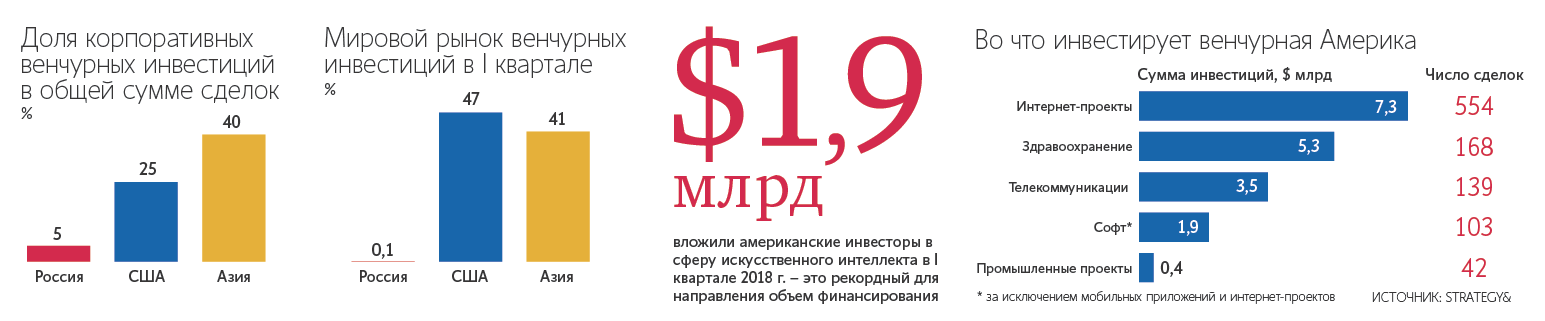

Доля корпоративных фондов в российских венчурных инвестициях в I квартале 2018 г. составила 5%, что существенно меньше аналогичного показателя в других странах, согласно исследованию Strategy& (консалтинговое подразделение PwC).

Институт корпоративных венчурных фондов в стране находится в зачаточном состоянии, их не больше 10, подтверждает исполнительный директор Российской ассоциации венчурного инвестирования Альбина Никконен. Сейчас большинству российских компаний приходится решать задачи «здесь и сейчас», поэтому они предпочитают брать готовые решения на рынке, объясняет она. Однако компании не обязательно выделяют отдельную структуру для инвестиций, что затрудняет оценку рынка корпоративных инвестиций, указывает Никконен.

Президент России Владимир Путин в июне 2017 г. поручил учредить корпоративные фонды «Роскосмосу», «Ростеху», «Росатому», Объединенной авиастроительной корпорации (ОАК) и Объединенной судостроительной корпорации (ОСК).

В фонде «Ростеха» сейчас формируется бюджет и команда, а первые проекты для инвестиций он начнет рассматривать лишь во втором полугодии 2018 г., говорит его представитель. «Роскосмос» продолжает переговоры с Российской венчурной компанией (РВК) о совместном фонде, говорит представитель РВК. Этот фонд должен был появиться еще 1 апреля 2018 г., вкладываться не только в космические технологии, но и в 3D-печать, системы хранения и передачи электроэнергии. А ОАК в октябре 2017 г. вошла в венчурный фонд, созданный «Сколково» и РВК, вложив в него 300 млн руб. «Росатом» в октябре 2017 г. обещал вложить в свой венчурный фонд до 6 млрд руб. и объявлял конкурс поиска стартапов, завершившийся в марте этого года. Первоначальный капитал фонда ОСК должен составлять 500 млн руб.

Сильное государственное участие в экономике снизило уровень конкуренции, что сказалось на невысоком спросе на инновации у крупных компаний, объясняет старший инвестменеджер фонда Runa Capital Константин Виноградов. Поэтому они неактивно работают со стартапами в целом и через механизмы корпоративных венчурных фондов в частности. Также они редко и дешево покупают стартапы, что является главной болью частных венчурных инвесторов на российском рынке, сетует Виноградов. Есть еще одно обстоятельство: сильные российские стартапы, которые привлекают деньги частных венчурных фондов, сейчас обычно ориентированы на глобальный рынок, где российские корпорации представлены слабо. Более того, стартаперы могут опасаться, что наличие стратегического российского инвестора может замедлить рост проекта. Поэтому выход из ситуации Виноградов видит в инвестициях корпораций в независимые частные фонды, что позволит держать руку на пульсе и получать поток качественных проектов для собственных инвестиций.

С ним соглашается управляющий партнер Phystech Ventures Петр Лукьянов: венчурные фонды способны дать корпорации информацию о технологических новинках. Крупные иностранные корпорации ценят именно это, ведь в общей выручке компании доход от венчурного фонда может составлять несколько процентов. Но если пропустить интересную технологию на этапе стартапа, то есть риск отстать, поскольку в такую технологию может инвестировать конкурент, резюмирует Лукьянов.