Машины сбились с пути

Эксперты не исключают падения продаж коммерческих автомобилей в этом году

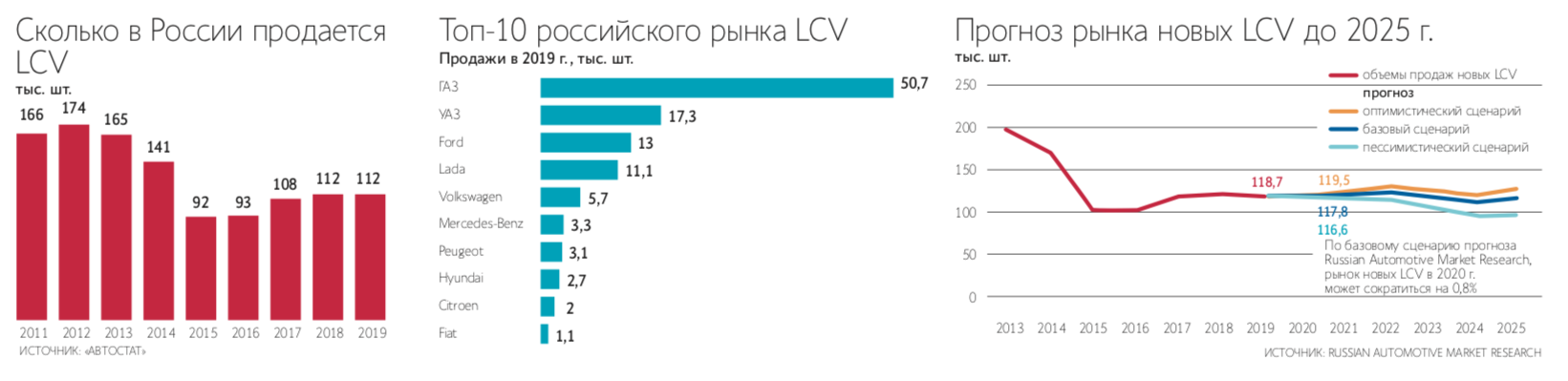

В 2019 г. продажи легких коммерческих автомобилей (LCV), по данным аналитического агентства «Автостат», остались на прежнем уровне, грузовиков – снизились, а сегмент автобусов показал заметный рост.

Ситуация в сегментах LCV и грузовиков стала отражением того, что происходило в российской экономике, где в прошлом году преобладали негативные тенденции, комментирует ведущий эксперт «Автостата» Виктор Пушкарев. За год число малых предприятий сократилось на 10,6%, продолжилось снижение численности рабочей силы, занятой в ведущих отраслях промышленности и строительства, среднегодовая цена нефти Brent снизилась на 9%, а импорт остался на прошлогоднем уровне, перечисляет он. Кроме того, негативное влияние на рынок оказал и рост цен на новые грузовые автомобили и дизельное топливо, добавляет Пушкарев.

Недостаточно высокие темпы роста экономики и негативные ожидания участников рынка снижали спрос на коммерческую технику в 2019 г., говорит директор Russian Automotive Market Research Татьяна Арабаджи. С другой стороны, государственные программы поддержки автомобильной промышленности, а также сформировавшийся за кризисный период 2014–2016 гг. отложенный спрос помогли продажам, отмечает она.

Грузовики сдали назад

В 2019 г. продажи грузовых автомобилей в России сократились после трех лет роста. По данным «Автостата», было продано 80 657 новых грузовых автомобилей – на 2% меньше, чем годом ранее.

Несмотря на общее сокращение рынка, крупнейшие российские автопроизводители смогли увеличить продажи. Лидирующий на рынке «Камаз» продал 27 603 грузовика (рост на 7,3%), а ГАЗ – 8855 шт. (+5,9%). А вот крупнейшим иностранным брендам увеличить продажи не удалось: у Volvo они снизились на 11% и составили 5653 шт., у Scania – 5621 (-16%), а у MAN – 5013 (-1,5%), гласят данные «Автостата».

«Прежде всего спад обусловлен общей экономической ситуацией, – комментирует директор по продажам грузовых автомобилей «Скания-Русь» Леонид Ткачик. – Также определенное влияние наложили изменения в части налогообложения и господдержки. Увеличение привлекательности финансирования и снижение ключевой ставки, несомненно, помогли рынку, однако основой развития рынка в 2019 г. стала стабильность на валютном рынке и сильные позиции рубля». По словам Ткачика, многие компании в 2019 г. поставили в приоритет налаживание внутренних процессов вместо инвестиций и роста бизнеса. Scania в 2019 г. развивала продажи нового поколения грузовиков, значимым событием стало и начало поставок самосвалов для горнодобывающей отрасли, говорит Ткачик.

Модельный ряд Isuzu в 2019 г. пополнился модификациями N-серии: с газовым двигателем, полноприводным шасси и шасси с автоматической коробкой передач, рассказывает гендиректор Isuzu Rus Фабрис Горлье. По его словам, в этом году появится еще три новые модели, включая среднетоннажное шасси Forward с автоматической трансмиссией. Кроме того, компания хочет реализовать пилотный проект с телематическими сервисами для своих автомобилей совместно с партнерами из компании C-Cars.

Фургоны завязли

Продажи LCV, которые тоже росли в России в 2016–2018 гг., в прошлом году остались на уровне 2018-го – было продано 112 122 шт., по данным «Автостата».

Лидирующий на российском рынке ГАЗ продал 50 671 автомобиль – на 3,1% больше, чем в 2018 г. УАЗ, второй по величине игрок на рынке LCV, сократил продажи на 3,7% до 17 320 шт. Замыкающий топ-3 рынка Ford сумел увеличить продажи на 13% – почти до 13 000 шт. В топ-5 производителей также вошли Lada (рост на 3,4% до 11 087 шт.) и Volkswagen (+3,5%, 5709 шт.). Ранее в пятерку крупнейших игроков российского рынка вместо VW входила другая немецкая марка – Mercedes-Benz. Но ее позиции сильно ослабли из-за приостановки локального производства Sprinter Classic – эта модель LCV по контрактной схеме выпускалась на мощностях группы ГАЗ. (Компания объясняла приостановку проблемами с поставкой комплектующих.) В итоге в 2019 г. продажи LCV Mercedes-Benz в России сократились вдвое до 3318 шт. (6-е место).

По словам представителя группы ГАЗ, драйвером продаж марки стал вывод на рынок фургонов «Газель Next» с увеличенным объемом кузова и микроавтобусов расширенной пассажировместимости. В сегменте среднетоннажников ГАЗ вывел на рынок новый внедорожный грузовик «Садко Next». Все это случилось несмотря на то, что компания находится в санкционном списке США.

«В 2020 г. мы планируем укрепить свои позиции на рынке за счет расширения модельной линейки среднетоннажных грузовиков», – говорит представитель группы ГАЗ. Появится новая модель полной массой 6,7 т, которая закроет нишу между «Газелью Next» полной массой 4,6 т и «Газоном Next» полной массой 8,7 т. Главной новинкой компании в 2020 г. станет низкопольный микроавтобус «Газель City». «Это уникальная модель, которая сочетает габариты микроавтобуса и удобство большого автобуса», – замечает собеседник «Ведомостей».

В сегменте автобусов группа ГАЗ, по словам ее представителя, планирует начать производство различных модификаций «Вектора Next» и продолжить развитие электробусного направления: компанией ведутся испытания прототипа электробуса среднего класса на базе «Вектора Next».

На заводе Ford Sollers в Татарстане в 2019 г. стартовало производство обновленного Ford Transit, говорит представитель «Соллерса». Автомобиль получил обновленные сиденья, новую цветовую палитру деталей экстерьера и отделки салона. Были модернизированы несущая конструкция кузова, замки дверей, что привело к дополнительному усилению кузова. Кроме этого, продолжает представитель «Соллерса», ведется постоянная разработка кастомизированных решений по доработке стандартных автомобилей для конкретных клиентов. Число модификаций будет расширяться и в 2020 г.

На главной производственной площадке «Соллерса» – Ульяновском автозаводе – началась сборка «УАЗ пикапа» с автоматической коробкой передач, старт продаж запланирован на апрель 2020 г. Кроме того, в текущем году стартует производство «УАЗ профи» с двускатной ошиновкой.

Альянс «Камаза» и «Соллерса»

Интерес «Камаза» к альянсу с «Соллерсом» помимо прочего связан с желанием выйти в новый для себя сегмент – LCV. У крупнейшего российского производителя грузовиков есть собственные разработки в этом сегменте, но их внедрению в производство мешает дефицит средств – у «Камаза» и без того масштабная инвестиционная программа.

Примерно 10 лет назад «Камаз» пытался создать альянс с белорусскими автопроизводителями («БелАЗ», МАЗ). Предполагалось создать совместную компанию, в которую была бы внесена часть акций автопроизводителей, их автокомпонентных производств. Переговоры длились несколько лет, в них участвовали правительства обеих стран. Но тогда создать альянс не получилось: стороны не сошлись в оценке активов плюс к тому Россия настаивала на контроле, а белорусская сторона – на паритете.

«Ожидаемый альянс «Камаза» и «Соллерса» приведет к укреплению позиций брендов на рынке коммерческой техники», – прогнозирует Арабаджи из Russian Automotive Market Research. Пушкарев из «Автостата» более осторожен: «Нужно увидеть хотя бы концептуальные образцы совместных продуктов альянса». Но само по себе желание создать альянс «выглядит достаточно обоснованным с точки зрения выживания в сложных экономических условиях», отмечает он.

Группа ГАЗ альянса конкурентов не опасается. «Как показывает опыт предыдущих лет, LCV ГАЗа успешно удерживают 50%-ную долю рынка, несмотря на постоянное появление на рынке новых производителей, в том числе локализацию ведущих зарубежных марок, – говорит представитель группы. – Мы уверены, что глубокое понимание клиента, высокая функциональность и низкая стоимость владения LCV ГАЗа позволят компании и дальше сохранять лидирующие позиции в этом сегменте». К тому же, отмечает он, в 2021 г. планируется вывести на рынок LCV нового поколения – «Газель NN». Эта модель, по его мнению, позволит удовлетворить еще только формирующийся сегодня в России спрос на коммерческий транспорт с современными системами активной помощи водителю и широкое внедрение цифровых технологий.

В отличие от LCV рынок автобусов растет в России четвертый год подряд. В 2019 г. их продажи увеличились на 6,3% примерно до 13 800 шт., по данным «Автостата». Первые два места заняли марки, входящие в группу ГАЗ, – ПАЗ (8049 автобусов, рост на 5,9%) и ЛиАЗ (1610 шт., -4,5%). На третьем месте оказался входящий в группу «Камаз» завод «Нефаз», продажи которого благодаря участию в конкурсах Москвы резко (на 36,6%) выросли, в итоге было продано 1053 автобуса.

Арабаджи объясняет рост рынка автобусов в 2019 г. тем, что регионы продолжали обновлять автобусные парки.

Что будет с рынком

2019 год для рынков грузовиков и LCV оказался лучше, чем ожидали эксперты. «Автостат», например, прогнозировал, что продажи LCV в России снизятся на 2–3%, грузовиков – на 3–4%.

Продажи поддержал всплеск спроса в декабре 2019 г., поясняет исполнительный директор «Автостата» Сергей Удалов (продажи грузовиков тогда выросли на 8,7%, LCV – на 7,1%). Клиенты старались успеть купить машины, пока они не подорожали из-за анонсированного увеличения утилизационного сбора на автомобили с января 2020 г.

Позитивным для рынка оказалось и начало нового года: в январе продажи грузовиков выросли на 18,6% (было продано 6094 шт.), а легких коммерческих автомобилей – на 7,3% (7571 шт.), свидетельствуют данные «Автостата».

«Начало этого года оказалось оптимистичным для коммерческого транспорта, однако в целом по году стоит ориентироваться на показатели продаж прошлого года», – говорит Горлье.

По базовому прогнозу «Автостата» на 2020 г., продажи в сегменте LCV останутся на уровне прошлого года, в сегменте грузовиков снизятся на 2–3%, а в сегменте автобусов останутся на уровне 2019 г. либо вырастут на 1–2%.

По базовому сценарию прогноза Russian Automotive Market Research, продажи в 2019 г. сократятся во всех сегментах российского рынка коммерческих автомобилей: LCV – на 0,8%, грузовиков – на 6,9%. Продажи новых автобусов могут остаться на уровне 2019 г. благодаря господдержке.

«К основным угрозам 2020 г. мы относим резкое снижение цен на нефть, существенное ослабление курса рубля, что приводит к ослаблению экономики страны в целом, к негативным ожиданиям в ряде отраслей, потребляющих коммерческую технику, – перечисляет Арабаджи. – Кроме того, ослабление курса рубля, индексация утилизационного сбора приведут к подорожанию техники и, как следствие, к сокращению спроса на технику на российском рынке».

«Безусловно, индексация утилизационного сбора приведет к определенному росту розничных цен в течение первых месяцев года и, соответственно, негативно отразится на потребительских предпочтениях. Но вряд ли существенно снизит объемы сегментов рынка, которые и так уже находятся на низком уровне», – считает Пушкарев.

Еще одна проблема для рынка – коронавирус (COVID-2019), отмечает Арабаджи: его распространение может привести к задержкам поставок автокомпонентов на российские заводы и сбоям в поставках автомобилей покупателям в России. О возможной корректировке производственного плана из-за потенциальных перебоев с поставками китайских комплектующих (для себя и своих поставщиков) уже предупредил «Камаз».

«В 2020 г. особенно важными для поддержания рынка коммерческой техники станут меры государственной поддержки потребителей и производителей техники, реализация инфраструктурных и национальных проектов, – говорит Арабаджи. – Часть компаний, которые рассматривали возможность покупки коммерческой техники в ближайший год, может приобрести технику в марте – первой половине апреля, опасаясь, что в последующие месяцы ее стоимость существенно вырастет из-за снижения курса рубля».

«Начало 2020 г. характеризуется целым рядом неопределенностей в мировой экономике, с которой наша экономика тесно связана, – комментирует Пушкарев. – Похоже, что спад в мировой экономике, отчасти вызванный торговыми войнами между США и Китаем, может усугубиться эпидемией коронавируса».

Пока неясно, сможет ли новый состав российского правительства быстро вывести реализацию нацпроектов на требуемый эффективный уровень и тем самым придать ускорение экономике, продолжает эксперт. Применительно к автопрому остается не совсем понятной ситуация по новым требованиям к спикам – инвестконтрактам, дающим в обмен на инвестиции доступ к льготам от государства.

И, конечно, неожиданное возникновение новых негативных факторов в виде обвала мировых цен на нефть и соответствующего падения курса рубля предполагает более серьезный спад на рынке коммерческого транспорта в текущем году. Однако оценить реальную глубину этого спада, тем более в отдельных сегментах, не представляется возможным до тех пор, пока не стабилизируются тренды основных экономических показателей, добавляет Пушкарев.

«Что-то планировать в существующей реальности достаточно сложно. Но если отбросить все валютные риски, риски рынка нефти и, конечно, COVID-2019, то можно ожидать рынок на уровне 2019 г.», – говорит Ткачик.

Группа ГАЗ считает, что на рынке LCV продолжится стагнация. «Это связано с отсутствием признаков оживления деловой активности и низкими темпами обновления парков в коммерческом секторе», – поясняет представитель группы. По его мнению, для стимулирования спроса наиболее эффективной является программа обновления парка (скидка на новый автомобиль при сдаче в утиль старого), которая охватывала все категории потребителей, но была закрыта с 2018 г.

Чиновники очищают парк

В перспективе поддержать спрос на новые автомобили может другая инициатива чиновников: Минпромторг объявил, что хочет поднять базовую ставку транспортного налога на устаревшие низкоэкологичные коммерческие автомобили – класса «Евро-3» и ниже. По оценке министерства, такой техники в России более 3 млн шт. Насколько может вырасти ставка, пока не определено.

Такая административная мера однозначно простимулирует спрос на новые коммерческие автомобили, замечает Пушкарев. «Однако, с другой стороны, очевидно, что это является усилением налогообложения бизнеса со всеми вытекающими негативными последствиями», – отмечает он. По его мнению, обсуждать подобное решение в условиях нынешней российской экономики можно лишь вместе с запуском долгосрочной программы господдержки обновления парка.

Арабаджи не ожидает кардинальных изменений на рынке новой коммерческой техники из-за повышения транспортного налога на машины экологического класса «Евро-3» и ниже. Это отчасти простимулирует закупку новой техники, но больше приведет к изменению структуры рынка подержанной техники: вырастет спрос на подержанную свежую технику (выпущенную в 2013 г. и позже), считает она. Даже при значительном увеличении транспортного налога компании не смогут оперативно обновить свой парк за счет закупки новой техники, ведь это потребует существенных финансовых вложений на фоне негативных ожиданий от 2020 г., поясняет эксперт. Возможно, повышение транспортного налога будет отложено до более благоприятного периода, предполагает она.

«Обновление парка коммерческого транспорта – актуальный вопрос для российского рынка. Однако любые решения должны учитывать в первую очередь интересы бизнеса, в частности включать определенный переходный период и стимулирующие меры», – считает Горлье.

Об этом говорит и Ткачик. «При введении предлагаемой меры важно, чтобы она вводилась поэтапно, поскольку в российском автопарке пока еще доминируют автомобили с устаревшими экологическими классами, – отмечает он. – Единовременный рост налоговой нагрузки для владельцев всех типов старых автомобилей может оказаться болезненным».