Власти и бизнес обсудили альтернативные способы снижения инфляции

В этом могут помочь расширение предложения и цифровой рубль, считают участники дискуссии

Денежно-кредитная политика, направленная на снижение инфляционных процессов, уже приводит к спаду инвестактивности, заявил в ходе пленарной сессии Русского экономического форума вице-премьер Александр Новак. Правительство вместе с ЦБ работает над мерами по снижению уровня инфляции, уточнил он в кулуарах. Для «лечения инфляции» нужны альтернативные ключевой ставке инструменты, считает губернатор Челябинской области, руководитель комиссии Госсовета по направлению «Экономика и финансы» Алексей Текслер.

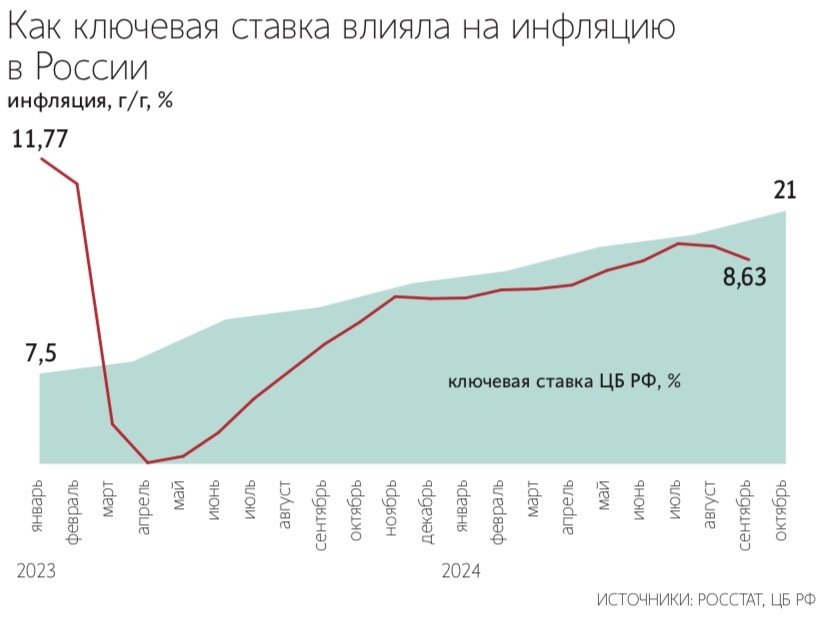

Высокая ключевая ставка – более 15% – сохраняется уже больше года и она бьет не только по спросу, но и по предложению, отметил Текслер. Источники инфляции не только в высоком спросе, но в том числе и в увеличении бюджетных расходов, нехватке кадров и повышении зарплат. «Высокая ставка эти истории не лечит. Важно найти инструментарий, когда отдельные, необходимые для страны проекты технологического лидерства поддерживались бы и при высокой ставке», – отметил он.

Текслер предложил создать новый инструмент, который приводил бы к снижению инфляции и одновременно поддерживал промышленность. Речь идет об эмиссии инвестиционного цифрового рубля, который институты развития могли бы предоставлять предприятиям в виде займов на развитие производства. В то же время можно было бы установить ограничение на «перетекание этого рубля в потребительский сектор». Это возможно благодаря тому, что движение цифровой валюты можно проследить по всей цепочке, указал Текслер. Такое предложение будет направлено в ЦБ по итогам форума, добавил губернатор.

Центральный банк повышает ключевую ставку и проводит жесткую денежно-кредитную политику, чтобы сбить инфляционный процесс, инфляционные ожидания, отметил Новак. По его словам, ставка «уже работает». Если в июле годовая инфляция была на пике и составляла 9,2%, то сейчас она постепенно снижается и на 1 ноября составляет 8%. Кроме того, снизились объемы кредитования. «Если брать, например, кредиты физическим лицам, то год к году их прирост составил 16,8%, когда, например, в августе это было 19,7%», – отметил вице-премьер. По словам Новака, снижаются темпы роста кредитования и юридических лиц, хоть и медленнее: в сентябре оно выросло на 23% против 24% месяцем ранее. Но это все равно рекордные цифры, кредиты компании берут в том числе для пополнения оборотных средств, добавил вице-премьер.

Нужна ли поддержка

Вице-премьер пообещал, что правительство будет оказывать поддержку бизнесу в условиях высокой ключевой ставки, поскольку у некоторых компаний возникают проблемы с реализацией длинных проектов. По словам Новака, реализация таких проектов возможна либо в случае их высокой рентабельности, либо если они финансируются госкомпаниями за счет бюджетных средств.

Кредитные ресурсы могут и не понадобиться, если работать над повышением производительности труда, считает президент бизнес-ассоциации «Опора России» Александр Калинин. «Наведите порядок на своих предприятиях – внедрите бережливое производство, сделайте цифровой тайминг, чем занимаются люди, и вы как раз найдете там столько денег, сколько у вас кредитов в банках», – отметил он в ходе пленарной сессии. Высвободившиеся ресурсы можно направить на приобретение новых технологий, добавил Калинин. Если сделать наоборот, то закупка оборудования «только добавит хаоса в ваше предприятие», считает он.

С критикой политики ЦБ в ходе дискуссии выступил также вице-спикер Госдумы Александр Бабаков. По словам Бабакова, высокая ключевая ставка и есть причина инфляции, так как она «душит» не только спрос, но и предложение. «Нас пытаются убедить, что мы дошли до предела использования производственных мощностей, но это спорный вопрос», – считает депутат. Процесс импортозамещения требует, чтобы создавались и развивались новые производства, которые пока не входят в статистику, пояснил Бабаков. Цена упадет только тогда, когда предложение превысит спрос, напомнил депутат правило «ножниц» Маршалла (графическое соотношение кривых спроса и предложения относительно ценового фактора. – «Ведомости»).

Снизить ставку призывал в ходе дискуссии даже заместитель главы Всемирного русского народного собора Сергей Рудов. По его словам, текущие денежные условия это «петля на шее бизнеса».

Накануне промышленники предупредили, что производство ждет стагнация, если период высоких ставок затянется. По их словам, из-за повышения ставки ключевые отрасли машиностроения могут «рухнуть», а запаса прочности хватит только на полгода. Экономист ВЭБ.РФ Андрей Клепач заявил, что повышение ключевой ставки до текущего уровня (21%) «отнимет» в следующем году около 0,5 п. п. у роста ВВП и около 1 п. п. у динамики инвестиций.

Поможет ли цифровой рубль

«Окрашивание» цифрового рубля, то есть установление для каждой денежной единицы ограничений или допусков, на что она может тратиться, вполне реально, отметил профессор МВА бизнес-практики по цифровым финансам Президентской академии Алексей Войлуков. В этом случае вся платежная и банковская инфраструктура в России должна работать под эту задачу – если этим плотно заниматься, то такая система сможет заработать к 2030 г., отметил Войлуков. Если государство законодательно закрепит подобные требования, то финучреждения будут вынуждены это организовать, добавил он. Любая подобная функция несет затраты, которые кто-то должен понести, говорит эксперт.

Поиск новых инструментов стимулирования промышленной политики можно приветствовать и создание «специальных денежных единиц» достаточно часто обсуждается в этом контексте, отметил главный экономист по России и СНГ Bloomberg Economics Александр Исаков. На практике, такие предложения редко реализуются, указывает он. Во-первых, инструменты бюджетной политики – субсидии, налоговые льготы и спецпрограммы кредитования – уже дают возможность перераспределить ресурсы в пользу производства. Во-вторых, инвестиционная активность все равно будет создавать вторичные инфляционные эффекты – рост инвестиционного импорта ослабляет валютный курс, инвестиционные проекты требуют рабочих рук, а значит, обостряют конкуренцию за труд. В-третьих, из-за ограничений на использование такой рубль будет стоить меньше «стандартного рубля» – те, кто будет принимать его в оплату, могут брать дополнительные комиссии за оплату им или выставлять иные цены.

Изолируя инвестиционный рубль, невозможно изолировать компании «внутри системы» от доступа к производственным ресурсам, которые сейчас в дефиците и за которые конкурируют другие предприятия, считает главный экономист ВТБ Родион Латыпов. Мера не будет иметь дезинфляционного эффекта, поскольку компании «внутри системы» будут перетягивать на себя производственные ресурсы, особенно трудовые, находящиеся «вне системы», считает эксперт.

Множественность «рублей» существовала в периоды экономической турбулентности, напомнил Исаков. Например, такое было в 90-х, когда предприятия выдавали специальные билеты своим работникам для покупки товаров или во времена гражданской войны в 1920-е. При этом предпосылок для таких мер в нормальных условиях скорее нет, считает экономист.

Войлуков вспоминает, что во времена плановой советской экономики Госбанк СССР учитывал каждый рубль, знал, где он тратится, – выпускал в обращение или изымал из него. По аналогии с советским рублем через цифровой рубль Центробанк сможет точнее контролировать денежную массу, что будет иметь позитивный эффект, считает он.

Альтернативные инструменты

Помимо классических инструментов для замедления инфляции помогли бы меры, снижающие напряженность на рынке труда, – например, упрощение межрегиональной и межстрановой мобильности труда, считает Латыпов. Также, по словам экономиста, можно рассмотреть вариант отказа от избыточного субсидирования процентных ставок и модифицировать бюджетное правило так, чтобы ненефтегазовые доходы бюджета выполняли роль контрциклического стабилизатора.

Исаков среди альтернативных мер называет возврат к индексации тарифов монополий на уровне целевой инфляции, возврат к индексации заработных плат в госсекторе на базе целевой инфляции, увеличенной на рост производительности труда (сейчас индексация привязана к росту номинальных зарплат за прошлый год. – «Ведомости»). Также можно снизить роль банков в фондировании дефицита бюджета и стимулировать сбережения домохозяйствами в госдолге, считает он.

Для достижения целевой инфляции уже к 2026 г. стагнация или рецессия неизбежны исходя из того, что разрыв выпуска (разница между фактическим и потенциальным ВВП. – «Ведомости») сегодня составляет порядка 2–3% ВВП, считает Исаков. Для стабилизации инфляции на уровне 4%, ВВП должен сократиться на величину от -1% до 0%, оценивает он. В то же время ставка на уровне 18% была достаточна для возвращения инфляции к 4% в первом полугодии 2026 г. «Повышение сверх этой величины действительно позволяет ускорить возвращение к цели, но с издержками для репутации Банка России, растущими рисками для занятости и снижением предсказуемости политики», – отмечает эксперт.