«Норникель» сокращает капзатраты

Конъюнктура на рынке никеля и меди настолько плоха, что компании не помогает даже девальвация

В июне 2012 г., после того как за пять месяцев цена на никель упала на 25% до $16 700 за тонну, совладелец «Норильского никеля» – компания UC Rusal била тревогу и требовала от совета директоров обсудить варианты сокращения операционных затрат. Тогдашний гендиректор «Норникеля» Владимир Стржалковский писал, что нет причины беспокоиться и компания может сохранять рентабельность (тогда была около 40% по EBITDA) и поддерживать прибыльность даже при цене на никель в $15 000 за тонну.

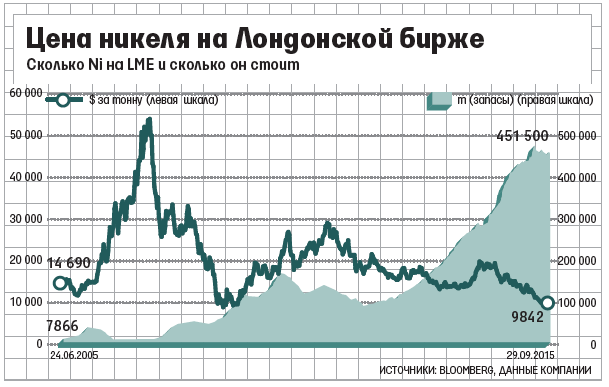

Но с тех пор никель (обеспечивает «Норникелю» 43% выручки в 2014 г.) перешагнул этот порог: с апреля «Норникель» живет при цене $10 000–12 000 за тонну (см. график). Медь (23% выручки) с мая стоит $5000–5500. Правда, с 2012 г. и рубль подешевел по отношению к доллару вдвое. Но даже несмотря на девальвацию, в сентябре тонна никеля стоила 660 000 руб. – на 3% меньше, чего год назад. Минфин рассчитывает, что в 2016 г. «Норникель» может заплатить в бюджет дополнительно 12 млрд руб. при расчете НДПИ для многокомпонентных руд. Это рассказывал источник «Интерфакса» и подтверждал федеральный чиновник.

Но «Норникель» переходит в режим экономии. «Рыночная конъюнктура такова, что сейчас более 60% производителей никеля работают за гранью рентабельности», – говорит первый вице-президент, исполнительный директор «Норникеля» Павел Федоров. По его словам, такого спада спроса, цен и отношения инвесторов к металлургическому сектору не было почти 20 лет. «Норникель» намерен снизить операционные и капитальные затраты по некоторым статьям до 10%, рассказал Федоров. Абсолютных цифр он не назвал. В 2012 г. денежные операционные расходы составляли $4,7 млрд, а по итогам прошлого года – $4 млрд. Капзатраты в 2012 г. были на уровне $2,7 млрд, в 2014 г. – $1,3 млрд. В первом полугодии 2015 г. уровень поддерживающих инвестиций был снижен с $1 млрд до $600–700 млн, говорится в материалах компании. При этом валютные риски «Норникеля» растут: в 2016–2017 гг. инвестпрограмма компании более чем на 40% валютная (расходы на покупку оборудования, которое в России не производится).

«Норникель» планирует также провести ревизию организационной структуры и сократить затраты на административные расходы, исключив дублирующие функции персонала, отметил Федоров. Будет ли «Норникель» сокращать персонал – Федоров не сказал. За прошедшие три года «Норникель» сократил административные и коммерческие расходы на 27% до $1,1 млрд. По словам Федорова, запланированная оптимизация не коснется только коллективного трудового договора (предусматривает социальные гарантии и льготы работникам), долгосрочных экологических и модернизационных инвестиций, например расширения Талнахской обогатительной фабрики и проектов развития на действующих рудниках. Останутся неизменными планы по Быстринскому ГОКу, на строительство которого привлекается проектное финансирование.

«Все остальное, с учетом крайне негативной рыночной конъюнктуры, подлежит ревизии и с большой степенью вероятности будет отложено», – заявил Федоров. Если отраслевая экономическая ситуация останется неизменной и цены останутся на прежних уровнях, то будет заморожен проект рудника «Северный-Глубокий» (на Кольской ГМК) и другие новые проекты в горной добыче. Экономический эффект, в дополнение к уже реализованным мерам по снижению себестоимости с 2013 г., от заявленных инициатив – «сотни миллионов долларов», отметил Федоров. Если «Норникель» сможет реализовать свой план, то это окажет положительное влияние на свободный денежный поток в $300–400 млн, а рентабельность по EBITDA может вырасти на 3–4 п. п., подсчитал аналитик UBS Николай Сосновский.